限额申购调规模 现金管理类理财整改提速

距离“现金管理新规”过渡期结束仅剩不足9个月,存量超9万亿元的现金管理类理财市场整改步伐加快。3月8日,北京商报记者注意到,部分银行已陆续“出手”限制现金管理类产品净申购,并对已有现金管理类产品进行升级改造。在压降现金管理类理财产品的同时,为减少因此类产品规模控制而造成的客户流失,最低持有期产品受到了越来越多银行及理财子公司的青睐。

限制净申购

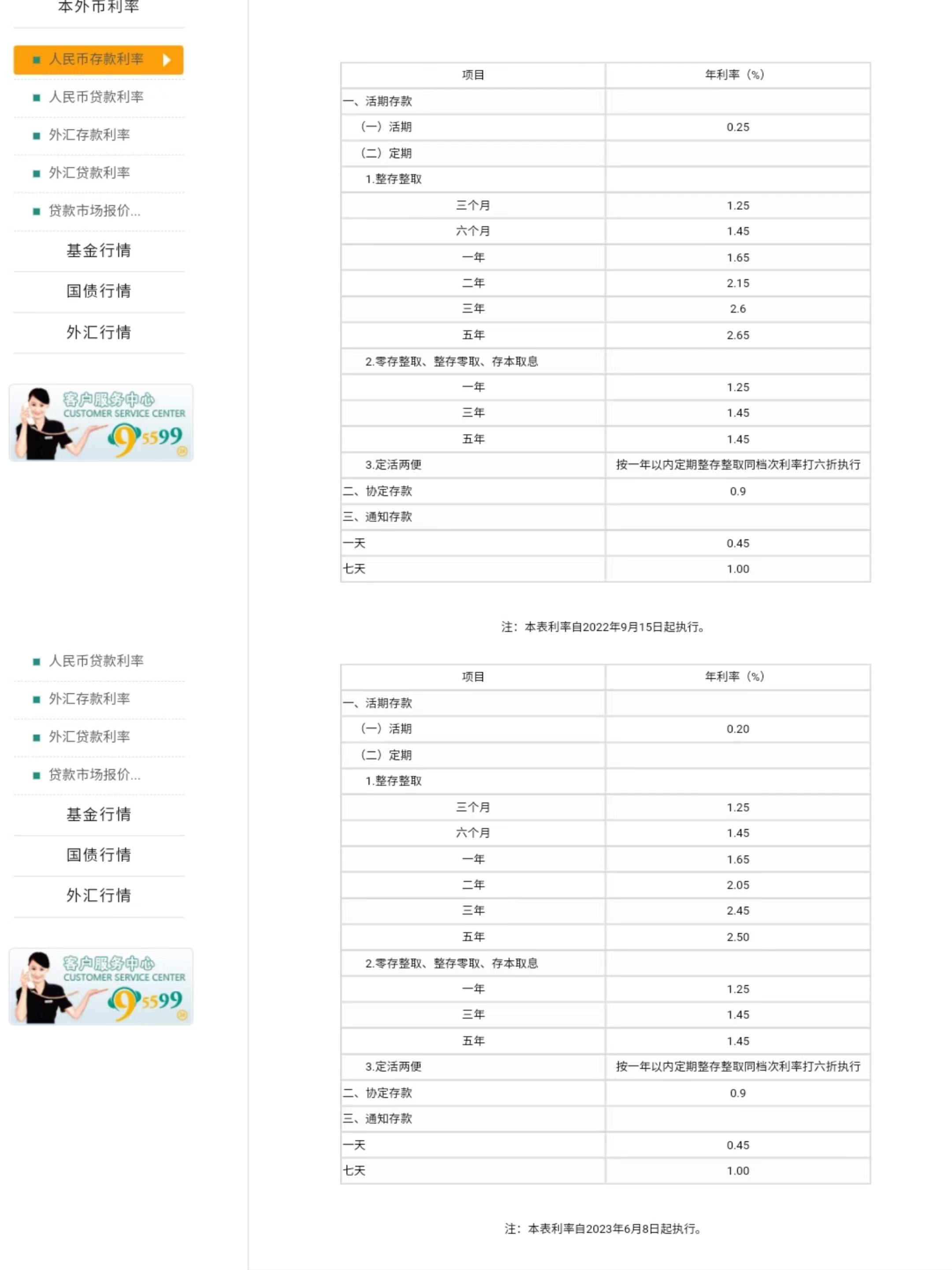

近日,某城商行向客户发送短信通知称,由于现金管理类理财产品规模增长较快,为符合监管对该类产品规模管控要求、保护投资者权益,将对旗下4只现金管理类产品的规模实行整体控制,自3月7日起设定产品每日净申购规模。

限制净申购规模意味着什么?北京商报记者从该城商行客户经理处获悉,限制净申购规模意味着4只现金管理类理财产品现在有额度限制,有人赎回才能买入。

该城商行手机银行App显示,上述4只现金管理类产品均为低风险产品,产品可每日申赎,初始单位份额面值为1元/份,起购金额为1万元,但单户每日净赎回限额不同,分别是100万份、1000万份、5000万份和1亿份。

“限制净申购主要是控制额度”,该城商行另一位理财经理表示,上述4只现金管理类产品都是每日申赎、灵活性较强,如果客户初次购买未能成功,可以尝试多次处理,一般而言每日大额赎回的情况较少,若有大笔购入需求的客户,建议小额多次购买。

调整现金管理类产品规模的并非只此一家。北京商报记者注意到,此前上海银行也曾发布公告,对易精灵1号、易精灵2号以及赢家易精灵GKF12001期3只现金管理类理财产品进行相应升级改造,并表示,考虑到资产利率波动等因素的影响,后续也将对产品规模实施管控。不久后,将易精灵1号、易精灵2号的单户持有上限分别调整至100万份和500万份。

北京商报记者查阅该行手机银行App发现,目前易精灵1号、易精灵2号能够申购,起购金额为1万元,根据产品说明书,2只产品规模上限分别为711.5亿元、671.5亿元,当募集金额超出上限,上海银行有权暂停接受认购或申购申请。

谈及部分银行限制现金管理类产品规模的原因以及对投资者的影响,资深银行业分析人士卜振兴表示,主要是为了符合现金管理类理财产品监管要求,限制净申购或调整规模不影响持有者的收益,但新买入的客户可能无法申购。

替代性产品升温

为减少因压降现金管理类理财产品规模而造成的客户流失,北京商报记者注意到,上海银行在发布公告中,还推荐了多款替代性产品。例如,T+1固收类理财“天天利”“净享利”系列等,并表示,下阶段将继续推出更加丰富的短期限理财产品。

在普益标准研究员秦婧看来,“现金管理新规”出台后,现金管理类产品逐步压降整改,为了填补现金管理类产品让出的低风险、高流动性产品需求空间,最低持有期产品受到越来越多银行及理财子的关注。最低持有期产品在投资范围、集中度和资产久期方面比现金管理类产品有更多选择空间,与现金管理类产品相比收益空间相对较大;同时,该类产品的申赎机制又保留了一定的灵活性,与现金管理类产品类似,相比封闭式、定开式等其他类型产品更能满足投资者对于流动性的需求。基于这些优势,不少银行及理财子纷纷选择最低持有期产品作为现金管理类产品的“替代品”,实现客户对现金管理类产品需求的引流和承接。

北京商报记者3月8日从交银理财处获悉,在现金管理类理财产品整改期间,该公司也发行了每日开放的净值型产品,每日开放申购和赎回,产品成立以来收益表现较好。

银行及理财子公司推出的低持有期限产品能否真正满足投资者需求?融360数字科技研究院分析师刘银平表示,部分银行及理财子公司已经推出现金管理类产品的“替代品”,包括T+1开放式理财产品、短期定开式理财产品,这类产品有一定收益优势,但收益稳定性不及现金管理类产品,投资者可根据自身情况选择适合的理财产品。

整改有序推进中

去年6月11日,银保监会、中国人民银行联合制定并发布的《关于规范现金管理类理财产品管理有关事项的通知》,明确过渡期为施行之日起至2022年底。过渡期内,新发行的现金管理类产品应当符合规定,对于不符合规定的存量产品应当按照相关要求实施整改。

如今距离“现金管理新规”过渡期结束仅剩不足9个月,各家银行及理财子公司整改进度如何?能否如期完成整改?

交银理财相关负责人表示,该公司现金管理类理财产品过渡期内整改压力较小,当前产品剩余期限正在逐月下降至合规水平附近,站在2022年末的时点,产品将未持有剩余期限超标的资产。招银理财的相关负责人回应称,该公司现金管理类理财产品整改正有序推进。某国有大行内部人士也透露称,目前正在整改中,基本和监管要求一致。

而从行业整体情况来看,现金管理类理财产品规模正在稳步压降。《中国银行业理财市场年度报告(2021年)》显示,现金管理类理财产品逐步整改规范,截至2021年底,全市场存续有现金管理类理财产品316只,存续余额达到9.29万亿元,增速较上年同期减少41.95个百分点。

按照现有趋势,银行及理财子公司能否如期完成整改,整改结束后,现金管理类理财将呈现怎样的局面?刘银平认为,预计绝大部分银行及理财子公司将如期完成整改任务,届时现金管理类产品收益率将有明显降幅。

“银行应通过提升投研能力、加大其他类型产品宣传力度的方式有序压降现金管理类产品规模,实现产品结构的平稳调整。”某理财分析师指出,银行可以提升自身投研能力,加大对如封闭式、固定持有期限等类型产品的研发力度,提高该类产品吸引力;也可以在网点加大宣传其他类型产品,降低现金管理类产品占比。现阶段,银行现金管理产品存在利用投资低评级债券和加杠杆的方式使其收益高于一般货币基金的情况,规模降压后现金管理产品优势和占比缩小,市场无风险收益率将出现下降。

推荐阅读 相关文章

3年、5年期降15BP!多家大行存款挂牌利率今起下调 大额存单利率也降了 其他银行会跟进吗?

①本次降成本有利于维护银行合理盈利空间,增强银行内生资本补充能力; ②引导存款利率下行,有利于促进消费、投资,提升经济活跃度; ③大行调...

银行理财净值化产品迎来考验,投资者该如何应对?

12月以来,银行理财产品又出现了一轮赎回高峰,债券市场尤其是信用债市场仍在持续调整。大量债券型公募基金和银行理财产品的净值出现下跌,银行理财...

持续遭受赎回压力,银行理财“吆喝”摊余成本法

“摊余成本法产品来啦”“第一家率先成立发行产品”“消除持有净值波动风险”……12月15日,华夏理财固收纯债封闭式12号435天产品发售,在发...

个人养老金业务落地!养老理财1年募资千亿

个人养老金制度落地,养老理财迎历史发展机遇。目前来看,与普通理财产品相比,银行养老理财产品收益体现出更强的韧性。今年以来,权益市场和债市波动...

工商银行推出特定养老储蓄产品 利率最高可达4%

养老储蓄试点11月20日正式售卖。记者今日从工商银行处获悉,在广州、青岛、合肥、西安、成都5个城市发行特定养老储蓄产品,利率最高可达到4%。...

大额存单火爆!有银行一票难求,利率可能还会降

11月5日,时代财经通过走访北京地区多家银行网点了解到,尽管银行大额存单利率下调,但受欢迎程度仍旧不减,甚至有银行出现一票难求的情况。...

近10万亿规模现金管理类产品正在加速整改

2022上半年,在权益市场震荡下,理财产品破净数量不断增加,而作为风险相对较多的现金类理财产品,其规模在上半年也同样环比大幅下降。但9月以来...

第5家合资理财公司!法巴银行与农行设合资理财公司获批

又一家合资理财公司即将诞生。法巴银行发言人对外表示银保监会已初步批准该行与中国农业银行成立一家财富管理合资公司。对此,一位知情人士对记者确认...

养老理财扩容提速:9家理财公司合计发行48只产品

作为第二批养老理财试点机构之一的兴银理财即将发行首只养老理财产品。10月16日,北京商报记者获悉,获批试点后,兴银理财的首只养老理财产品“兴...

多家银行再发文停止智能投顾业务 业内期待监管细则出炉

招行、工行、中信等多家银行近期纷纷发布通知称,即将在本月底或下月初停止旗下智能投顾相关业务。相较于去年底银行不再新增智能投顾规模不同,此次不...