两家私募被罚:一家涉及内幕交易 一家虚增净值18亿

财联社(上海,记者韩理)讯,广东两家私募成了近两天私募界的“另类明星”:一家因为涉及内幕交易,总计遭罚没近千万,另一家则虚增净值18亿等原因接行政处罚。

广州知名私募基岩资本涉及“三宗罪”,一是基金产品信息披露存在虚假记载,虚增净值18亿;二是挪用基金财产,挪用基金财产共计人民币5.6亿元和港币2700万元;三是向投资者承诺最低收益。

广东富利达资产、林欣和郭晋皆因涉及内幕交易而被处罚。

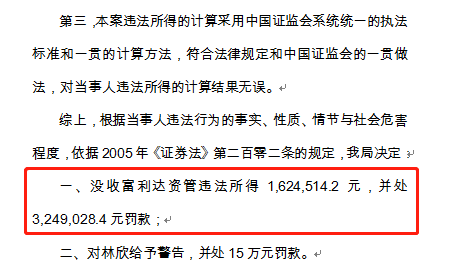

根据处罚决定书,富利达资产及其控股股东林欣因提前获悉天业通联(现更名为“晶澳科技”)收购晶澳太阳能,在内幕信息敏感期通过“启源二期私募基金托管专户”交易“天业通联”股票获利162.45万元属非法所得被没收,被认定行为构成内幕交易之后,同时被罚324.9万元,没一罚二总计487.35万元。

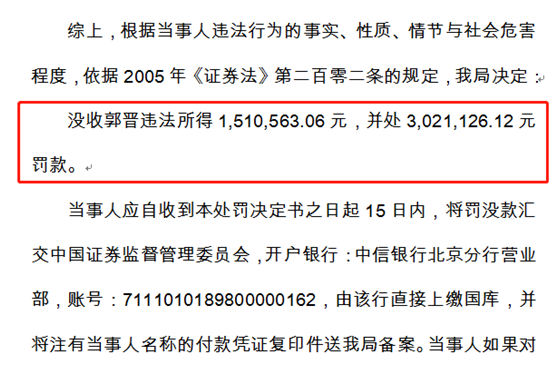

郭晋则是在获悉天业通联的内幕消息后,通过控制“周某龙”的账户获利了151.06万元,非法所得已被没收。在被认定行为构成内幕交易之后,也被罚了302.11万元,没一罚二总计453.17万元。

曾经谋求美国上市,广州知名私募虚增净值18亿

根据广东证监局3月8日发布的处罚公告,广州基岩有关违法的主要事实如下:

第一宗罪是基金产品信息披露存在虚假记载。

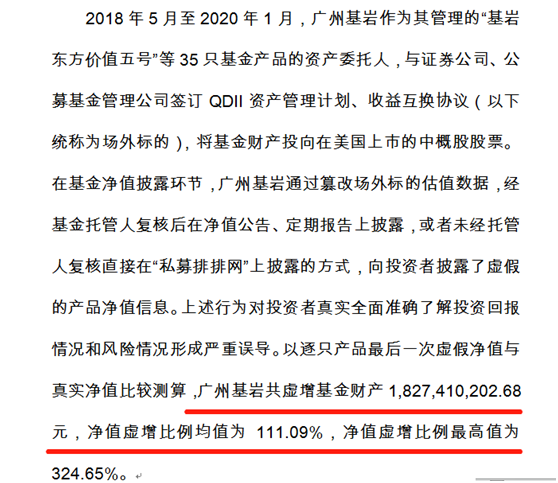

2018年5月至2020年1月,广州基岩作为其管理的“基岩东方价值五号”等35只基金产品的资产委托人,与证券公司、公募基金管理公司签订QDII资产管理计划、收益互换协议(以下统称为场外标的),将基金财产投向在美国上市的中概股股票。

在基金净值披露环节,广州基岩通过篡改场外标的估值数据,经基金托管人复核后在净值公告、定期报告上披露,或者未经托管人复核直接在“私募排排网”上披露的方式,向投资者披露了虚假的产品净值信息。上述行为对投资者真实全面准确了解投资回报情况和风险情况形成严重误导。以逐只产品最后一次虚假净值与真实净值比较测算,广州基岩共虚增基金财产1,827,410,202.68元,净值虚增比例均值为111.09%,净值虚增比例最高值为324.65%。

第二宗罪是挪用基金财产。

2017年3月至2019年12月,广州基岩未按基金合同约定的投资范围,将其管理的“价值回归投资基金”“价值回归投资基金二号”“文化教育并购私募投资基金”“东方价值系列私募投资基金”等4只基金产品的财产份额,通过委托他人代持并将投资收益款划转至公司员工及其他公司账户、向关联方提供借款、转款至约定投资标的以外的机构等方式,挪用基金财产共计人民币5.6亿元和港币2700万元。

第三宗罪是向投资者承诺最低收益。

广州基岩所管理的“逸仙东方价值基金五号私募基金”等12只基金产品,与投资者签订补充协议,约定由其境外关联方China Cornerstone Management Limited(中国基岩管理有限公司)作为担保人,以基金年化率的净收益对基金予以现金补偿,实际构成向投资者承诺最低收益。 违规向投资者承诺最低收益基金产品有12只。

根据当事人违法行为的事实、性质、情节及社会危害程度,广东证监局决定:一是对广州基岩责令改正,并处以100万元罚款;对赫旭给予警告,并处以30万元罚款;二是对广州基岩挪用基金财产的行为,依据《私募办法》第三十八条的规定,对广州基岩责令改正,并处以3万元罚款;对赫旭给予警告,并处以3万元罚款。三是对广州基岩违规向投资者承诺最低收益的行为,依据《私募办法》第三十八条的规定,对广州基岩责令改正,并处以3万元罚款;对赫旭给予警告,并处以3万元罚款。

综上,对广州基岩责令改正,并处以106万元罚款;对赫旭给予警告,并处以36万元罚款。

另一私募涉及内幕交易被罚,事关一起收购案

说起这两起内幕交易还要从2017年底的一起收购有关。

2017年底,此前在美国纳斯达克上市的晶澳太阳能有限公司(以下简称“晶澳太阳能”)正在展开私有化退市工作,并考虑回归A股市场。

此事恰好被天业通联时任实控人获知,随后,该实控人与晶澳太阳能的时任实控人就天业通联收购晶澳太阳能全部股权事宜进行了多次接洽,并且相互了解了各自公司的经营情况。

2018年2月7日,天业通联与晶澳太阳能签署了《合作意向书》,其后双方继续磋商。而在同年6月中旬(不晚于6月20日),天业通联的时任实控人就告知了当时该公司董事会秘书徐某上述正在谈判的重大资产重组事宜,并且让徐某准备相关停牌手续,并表示并购重组标的公司涉及能源装备制造业。

2018年7月17日,晶澳太阳能正式完成了从美股退市的工作,并在同日与天业通联签订了《意向性协议》,约定天业通联以发行股份的方式购买晶澳太阳能100%股权,约定交易金额不低于10亿元。以最低金额计算,交易额达到天业通联上一年度(2017年)经审计总资产的69.85%,达到净资产的79.39%,已构成借壳上市。

两天后,也就是2018年7月19日,天业通联发布重大事项停牌公告,披露“筹划购买资产”事项,公司股票开始连续停牌,后于2018年11月复牌。

上述内容均是故事背景,接下来真正的主角登场了。

按照2005年《证券法》第六十七条第二款第二、八项所规定的重大事件,在依法公开前属于2005年《证券法》第七十五条第二款第一项所规定的内幕信息。内幕信息敏感期为2018年2月2日至2018年7月19日。

而徐某作为内幕信息知情人,知悉时间不晚于2018年6月20日。而在2018年6月22日-6月25日期间,即内幕信息敏感期,徐某与时任富利达资管风控总监巫某宏进行了3次电话联系和一次短信联系。这位巫某宏的工作职责为具体负责合同拟定于审核、关注基金净值的预警平仓、与投资者沟通等。

在二人联系后,巫某宏就将联络内容向富利达资管法定代表人、总经理控股股东林欣进行了汇报。

听完了巫某宏的汇报,顶着内幕信息敏感期,林欣决定在富利达资管的启源二期私募基金托管专户下单委托,于2018年6月27日至2018年7月16日期间合计买入“天业通联”股票693,500股,成交金额839.59万元。在内幕信息公开后,该账户于2018年11月8日至11月14日全部卖出。经交易所核算,该账户在内幕信息敏感期内交易“天业通联”股票盈利162.45万元。

鉴于“启源二期私募基金托管专户”交易“天业通联”股票,其交易存在单向买入、金额巨大,亏损卖出其他股票买入“天业通联”股票,买入时点与内幕信息的形成基本一致等异常交易特征。富利达资管对上述异常交易行为不能提供正当理由或合理解释。

广东监管局认为,富利达资管的上述行为违反了2005年《证券法》第七十三条、第七十六条第一款的规定,构成2005年《证券法》第二百零二条所述的内幕交易行为。林欣作为富利达资管法定代表人、董事兼总经理、控股股东,实际决策交易,是对上述行为直接负责的主管人员。此外,没收了富利达资管违法所得162.45万元,并处324.9万元罚款;而对林欣则是给予警告,并处15万元罚款。

翁婿联手获取违法所得151.06万元

而郭晋的内幕交易背景与富利达资管大同小异。不同的是,郭晋的知情人是傅某平。

2018年4月,晶澳太阳能提出天业通联全部置出(出售)高端桥梁机械装备等原有主营业务对应资产的要求。天业通联时任实控人同意后,为了做好置出资产后续运营工作,在当月告知傅某平置出资产相关安排,并对其发出了分管置出资产工作的邀请。

2018年7月19日,天业通联开始因重大资产重组连续停牌,直到同年11月5日才复牌。根据相关法律规定,内幕信息不晚于2018年4月30日形成,在2018年11月2日公开。傅某平为内幕信息知情人,知悉时间不晚于2018年4月30日。

根据处罚决定,郭晋与傅某平关系密切,不仅是翁婿关系,二人名下银行账户在2016-2018年期间存在大额资金往来。

而在内幕信息敏感期,郭晋通过使用“周某龙”账户,于2018年5月11日至6月22日,决策并下单委托买入“天业通联”股票合计1,481,282股,成交金额共计1875.11万元。在公司股票复牌后,“周某龙”证券账户于2018年11月8日至11月9日期间全部卖出前述买入股票,成交金额2028.78万元。经交易所核算,该账户在内幕信息敏感期内交易“天业通联”股票盈利151.06万元。

根据调查,“周某龙”账户资金主要来源于郭晋提供的500万元配资保证金,以及配资出资方清远某房地产公司提供的1,500万元配资资金。

广东监管局认为,郭晋的上述行为违反了2005年《证券法》第七十三条、第七十六条第一款的规定,构成2005年《证券法》第二百零二条所述的内幕交易行为。此外,没收郭晋违法所得151.06万元,并处302.11万元罚款。

推荐阅读 相关文章

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...

万鼎富通罚单还原“募新还旧”操作,与恒大集团的资本往来浮现

私募罚单常有,能够吸睛在于,一则罚单牵扯出了百亿私募与恒大集团间盘根交错的利益关系。同时业内人士指出,罚单所涉及的“募新还旧”操作,其实并不...

今年来已203只基金退场,超千只基金已濒临5000万清盘“红线”

截至12月6日,今年以来已有203只基金清盘,较去年同期减少20%。其中,混合型基金清盘数量最多,达79只。此外,债券型和股票型基金分别有7...

百亿私募自述与反思:大幅回撤让我们非常痛苦

“去年10月份至今,产品出现了超出预期的回撤,我们花了很多时间,一直在思考问题到底出现在哪里、如何做好。”头部私募敦和资管最新举办的2022...

原“公募一哥”任泽松产品净值腰斩已久,今年私募的日子会何这么难

相比于2019、2020年的风光无限,年初至今的震荡深跌超出了几乎所有私募的预期,一些曾被奉为神话的明星私募也未能幸免。今年以来,私募大佬们...

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...