前三季度237位基金经理离任,人才“流动性”水涨船高

原标题:前三季度237位基金经理离任,人才“流动性”水涨船高,中小公募离任更多,奔私仍是重要方向

财联社10月5日讯(记者黎旅嘉)今年以来,基金经理变动时有发生,特别是明星基金经理的变动更牵动人心。随着国庆假期来临,四季度已然展开,那么前三季度有多少基金经理出现了变动?又有哪些明星基金经理离职?

翻阅年内基金经理的离职名单,其中不乏明星基金经理,如此前的崔莹、董承非、葛晨、周应波和近期的如张亮、韩冬等。Wind数据显示,截至9月30日,今年以来,已有来自116家基金公司和资管机构的237位基金经理出现变动;A股震荡的9月,则有36位基金经理离任。

从年内基金经理离职的情况来看,也呈现出一些显著特征。其一,从基金公司角度看,中小公募整体离任数量更多;其二,基金经理“奔私”出现了新变化,加盟平台型私募机构成为最优选择。

也因此,有行业人士认为,对基金经理的变动甚至离职,一直是常态化的。公募业目前有3100多位基金经理,产品基金经理的变更是较为常见现象,离任、离职也时有发生。

年内超200位基金经理离任

整体来看,截至9月30日已有超200位基金经理离任,仅9月就有36位出现变动。其中,韩冬的离任的消息尤为引发关注。

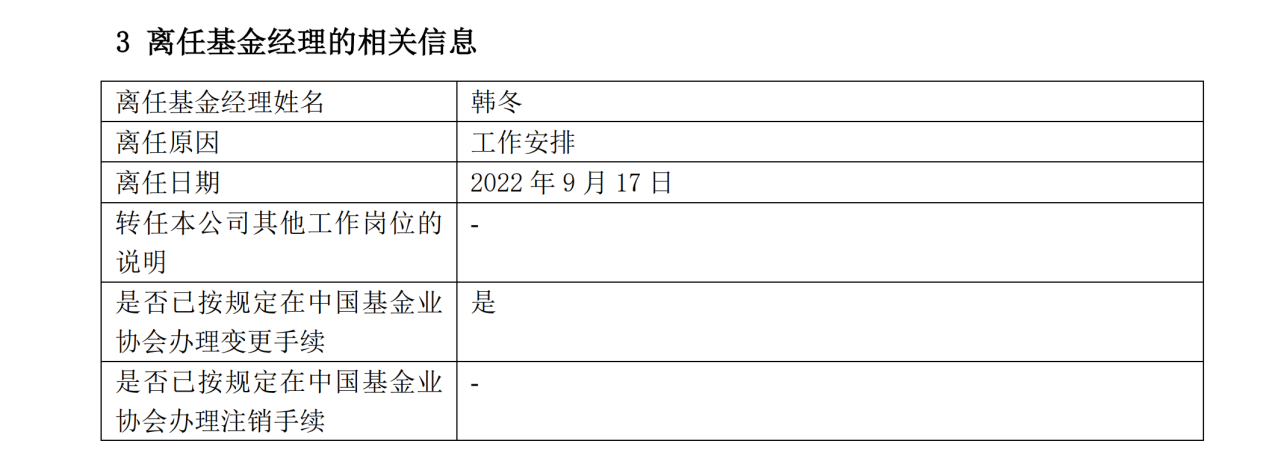

9月17日,上海东方证券资产管理有限公司(简称“东方红资产管理”)发布公告称,韩冬离任东方红睿元混合、东方红中国优势混合。而从公告上看,没有再对其做出后续安排。

图片来源:关于东方红睿元三年定期开放灵活配置混合型发起式证券投资基金基金经理变更的公告

公开资料显示,韩冬2017年1月开始担任基金经理,先后和林鹏、刚登峰一起搭档管理产品。截至二季度末,韩冬管理东方红中国优势、睿元三年定期两只产品,合计规模为78.24亿元。

作为2015年成立的老牌产品,东方红中国优势先后由多位基金经理管理。在2017年9月27日-2018年8月23日期间,韩冬和王延飞、林鹏一起管理该基金,回报率为6.31%。2018年8月24日至今年9月16日,韩冬独自管理该基金,期间回报率为28.63%。

同样成立于2015年的东方红睿元三年定期,先后经历了杨达治、林鹏、刚登峰、韩冬四位基金经理。2018年1月至9月16日,韩冬独自管理该基金,回报率为15.03%。

早在2020年5月份林鹏离任后,市场就一直关注东方红资产管理在权益投资方面,还有谁能“扛大旗”?公司能否走出人才断档的困境?但近两年半的时间过去,作为公司着力培养的中生代主力,刚登峰、韩冬接连离任,让东方红资产管理陷入尴尬。

事实上,从年内基金经理的离任数据上看,就基金公司而言看,中小公募整体离任数量较多。

9月24日,国金基金同样接连发布8条基金经理变更公告,原主动权益部总经理、基金经理张航因个人原因离任。

公开资料显示,张航有15年投研经验,曾担任国金基金主动权益投资总监、主动权益投资部总经理。他自2019年4月份开始管理基金,离任前曾管理国鑫灵活配置、国金鑫意医药消费等8只产品,合计管理规模为18.32亿元。

而截至今年二季度末,国金基金在管公募产品规模共计445.44亿元,其中货币市场型基金303.97亿元,非货币基金规模为141.47亿元。混合型基金规模仅为23.62亿元,股票型基金规模更是只有1.13亿元。

此前,好买基金研究总监曾令华就认为,经过多年来的发展,基金经理品牌效应对购买基金的作用越来越大了。中小基金公司的突围还是要靠业绩,相应的中小基金经理对业绩的容忍期限就更短一些。因此,这些公司人才流动更频繁也是正常情形。

明星基金经理离职多

行业人才的进进出出,一直是较为普遍现象,年初以来离任并离职的也不乏明星基金经理。这其中,包括“顶流”基金经理中欧的周应波、兴证全球的董承非、农银汇理的赵诣等。此外,还有去年基金亚军宝盈基金的肖肖、大集合公募化产品冠军中金公司的韩庆、国泰基金老将杨飞、银河基金老将神玉飞、博时基金“医药一哥”金葛晨、华安基金的名将崔莹等等。

Wind数据显示,截至9月30日,前三季度,已有来自116家基金公司和资管机构的237位基金经理离任。公告可见,基金经理离任多为“个人原因”。其中,博时基金年内离任基金经理达7人,为离任经理人数最多的基金公司。离任基金经理达5人及以上的还有安信基金、易方达基金、广发基金、嘉实基金、金鹰基金、农银汇理基金、上投摩根基金、华夏基金、华安基金和工银瑞信基金。

这一数据相较去年同期略有回落,但整体也仍在高位。数据显示,去年前三季度基金经理离任人数达252位,涉及113家基金公司和资管机构。

纵观公募行业发展,在市场行情大起大落的年份,基金经理离任数量往往较多。信达证券研发中心数据显示,复盘历史上基金经理离职潮出现的历史阶段。权益基金经理离职人数高峰主要出现在2015年第二季度、2021年第三季度、2022年第一季度和2015年第三季度,离职基金经理人数分别为85人、55人、45人、45人,对应Wind全A季度收益分别为22.46%、-10.04%、-32.92%和-13.92%。

不可否认的是,年初至今市场环境相较此前更为复杂,权益类基金短期业绩更是堪称“惨淡”,因而行业人员流动也进入了高发期。

而传统大型基金公司相比于小型基金公司具有明显的渠道优势和品牌优势,大型基金公司在考核制度、激励制度及相对优厚待遇留住人才。相较而言,中小型基金公司中,除少数几家基金公司依靠激励机制和差异化竞争实现了稳定发展,绝大多数中小基金公司针对人才流失现象依然无解。

“奔私”仍是重要选项

从年内基金经理离任及去向上看,“奔私”仍是重要选项之一。其一,从基金公司角度看,中小公募整体离任数量更多;其二,基金经理“奔私”也出现了一些新变化。

事实上,与此前几轮“奔私”潮相比,过往较多基金经理自立门户,创立自己的公司、品牌和团队,而本轮明星公募基金经理离任后则往往选择加入成熟私募。

例如,今年1月,华安基金原明星基金经理崔莹离职,随后与基金业内多位同行共同创立上海勤辰私募基金管理合伙企业。随后,在兴证全球基金工作接近10年的董承非正式“奔私”,加盟老同事杜昌勇、王晓明的睿郡资产。

2月,被冠以“医药捕手”之称的博时基金葛晨宣布离职并加入平台型千亿私募高毅资产。

5月,前易方达顶流“固收+”基金经理林森宣布因个人原因离职,引发市场关注,随后其加入上海勤辰。

从明星基金经理“奔私”后的“成绩单”来看,近期,就在A股市场震荡之际,仅用时3个多月,管华雨创办的合远私募规模更是已跻身百亿级梯队。据中国基金业协会最新数据,合远私募于9月底在协会登记的规模已经达到100亿元以上。此前,管华雨的新产品,累计销售量就达90亿元左右。在低迷的市场环境下,令人市场惊讶。

公开资料显示,管华雨具有近20年的投研经验,毕业于复旦大学国际金融专业,曾经先后在申万证券投资部、信诚基金、交银施罗德基金、彤源投资等工作。2015年他“公奔私”加盟上海彤源投资,期间管理规模超百亿元,旗下产品5年期间年化收益率超28%,最大回撤低于25%,颇受业内认可。

基金经理流动性的“水涨船高”

事实上,随着“买基金就是买基金经理”的理念深入人心,在基金经理离任后,对于基金公司而言,负面效应也随之凸显出来,尤其是明星基金经理的离任。

但另一方面,基金经理的人数,近年来随着公募规模快速上升而大发展。从公募基金规模来看,2018年底达到13万亿元,2019年底15万亿元,2020年底20万亿元,最新数据更是稳定在27万亿元上方,4年多来规模翻了一倍多。在此背景下,基金经理人数,在2018年为1443人,目前为3175人,4年来也翻了一倍多。随之而来的是,基金经理的流动性也同时增加。

尽管基金经理变动依旧频繁,从变更方向上看,任职数量远多于离任数量。Wind数据显示,今年以来,截至9月30日,年内新聘基金经理同样有539人。相对于离任基金经理数的252位,也就是说,在1位基金经理离任的同时,约有超过两位新聘基金经理上岗。在新增基金经理中,证券投资经验为零的更是不在少数。行业新人层出不穷,表明基金行业大发展背景下行业向心力正持续吸引人才。

此外,从个人与平台关系的角度来看,优秀的基金经理与优秀的公司平台始终是相互成就的关系。个别基金经理的离任,事实上并不会对公司经营产生实质性影响,对团队价值投资体系的完善与发展影响更加有限。

天相投顾就表示,基金经理变动是正常的职业调整行为,作为一只基金产品的直接管理者,基金经理对基金产品本身带来的影响不可避免,投资者应理性看待;同时,也倡议基金经理出于对投资者负责、对自身负责、对任职管理人负责的角度,稳定从业,规范从业,为投资者带来更为长远稳定的收益。

那么,在基金经理离任后,对于此前管理产品的投资者而言,是去还是留?

天天基金强调,对于基民而言,若持有的股票型基金、混合型基金出现基金经理离任的情况,可以观察两点来决定是否继续持有基金:其一,基金经理离任原因。如果是公司内部调整,影响不大;如果比较认可原来的基金经理,不妨赎回后继续关注他的后续动向。其二,观察新任基金经理的过往业绩和投资策略,可以给新基金经理四五个月的“考察期”。

推荐阅读 相关文章

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...

万鼎富通罚单还原“募新还旧”操作,与恒大集团的资本往来浮现

私募罚单常有,能够吸睛在于,一则罚单牵扯出了百亿私募与恒大集团间盘根交错的利益关系。同时业内人士指出,罚单所涉及的“募新还旧”操作,其实并不...

今年来已203只基金退场,超千只基金已濒临5000万清盘“红线”

截至12月6日,今年以来已有203只基金清盘,较去年同期减少20%。其中,混合型基金清盘数量最多,达79只。此外,债券型和股票型基金分别有7...