阿里赴港上市在即,投资价值与增长空间几何?

11月20日晚间,阿里宣布,由国际发售和香港公开发售组成、共计发行5亿股普通股的全球发售确定发售价,国际发售与香港公开发售的最终发售价格均为每股176港元。阿里通过本次全球发售募集资金总额(在扣除承销费及发售费用前)预计约880亿港元(约112亿美元)。

自从阿里确定回港上市后,有关阿里二次上市的一举一动便牵动着众多投资者的心,成为了业内热议的话题。

据悉,阿里本次将发行5亿股普通股,以及额外发行最多15%或7500万股超额配股权。若阿里成功完成融资,其融资规模将超过Uber、成为2019年全球最大规模IPO,港交所也将重登全球交易所总融资额第一的位置。

此番阿里在港上市后,将成为首个在中美两地上市的互联网公司,这无疑给国内投资者提供了新的机会,引发了高涨的投资热情。

那么,对广大中小投资者而言,眼下需要考虑的关键问题在于,在美上市五年、股价几乎翻倍的阿里,其赴港上市后的投资价值究竟如何?有哪些优势与挑战?未来增长空间有多大?

关键指标增长稳定,投资价值获认可

众所周知,阿里曾赴港上市而不得,转而于2014年赴美上市,并以筹集250亿美元资金规模成为当时全球规模最大的IPO。此后,阿里的股价震荡走高,上市5年来最高涨幅超210%;截至11月19日收盘,阿里报185.25美元/股,与上市首日相比,其股价已几乎翻倍。

对于阿里在美股的投资价值,日前国际金融杂志《巴伦》中国联合《财经》、老虎证券发布了《2019中概股投资价值报告》(下称“报告”),共有50家公司上榜,其中阿里排在榜首。这意味着,在排除机会性风险的前提下,阿里被认为是最具投资价值的中概股。

上述报告显示,在调研期内(2018年7月1日至2019年6月30日),共有2347家机构持有阿里的股票。这些机构既包括贝莱德、普信等资产管理公司,还包括汇丰银行、摩根士丹利银行、摩根大通银行等国际投行,甚至日本养老金、加拿大年金等政府机构也位列其中。

不过,报告同时指出,阿里在调研期内的投资回报率差强人意;在所有参与调研的182只股票中,阿里以-8.7%的投资回报,排在第十六位。

如今,阿里重回香港上市,其投资价值自然再度成了人们关注的焦点。一位投资界人士对记者表示,上市公司的业绩情况作为考量公司发展潜力的关键指标,往往决定了公司的投资价值。

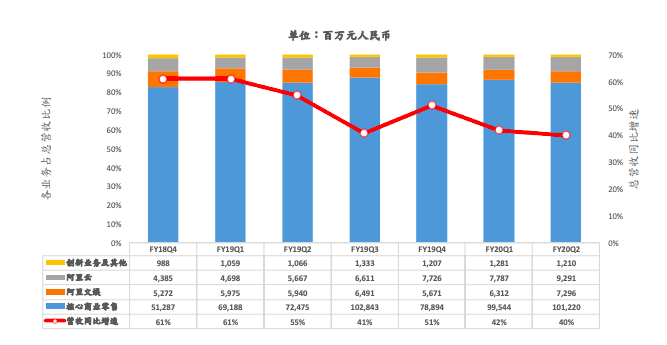

根据阿里最新发布的财报,在截至2019年9月30日的第二财季,阿里营收为1190.2亿元,高于市场预期的1168亿元,同比增长40%。其中,来自核心电商的营收同比增长40%至1012.2亿元,来自云计算业务的营收同比增长64%至92.91亿元,来自数字媒体和娱乐业务的营收同比增长23%至72.96亿元,来自创新项目和其他业务的营收同比增长14%至12.1亿元。

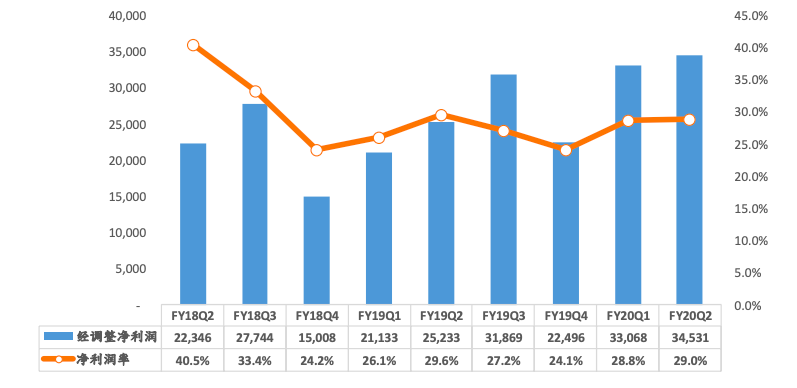

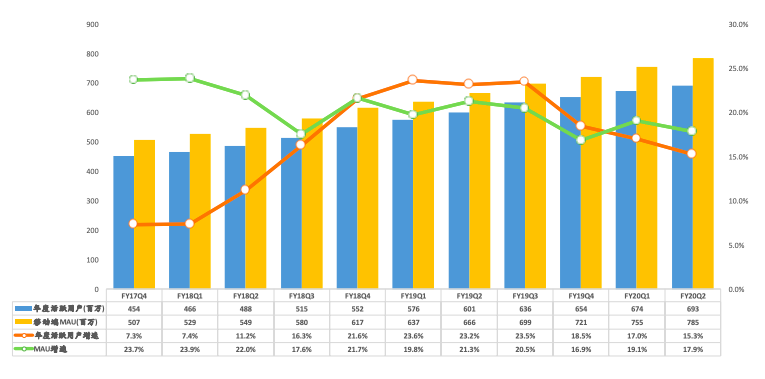

同期,归属于阿里普通股股东的净利润为725.4亿元,同比增长262%;不按照美国通用会计准则计量的净利润为327.5亿元,同比增长40%;调整后未计利息、税项、折旧及摊销前的利润371亿元。同时,阿里月活跃移动用户7.85亿,较2019年6月增长3000万;年度活跃消费者增长1900万至6.93亿。

整体而言,从上述关键指标的表现来看,不论是营收、净利润,还是活跃用户数,阿里都维持着较为稳定的增长。

“现在肯定不是阿里的价值洼地,不过从财报可以看出,阿里的核心电商业务增速稳健、盈利能力较强,云计算、大文娱等其他业务虽然亏损但也有较强的增长势能。”上述投资界人士指出,“此外,阿里在投20亿美元收购网易考拉后,又投入233亿元增持菜鸟,而且一直在云计算领域发力,近期又聚力打下沉市场,不断夯实业务实力,总的来说还是有不错的投资价值。”

独立电商分析师李成东撰文表示,对于追求稳定的投资者来看,购买阿里股票的风险要小得多,是个不错的选择;对于已经上车的投资者,则给予持有并观望的建议。如果想要更高的收益,可以考虑处于高速增长阶段的电商企业。

券商普遍给出“买入”评级,需警惕未来增长面临的挑战

自阿里在港交所提交招股书后,有关阿里回港上市的原因及影响、前景分析、投资风险、买卖建议等方面的探讨便不绝于耳。

对于阿里二次上市的影响,东兴证券在日前发布的报告中指出,港股上市有助于阿里扩渠道、提估值、融资金。具体来看,赴港上市可以拓宽阿里的融资渠道,减少对于单一地区资本市场的依赖;其次,内地资金拥有合法渠道投资阿里,可以提振阿里估值;此外,通过在港上市,阿里有望募集更多资金。

网经社电子商务研究中心高级分析师莫岱青对记者表示,香港上市可以看做是阿里全球化战略的重要组成部分。“东南亚等市场是全球化下一阶段的必争之地,此前阿里巴巴已有布局如Lazada、PayTM等,在香港上市势必会助推阿里的全球化布局。”

截至2019年11月19日收盘,阿里的股价为185.25美元/股,总市值达4836.6亿美元。业内普遍认为,阿里当前的估值偏低,国内主流券商对阿里基本都给出了“买入”评级。

李成东在文中称,估值方面,基于分部估值法对每个业务进行分别估值。“其中核心商业部分我比较保守,毛利润200亿美元,假设净利润为100亿美元,按照净利润的30倍pe给出。考虑到估值的合理范围差,因此目前阿里巴巴的股价基本是公允的。”

中信建投近日发布的研报称,采用分部估值,分别计算核心业务(剔除阿里云)的DCF估值,阿里云的估值,和蚂蚁金服的估值。对应核心业务、阿里云、蚂蚁金服的每ADS估值分别为165美元、45美元、19美元,目标价为229美元,维持“买入”评级。

太平洋证券发布的研报指出,预计阿里FY2020、FY2021年Non-GAAP净利润分别为1105亿元、1438亿元,对应的PE分别为35.87、30.32;考虑到公司在国内线上和线下商业中的地位,城市下沉不断深入,MAU的加速增长,以及在新零售、物流、云计算等领域的布局,维持“买入”评级。

国泰君安国际则在研报中指出,根据市场估值,假设阿里在香港上市之后溢价15%,按照阿里市值4772.6亿美元计算,目标价格204.5港元,对应19年和20年预测市盈率分别为28.6x和24.7x,公司估值合理。短中期来看,阿里核心零售业务增速稳健,云业务增长迅猛;新零售布局初显成效,数字化转型业内标杆;按公司招股价,估值合理。建议投资者可将阿里纳入观察范围。

同时,天风证券在研报中表示,考虑到阿里在电商行业的龙头地位,较为显著的渠道下沉效果与未来预期增量,认为阿里的合理市值为5500亿美元,对应FY2020E调整后归母净利润的32.2倍P/E,较当前市值仍有20%的增长空间。

需要注意的是,尽管阿里的投资价值被认可,但其当前依然面临着挑战。李成东认为,广告和佣金贡献了阿里一半的收入,因此这两块业务增高或者降低对阿里的营收、利润和股价都会起到举足轻重的作用。而从财报来看,阿里的广告佣金增速正逐季放缓,且云计算、数字媒体和娱乐、创新业务等均处于亏损状态。

此外,近年来阿里频繁收购,陆续拿下优酷土豆、饿了么、网易考拉等,但财务数据证明,这些业务目前尚未在阿里生态中起到预期的协同效用。而拼多多的崛起也会对阿里市值造成冲击,由于拼多多与阿里的商业模式高度重合,二者的市值多为此消彼长的关系。

整体而言,广告佣金增长缓慢、电商之外的业务皆亏损,频繁并购带来的协同难度以及拼多多带来的市值挑战均是阿里不容忽视的挑战,也是投资者需要考虑的问题。

推荐阅读 相关文章

港股恒生科技指数年内跌近三成 机构预计明年二季度估值抬升

2022年即将过去,回顾今年港股市场可谓是一言难尽,走势可谓是“惨”,期间经历加息、通胀、房地市场调整等多项内外因素影响,令包括恒生科技指数...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

思考乐教育四日涨超100% 能否成下个“新东方在线”?

今日教育股午后再度走强,其中光正教育(06068.HK)、思考乐教育(01769.HK)、新东方-S(09901.HK)分别上涨24.47%...

10月库存突破警戒线汽车港股走弱 众车企年度销量目标堪忧

港股汽车板块11月17日跌幅居前,截至发稿小鹏汽车(09868.HK)跌超8%,蔚来-SW(09866.HK);理想汽车-W(02015.H...

敏华控股营收与毛利下滑,高管任期内离职,正陷入在美专利侵权纠纷

作为中国家具行业的头部企业之一,芝华仕沙发的所属公司敏华控股有限公司(简称“敏华控股”)的营业收入出现下滑。公司最新披露的中报显示,报告期内...

黄光裕出售4.05亿股国美零售股票 持股比例降至39.19%

据港交所文件显示,11月11日,国美零售大股东黄光裕以每股0.1259港元的均价出售4.05亿股公司股票,持股比例从40.32%降至39.1...

蔚来小鹏跌超11% 10月车市旺季不旺 新能源上险量环比下滑

港股汽车板块集体下行,截至发稿蔚来(09866.HK)、小鹏汽车(09868.HK)均跌超11%,理想汽车(02015)、长城汽车(0233...

阿里效应破灭,杭州某盘单价直降三万,有码农计划“借点钱”提前还贷

谁也没有料到,近一年来,这把火已经快要熄灭了。“以前阿里附近的主力成交价是五百多万,现在是四百多万,普遍降了一百万。”杭州房产中介老王表示。...

合成生物明星公司主动终止IPO 弘晖基金、淡马锡是股东

据上交所官网,因弈柯莱生物科技(上海)股份有限公司(简称“弈柯莱”)撤回发行上市申请和保荐人撤销保荐,上交所终止其发行上市审核。...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

美妆电商代运营难讲商业故事:拉拉米冲刺IPO,头部品牌依赖症严重

代理“雅漾”“娜丽丝”的美妆代运营商,也加入冲击上市的队列。近日,美妆代运营商广州拉拉米信息科技股份有限公司(简称“拉拉米”)披露招股书,拟...

萤石网络即将登陆科创板,海康威视“长子”的成长性如何?

“中签率0.0503%”,萤石网络在12月20日公布网上发行中签结果。此举意味着,距公司登陆科创板仅一步之遥。2021年1月,海康威视公告拟...

4家公司IPO齐终止 创12月以来单日新高

12月29日晚间,杭州国芯科技股份有限公司、苏州好博医疗器械股份有限公司等4家公司IPO状态变更为终止,这一撤单数量达到了12月以来的单日新...