华发集团拟发行10亿超短期融资券还债 其59%欠款来自政府口

据上清所消息,珠海华发集团有限公司拟发行2020年度第二期超短期融资券。

募集说明书显示,本期债券拟发行金额10亿元,发行期限270天,主承销商、簿记管理人为中国银行。发行日2020年1月15日至1月16日,起息日2020年1月17日,上市流通日2020年1月19日。

据悉,本期拟募集资金10亿元,用于偿还子公司珠海华发综合发展有限公司存量债券本息以及子公司珠海华发商贸控股有限公司银行借款,具体如下:

公司本次注册发行超短期融资券总额为90亿元,本期拟发行金额为10亿元,截至本法律意见书出具之日,公司及下属子公司待偿还债务融资工具余额为801.12亿元,其中企业债余额10亿元,公司债余额259.68亿元,超短期融资券78.4亿元,中期票据330亿元,境外债89.06亿元,ABS23.98亿元,非公开次级债10亿元。

公司拟将此次注册发行的90亿元超短期融资券中65亿元用于置换即将到期的存量债券、偿还金融机构借款等,具体明细如下:

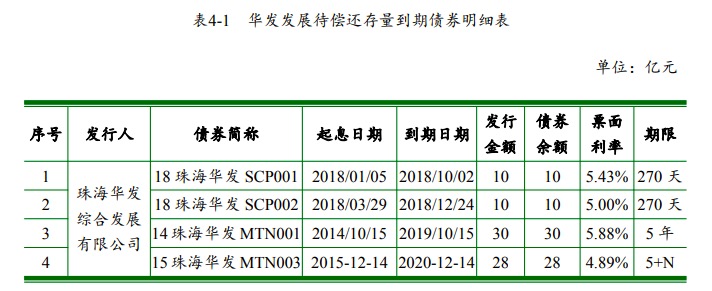

本期拟募集资金10亿元,用于偿还子公司珠海华发综合发展有限公司存量债券本息以及子公司珠海华发商贸控股有限公司银行借款,具体如下:

2016-2018年及2019年1-3月,公司主营业务收入在营业收入中占比分别为97.35%、97.95%、97.95%和97.83%,主营业务突出且稳定。

2016-2018年及2019年1-3月,公司主营业务毛利在营业毛利中占比分别为97.96%、98.71%、95.82%和95.63%,营业毛利中占比最高的为房地产业务,年均占比57.14%,其次为城市运营业务,年均占比29.96%,金融投资因成本较低,利润空间大,年均占比7.92%,商贸物流受行业特性和业务模式影响,毛利润水平较低,年均占比1.41%。

募集说明书有关财务风险,提到短期偿债压力风险

2016-2018年及2019年3月末,公司流动负债分别为779.85亿元、954.29亿元、1,272.78亿元和1,350.68亿元,在总负债中占比分别为54.63%、57.46%、64.75%和62.87%,公司存在短期偿债压力风险。

财务风险,营业毛利率下降风险

2016-2018年及2019年3月末,公司营业毛利率分别为22.25%、22.09%、20.71%和20.83%,毛利率的波动主要是受到房地产、城市运营毛利率波动的影响,房地产毛利率2017-2018年受结转项目的毛利率较低影响,房地产毛利率有所下降;城市运营板块则由于每年土地出让地块用途、地理位置不同而有差异变化。

财务风险,未来资本支出规模较大的风险

2019-2021年度,公司可预见的资本性支出预计为288.77亿元、202.43亿元和113.41亿元,规模较大。

财务风险,受限类资产较高的风险

截至2019年3月末,公司受限资产614.41亿元,占净资产的比重为69.79%。

财务风险,有息负债规模较大风险

2016-2019年3月末,公司有息负债规模分别为875.72亿元、959.23亿元、1,267.72亿元和1,419.33亿元,规模较大,较大规模的有息负债还本付息可能会对公司经营产生一定的影响。

财务风险,资产运营能力较弱风险

2016-2018年,公司存货周转率分别为0.25次/年、0.29次/年和0.30次/年,总资产周转率分别为0.19次/年、0.21次/年和0.21次/年,由于公司存货以一级土地开发和房地产开发项目为主,由于土地一级开发和房地产项目从开发到确认收入和成本的时间较长,导致公司资产总体运营周转能力较弱。而据乐居公布的数据,171家典型房企2018年存货周转次数为0.35次。

财务风险,应收账款集中度较高风险,主要是政府欠款

截至2018年末,公司应收账款前5名的客户欠款金额占应收账款总额的59.14%,存在应收账款集中度较高风险,但公司应收账款前5名客户以政府欠款为主,且账龄均为2年以内,违约风险较低。

在运营风险方面提到土地储备,截至2019年3月31日,发行人拥有土地储备计容面积(合并口径)738.90万平方米,土地储备较充足。

(中华网财经综合 作者:唐风林)