梦天家居获批上交所上市拟募集9.8亿元:IPO前归母净利出现暴增

中华网财经11月1日讯:10月29日,梦天家居集团股份有限公司首发申请获证监会通过,将于上交所上市,保荐机构、主承销商为民生证券股份有限公司。

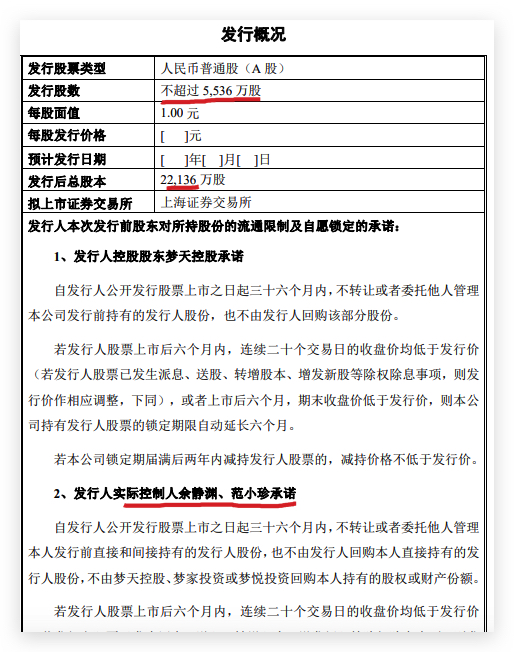

实控人余静渊、范小珍

中华网财经从梦天家居招股书获悉,梦天家居公司首次公开发行的股票不超过5536万股,占发行后总股本的25.01%,公司实控人为人余静渊、范小珍。

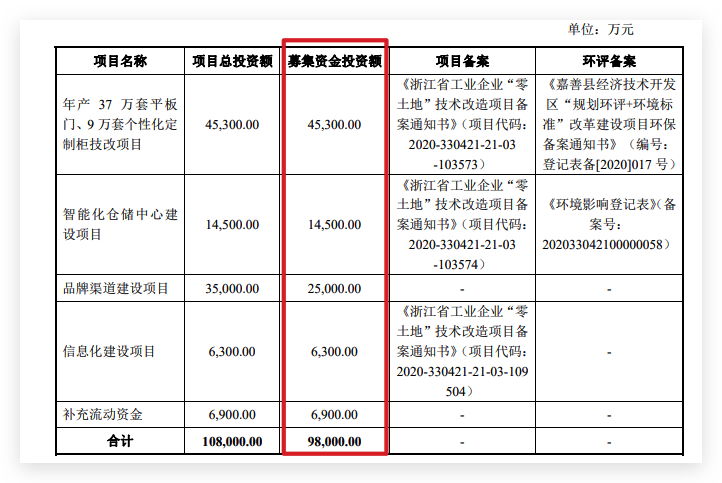

IPO拟募集9.8亿元

招股书显示,梦天家居此次IPO拟募集9.8亿元。而关于募集资金用途显示,其中4.53亿元用于年产37万套平板门、9万套个性化定制柜技改项目,1.45亿元用于智能化仓储中心建设项目,2.50亿元用于品牌渠道建设项目,6300.00万元用于信息化建设项目,6900.00万元用于补充流动资金。

IPO前归母净利暴增

经营数据显示,2017年至2020年1-6月,梦天家居营收分别为14.82亿元、13.45亿元、13.48亿元、3.73亿元;销售商品、提供劳务收到的现金分别为17.17亿元、14.80亿元、14.48亿元、4.59亿元。其中,2018年、2019年,梦天家居营业收入增速分别为-9.28%、0.26%。

企业利润方面,2017年至2020年1-6月,梦天家居归属于母公司股东的净利润分别为6889.96万元、9425.51万元、1.88亿元、1796.33万元。归母净利率分别为4.65%、7%、13.95%、4.82%。经营活动产生的现金流量净额分别为3.65亿元、1.16亿元、2.26亿元、-2168.12万元。2018年、2019年,梦天家居归属于母公司股东的净利润增速分别为36.80%、99.35%。

资产及负债方面,数据显示,2017年至2020年1-6月,梦天家居资产合计分别为9.91亿元、10.93亿元、11.18亿元、10.06亿元,负债合计分别为8.19亿元、8.18亿元、6.55亿元、5.59亿元。

销售费用率常年居高

另,梦天家居销售费用率常年居高不下。2017年、2018年行业最高,2019年、2020年1-6月仅次于最高的顶固集创。2017年至2020年1-6月,顶固集创销售费用率分别为12.59%、12.36%、13.64%、17.61%。数据显示,2017年至2020年1-6月,梦天家居销售费用分别为2.12亿元、2.04亿元、1.65亿元、5971.15万元,占营业收入比例分别为14.30%、15.19%、12.26%、16.01%。

其中,梦天家居销售费用中,2017年至2020年1-6月广告宣传费分别为9065.53万元、8153.15万元、4860.96万元、1934.23万元,2018年、2019年分别下降10.06%、40.38%。

发审委询问中涉及恒大票据问题

值得一提的是,发审委会议就梦天家居报告期内销售模式、业务收入及净利润存在波动、以及营业成本持续下降,主要产品单位直接材料成本与平均采购价格波动不一致提出询问,要求梦天家居说明并要求保荐代表人说明核查依据、过程,并发表明确核查意见。

其中,在涉及梦天家居业务收入、净利润存在波动的说明中,发审委要求梦天家居说明2021年6月末未对应收恒大票据和定制存货计提减值准备的原因及合理性。

资料显示,梦天家居创建于2003年9月22日,注册资本1.66亿元,法定代表人为余静渊。梦天家居总部位于嘉兴市嘉善县,主要从事木门、柜类、墙板等定制家具的设计、研发、生产和销售,为消费者提供家居的整体空间解决方案,主要产品为“梦天”品牌的系列木门、墙板、柜类等家具产品。

(中华网财经综合 文/丁一)