金辉集团偿还到期债券:拟发行13.5亿公司债 利率待定

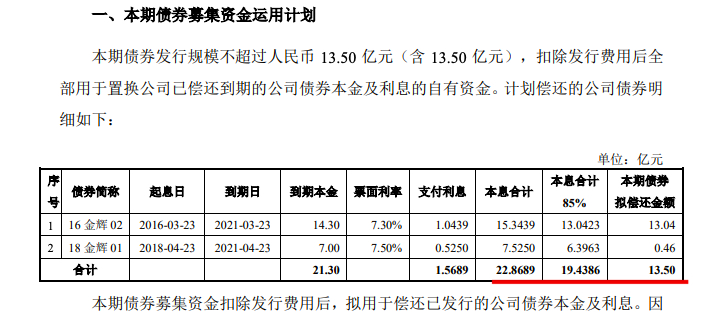

中华网财经6月15日讯:据上交所公司债券信息栏披露信息显示,金辉集团股份有限公司发布2021年面向专业投资者公开发行公司债券(第一期)发行公告。金辉集团本期债券募集资金扣除发行费用后用于置换公司已偿还到期的公司债券本金及利息。

募集说明书显示,金辉集团本期债券发行总额不超过人民币13.5亿元,票面金额为100元,按面值平价发行,拟于上交所上市,期限为5年期,附第2年末和第4年末发行人调整票面利率选择权和投资者回售选择权,发行人将根据询价的结果在预设的利率区间内确定本期债券的最终票面利率。

本期债券牵头主承销商、簿记管理人、债券受托管理人为西南证券股份有限公司,联席主承销商为中国国际金融股份有限公司、申万宏源证券有限公司、海通证券股份有限公司。

本期债券的发行期限为为2个工作日,自2021年6月17日至2021年6月18日。债券存续期内每年的6月18日为上一个计息年度的付息日,兑付日为2026年6月18日,若债券持有人在存续期的第2年末行使回售选择权,则其回售部分债券的兑付日为2023年6月18日。若债券持有人在存续期的第4年末行使回售选择权,则其回售部分债券的兑付日为2025年6月18日。

募集资金用途

募集说明书中,金辉集团表示,本期债券募集资金扣除发行费用后,拟用于偿还已发行的公司债券本金及利息。

本期债券为固定利率债券,票面利率及其确定方式将由发行人和主承销商根据市场询价情况和簿记建档结果确定。

募集说明书风险提示:

资信风险方面,发行人目前资信状况良好,能够按时偿付债务本息,在最近三年与其主要客户发生的重要业务往来中,未曾发生任何严重违约。在未来的业务经营中,发行人将继续秉承诚信经营的原则,严格履行所签订的合同、协议或其他承诺。但在本期债券存续期内,如果因客观原因导致发行人资信状况发生不利变化,将可能使本期债券投资者的利益受到不利影响。

资产负债率较高的风险方面,发行人的资产负债率较高。最近三年,发行人合并资产负债率分别为85.46%、85.97%和80.76%;流动比率分别为1.40、1.39和1.50;速动比率分别为0.42、0.36和0.42。最近三年,发行人EBITDA利息保障倍数分别为1.12倍、0.89倍和1.37倍。房地产市场的波动和融资环境的变化可能使公司面临一定的偿债压力。

房地产销售业务毛利率下降的风险方面,最近三年,公司商品房销售业务的毛利率分别为31.82%、22.85%和23.26%,2019年公司整体毛利率大幅下滑主要系结转上海和南京等地区政府限价项目占比较高所致。未来,房地产调控政策陆续出台,对于公司的项目销售将持续产生影响。若宏观经济政策发生不利于房地产开发企业的变化,经济持续下行,市场需求不足,或者土地成本持续升高,公司毛利率将存在下降的风险。

经营活动现金流波动较大的风险方面,最近三年,发行人实现的经营活动现金流量净额分别为29.50亿元、-52.69亿元和30.28亿元。考虑到房地产项目开发周期较长,购置土地和前期工程占用资金量大,受拿地节奏及项目开发进度等因素的影响,如果发行人不能迅速去化达到预售条件的项目,及时回笼销售房款,发行人的经营性现金流存在波动的风险。

存货计提跌价准备的风险,发行人存货规模较大。最近三年,发行人存货账面价值分别为745.52亿元、962.61亿元和1,163.35亿元,占总资产的比例分别为60.40%、64.32%和62.59%。发行人存货主要由房地产项目开发中的开发成本(含土地成本)和已建成尚未出售以及已售未结转的开发产品构成。发行人存货的价值会因房地产市场的变动而发生波动。截至2020年末,发行人存货跌价准备为7.69亿元,主要为开发产品计提的跌价准备。公司存货的价值会受国家的宏观政策、信贷政策、房地产行业的供需状况、行业政策等因素的影响而发生波动,如若房地产行业未来景气度下降,发行人存货存在进一步计提存货跌价准备的可能,从而对公司的盈利能力产生不利影响。

短期偿债压力较大的风险方面,截至2020年末,发行人短期借款余额和一年内到期的非流动负债余额分别为0.00亿元和155.78亿元,而其速动比率为0.42,短期偿债压力较大。其中,发行人一年内到期需偿还的长期借款为96.04亿元,一年内到期需偿还的应付债券59.75亿元,对于发行人的偿债能力以及资金周转效率提出了较高的要求。若未来发行人商品房销售款不能及时回笼,存在无法及时偿付到期债务的风险。

所有权受限制资产规模较大的风险方面,发行人所有权受限资产主要包括抵押资产、贷款保证金、质押金等,这主要是公司向金融机构抵押借款、质押借款等方式融资形成的受限资产,包括货币资金、存货、长期股权投资和投资性房地产等。截至2020年末,发行人所有权受限资产账面价值合计为657.06亿元,占总资产比例为35.35%。

关联方资金往来数额较大的风险方面,由于部分项目采用合作开发模式,与未并表项目公司之间的经营资金往来造成与关联方资金往来数额较大。最近三年,公司关联方应收款项余额分别为77.75亿元、75.81亿元和72.28亿元;关联方应付款项余额分别为28.84亿元、48.55亿元和45.29亿元。若未来关联方之间的往来款项不能进行及时清算,则资金占用压力较大,给企业实际经营造成不利影响。

(中华网财经综合 文/葛亮)

推荐阅读 相关文章

多家房企定增获批,“第三支箭”释放积极信号

①“第三支箭”政策的惠及面不限于规模国央企,更多的民营房企也有可能受益,政策效应将更加明显; ②房企通过股权融资募集的资金主要投向于“保交...

花旗:维持美的置业“买入”评级 称其2022财年并没有未偿还离岸美元债券

中华网财经12月22日讯:据悉,花旗发布研究报告称,维持美的置业(03990)“买入”评级,预计2022-24年盈利将同比增长9%/6%/3...

广东惠州:高层次人才公积金贷款额度可达100万元

中华网财经12月22日讯:惠州市住房公积金管理中心近日发布《惠州市高层次人才住房公积金优惠政策实施办法(征求意见稿)》(以下简称《办法》)正...

金辉控股前8月合约销售同比减少54.43% 单月环比减少超一成

中华网财经9月26日:金辉控股(9993.HK)发布2022年8月的未经审核营运数据显示,8月份,金辉控股连同合营企业及联营公司的合约销售金...

金辉控股前9月合约销售额同比减少51.79% 单月同比增长9.6%

中华网财经10月25日讯:金辉控股(9993.HK)公布2022年9月未经审核营运数据显示,2022年9月份,金辉控股连同合营企业及联营公司...

金辉集团12.2亿元公司债回售选择不调整票面利率 维持6.95%

中华网财经10月26日讯:金辉集团股份有限公司发布公告显示,2020年面向合格投资者公开发行公司债券(第二期)2022年票面利率不调整。...

金科旗下债券“20金科03”本息兑付调整议案通过11月30日复牌

中华网财经11月30日讯:金科地产集团股份有限公司宣布,2020年面向合格投资者公开发行公司债券(第二期)(品种一)债券持有人会议已召开完毕...

美的置业:证监会批准公司发行总额不超67.21亿元的公司债券

中华网财经12月5日讯:中华网财经从上交所官网获悉,美的置业集团有限公司关于筹划公开发行公司债券自愿披露公告称,2020年12月30日取得中...

中交地产:10亿公司债利率确定为5.9% 此前询价区间4.5%-5.9%

中华网财经12月19日讯:据深交所披露公告,中交地产股份有限公司2022年面向专业投资者公开发行公司债券(第一期)票面利率确定为5.9%。...

中交地产:公司完成利率为5.9%发行3亿元公司债

中华网财经12月21日讯:中交地产(000736.SZ)发布2022年面向专业投资者公开发行公司债券(第一期)发行结果公告。 ...

金辉集团:累计获得超300亿元总行级战略授信

中华网财经12月22日讯:中华网财经从金辉集团官微获悉,近日,金辉集团先后与中国工商银行、中国民生银行、中国邮政储蓄银行签署“总对总”全面战...