保险业“偿二代”迎二修:指标一变三 屡教未改者或遭接管

作为保险业风险防范的“牛鼻子”,偿付能力监管的一举一动都牵动着保险市场的神经,尤其是纲领性文件何时出炉更是各方关注的焦点。在历经三年征求意见后,二修的《保险公司偿付能力管理规定(征求意见稿)》(以下简称“新版《意见稿》”)终于7月30日正式问世。从新版《意见稿》来看,“监管之手”正进一步加大保险偿付能力监管的刚性约束,拟以定性和定量两大角度完善偿付能力监管指标体系,同时,强化保险公司偿付能力管理的主体责任、完善偿付能力监管措施等。

指标“一变三”

2016年之前,保险业实施“偿一代”,彼时,偿付能力指标仅有“偿付能力充足率”一项。而自2016年“偿二代”实施后,该项指标迎来扩容,与之相匹配的纲领性文件也亟待大修。2017年10月,老版《意见稿》向业内征求意见。时隔三年后,新版《意见稿》出炉。

北京商报记者对比发现,在定性指标方面,后者也规定了偿付能力监管指标包括核心偿付能力充足率、综合偿付能力充足率、风险综合评级。其中,在风险综合评级上,新版《意见稿》详细阐释了核心资本、实际资本、最低资本的概念,对其中部分认定标准更细致严格。

沿承“偿二代”规则,新版《意见稿》通过评估保险公司操作风险、战略风险、声誉风险和流动性风险,结合其核心偿付能力充足率和综合偿付能力充足率,对保险公司总体风险进行评价,确定其风险综合评级,分为A类、B类、C类和D类。同时,还新增了“保险公司逆周期附加资本、系统重要性保险机构附加资本的计提另行规定”这一条。

而在定量方面,新版《意见稿》也表明,同时符合“核心偿付能力充足率不低于50%;综合偿付能力充足率不低于100%;风险综合评级在B类及以上”三项监管要求的,方为偿付能力达标公司。

对此,首都经贸大学保险系副主任李文中认为,对于监管指标的细化完善,可以在一定程度上减轻市场行为监管和保险公司内部控制监管的压力。偿付能力监管是保险监管的核心内容,此次各项资本的认定标准更细致、更严格,当然就更有利于发挥偿付能力监管在整个监管体系中的作用,加强对保险公司的风险控制,提高保险公司偿付能力的可靠性。

“当然,进一步细化与严格各项资本认定标准可能会在短期内对于部分保险公司形成一定压力,它们可能需要通过调整资产或业务结构或者通过补充资本来满足新的监管要求。”对未来监管趋势,李文中作出了这样的判断。

压实主体责任

较老版《意见稿》而言,新版《意见稿》增加并拟进一步明确险企及高管的主体责任。针对高管应负的主体责任,《意见稿》规定,保险公司董事会和高级管理层对本公司的偿付能力管理工作负责;总公司不在中国境内的(新增)外国保险公司分公司的高级管理层对本公司的偿付能力管理工作负责。

李文中解释称,虽然在法律上偿付能力是保险公司法人机构对未来保单与普通负债的偿付能力,但是最终偿付能力情况受到公司高管的经营管理行为影响很大,甚至可能出于某些个人目的而瞒报、虚报保险公司偿付能力。因此,增加保险公司高管对偿付能力的个人责任,强化固有风险管理,有利于促进保险公司完善内部管理,约束高管的行为,降低保险公司的控制风险。

而针对险企应付的主体责任,保险公司应当建立健全偿付能力风险管理的组织架构,明确董事会及其相关专业委员会、高级管理层和相关部门的职责与权限,并指定一名高级管理人员作为首席风险官负责偿付能力风险管理工作。

新版《意见稿》还强调,保险公司还应当通过聘用协议、书面承诺等方式,明确对于造成公司偿付能力风险和损失的董事和高级管理人员,公司有权追回已发的薪酬。而未设置董事会及相关专业委员会的外国保险公司分公司,则将由高级管理层履行偿付能力风险管理的相关职责。

屡教未改者或遭接管

除了明确险企及高管的主体责任外,银保监会还加大了“监管之手”的刚性约束。在监管评估及检查方面,新版《意见稿》新增了对银保监会的“派出机构”在偿付能力监管中的责任。同时,再次强调核心偿付能力充足率低于60%或综合偿付能力充足率低于120%的保险公司,也将被监管列为重点核查对象。

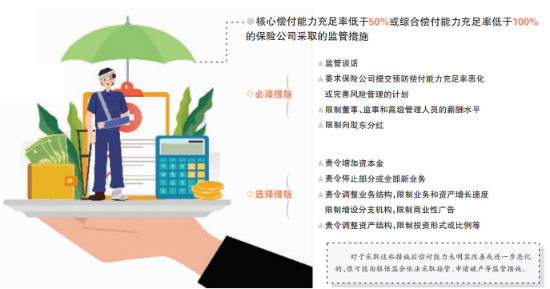

针对核心偿付能力充足率低于50%或综合偿付能力充足率低于100%的保险公司,监管必须采取的措施包括,监管谈话;要求保险公司提交预防偿付能力充足率恶化或完善风险管理的计划;限制董事、监事、高级管理人员的薪酬水平;限制向股东分红等措施。

新版《意见稿》还特意提出,对于采取上述措施后偿付能力未明显改善或进一步恶化的,由中国银保监会依法采取接管、申请破产等监管措施。同时,中国银保监会可以视具体情况,依法授权其派出机构实施必要的监管措施。

对外经贸大学保险学院统计与精算学系副院长谢远涛表示,指标严格程度更胜以前,可以避免保险公司在监管前夕临时调整以应对综合偿付能力充足率监管,更好地防范化解保险公司偿付能力风险;而将监管措施分为必须采取的措施和选择采取的措施,会根据风险成因和风险程度采取有针对性的监管措施,这是监管的细化。

与之对应,在老版《意见稿》中,对操作、战略、声誉、流动性风险较大的C类公司,除了采取对B类公司的监管措施外,还要分别采取特定且配套的监管措施;对D类公司,除可采取对C类公司的监管措施外,还可以根据情况采取整顿、责令停止部分或全部新业务、接管以及保监会认为必要的其他监管措施。

“由以前的并行实施,改为分阶段两步实施,相当于引入了差别监管:一方面适当缓解公司压力和监管压力,另一方面考虑正常的风险波动,监管更能体现市场‘烟火气’。”谢远涛直言,将监管措施分为必须采取的措施和选择采取的措施,会根据风险成因和风险程度采取有针对性的监管措施,根据公司“病因”相机决策,而非一股脑把所有“处方”都用上。

北京商报记者陈婷婷实习记者周菡怡

推荐阅读 相关文章

中国寿险&财险科技应用高峰论坛2023 将于7月在北京召开

2023年,是社会环境全面恢复,“拼经济”成为主旋律的一年,保险企业会更加关注业务的可持续发展。2023年,是保险公司通过数字化提升服务和效...

中水渔业再次出让华农保险11%股权,多险企股权转让“遇冷”、保险牌照“不香了”

曾经大热的保险牌照一朝遇冷,但却并非意味着价值缩水,伴随着市场环境优化,以及转型成效浮现等多重因素,据行业预计,止跌回升将是未来趋势。...

“持牌”蔚来再收购一家保险经纪公司,造车新势力提速”涉险”聚焦服务生态

新能源汽车电子化技术的覆盖率相对更高,其在数据的集中度方面具有先天优势,如针对驾驶员的驾驶习惯等,更易进行风险指标的收集与建模,布局车险,正...

工银安盛人寿“转型功臣”辞任董事长,前三季度出现亏损

近日,工银安盛人寿保险有限公司(“工银安盛人寿”)公告称,因工作变动原因,马健已向董事会递交书面辞呈,不再担任公司董事长、执行董事职务。截至...

感染风险骤增,多款新冠险下架,业内:保司理赔压力大

近日,此前一度“走红”的防疫保险产品遭多家保险公司下架。此外,最近也有不少曾经购买过防疫险产品的消费者开始咨询如何理赔。不过,理赔的过程较...

保险业10月罚单量价激增,虚构业务成“重灾区”

罚单数量大幅增长、罚款金额同比增加近一倍,在刚刚过去的这个10月,保险业遭遇了监管的重罚。细数处罚原因,虚构业务屡屡被提及,暗度陈仓的套费方...

2021年保险服务质量指数出炉:信美人寿垫底,中国太平洋最高

3月29日,中国银行保险信息技术管理有限公司(简称中国银保信)发布2021年度保险服务质量指数。这是继中国银保信发布2021年上半年保险服务...

挽回损失逾千万元,保险业反诈“中枢”显威

6月9日,北京商报记者从业内渠道独家获悉,中国银行保险信息技术管理有限公司近日发布《关于通报反欺诈情报中心工作情况的函》显示,2021年,行...

2022年上半年保险业罚单:总数约1100张,罚款超1.28亿

2022年历半,保险业监管延续近年来的从严从细监管态势,半年发布罚单约1100张,同比增幅约15%,处罚金额约1.28亿元,与去年同期相比则...

保险消费者信心指数持续上升 保障功能赢得认可

只需几十元,就能购买“惠民保”提升医疗保障;车险价格降了,服务增了,不少车主省钱又安心;受到暴雨等意外情况困扰,财险产品能一定程度弥补经济...

通胀大火烧到再保险行业 业内大佬:保险费涨了!

全球顶级再保险公司在摩纳哥蒙特卡洛行业年会上齐声表示,由于地缘政治局势僵持、高通胀和气候变化等一系列问题,风险保护的需求激增,从而导致再保险...

126家险企偿付能力下滑 13家不达标 保险业未来增资发债或仍将维持高位

据财联社记者统计,截至11月9日,共有171家保险公司披露2022年三季度偿付能力报告,其中包括74家人身险公司、84家财产险公司、14家再...