券商投顾业务座次前十初定,招商中金中信居前三

财联社(深圳,记者邹晨辉)讯,近几年来,券商投顾业务持续发力。据中证协公布数据,截至2020年末,证券行业投资咨询业务净收入为48.03亿元,同比增长26.93%。

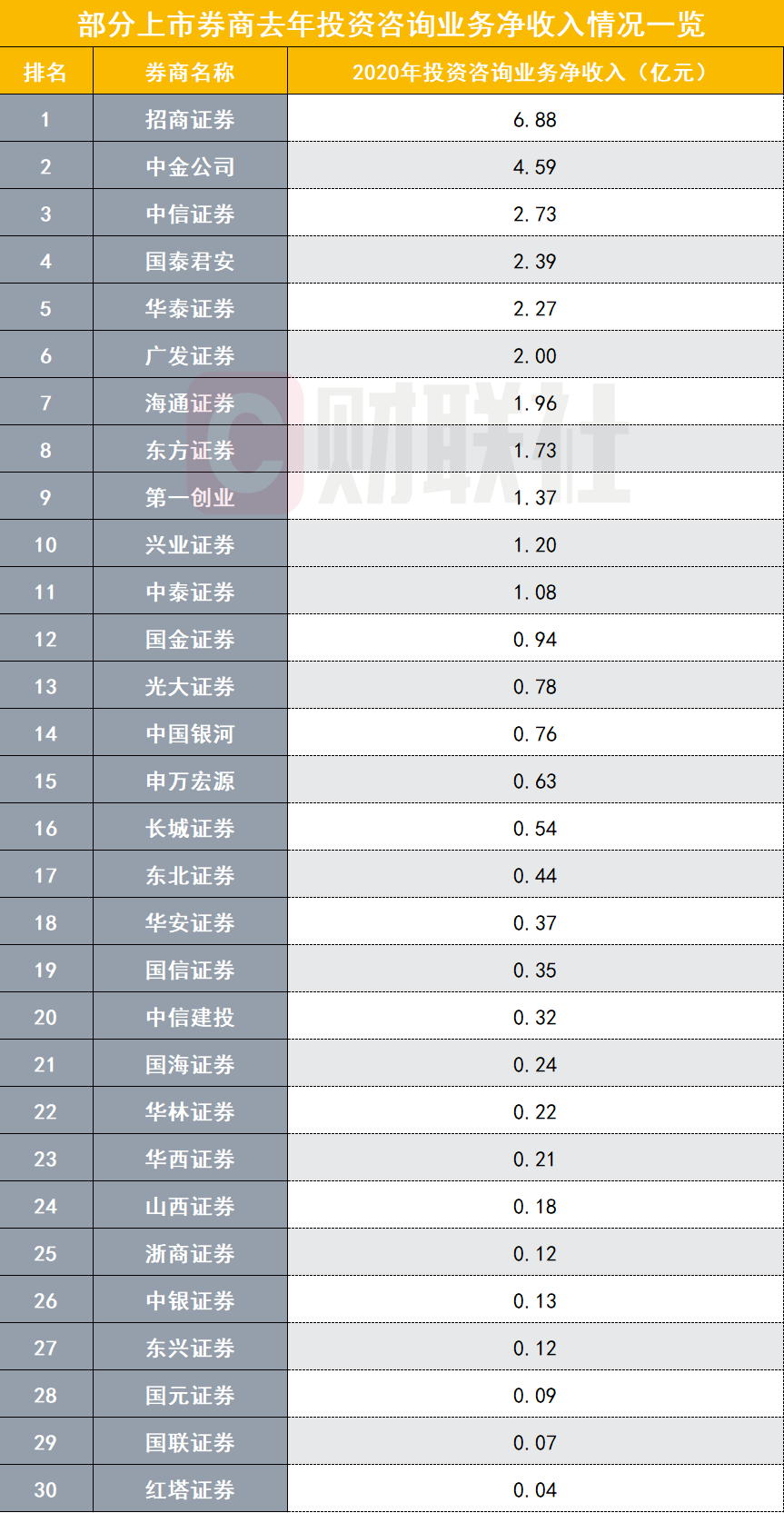

据财联社记者统计,目前已有30家上市券商披露了该项业务净收入。其中,招商证券该项业务净收入为6.88亿元,排在第一。中金公司(4.59亿元)、中信证券(2.73亿元)位列第二和第三名。

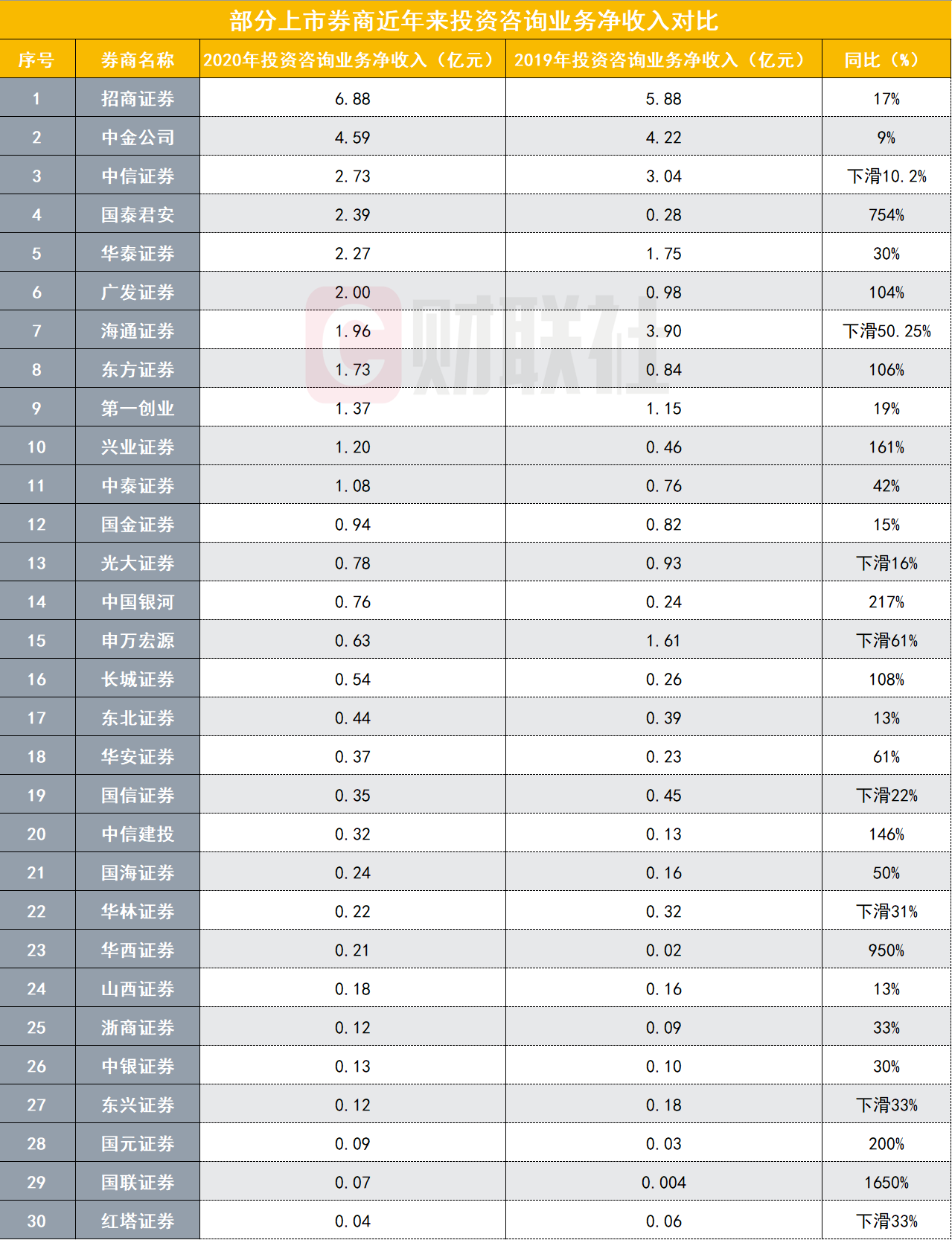

从增速上看,国联证券去年投资咨询业务净收入增速最猛,从2019年约40万元净收入增长至2020年约7000万元,同比大增16.5倍。华西证券和国泰君安去年该项业务净收入分别同比大增9.5倍和7.5倍。

值得注意的是,由于各家券商在投顾业务统计的细化口径有所不同,本报道仅根据年报披露数据,进行相应排名。

伴随证券行业投资咨询业务净收入的大幅增加,券商投顾从业人员也在急剧增加。数据显示,2010年底,券商投顾人数仅3882人;2021年4月,券商投顾人数为62396人,相比2010年增长15倍。

对于证券行业而言,从经纪业务向财富管理转型是必经之路,在这个过程中,投资顾问的价值正在不断转变与凸显,各家券商对于投顾业务的布局也逐渐清晰。

5家券商投顾净收入超2亿,招商中金中信排前三

财联社记者根据各家上市券商发布的年报统计,目前有30家上市券商在年报中披露了投资咨询业务净收入数据。

其中,去年投资咨询业务净收入在2亿元以上的券商有5家,分别是招商证券(6.88亿元)、中金公司(4.59亿元)、中信证券(2.73亿元)、国泰君安(2.39亿元)、华泰证券(2.27亿元)。

另外,去年投资咨询业务净收入排名6到10名的券商分别是广发证券(2亿元)、海通证券(1.96亿元)、东方证券(1.73亿元)、第一创业(1.37亿元)、兴业证券(1.2亿元)。

除了排名第11的中泰证券投资咨询业务净收入仍在1亿元以上外,其余19家上市券商该项业务净收入均在1亿元以下。

具体来看,去年投资咨询业务净收入排名11到20名的券商分别是中泰证券(1.08亿元)、国金证券(0.94亿元)、光大证券(0.78亿元)、中国银河(0.76亿元)、申万宏源(0.63亿元)、长城证券(0.54亿元)、东北证券(0.44亿元)、华安证券(0.37亿元)、国信证券(0.35亿元)、中信建投(0.32亿元)。

国联证券投顾净收入大增16.5倍,华西证券增长9.5倍

虽然部分券商去年投资咨询业务净收入体量排名靠后,但增速却十分可观。

以国联证券为例,该公司去年投资咨询业务净收入同比增速在30家上市券商中排名第一。年报数据显示,去年公司该项业务净收入约为7000万元,2019年净收入约为40万元,这意味着去年该项业务净收入暴增16.5倍。

华西证券投资咨询业务净收入同比增速仅次于国联证券。年报数据显示,去年公司该项业务净收入约为2100万元,2019年该项业务净收入约为200万元,同比大增9.5倍。

国泰君安去年投资咨询业务净收入也同比大增7.5倍。年报数据显示,公司去年该项业务净收入为2.39亿元,2019年仅为2800万元。

银河证券去年投资咨询业务净收入同比增超过2倍。年报数据显示,去年该公司该项业务净收入为7600万,2019年为2400万。

整体来来看,去年投资咨询业务净收入同比增速排名前十的分别是国联证券(1650%)、华西证券(950%)、国泰君安(754%)、中国银河(217%)、国元证券(200%)、兴业证券(161%)、中信建投(146%)、长城证券(108%)、东方证券(106%)、广发证券(104%)。

与此同时,也有部分券商去年投资咨询业务净收入同比下滑。其中,申万宏源从该项业务净收入同比下滑最大,从2019年的1.61亿元下滑至2020年的0.63亿元,同比下滑61%;海通证券从2019年的3.90亿元下滑至2020年的1.96亿元,同比下滑50.25%。

券商投顾人数11年增长15倍

在证券行业投资咨询业务净收入同比增加的背后,券商投顾从业人员也急剧增加。

财联社此前报道,2010年底,券商投顾人数仅3882人;2020年底,投顾人数为60929人,近十年增幅达14.70倍。截至2021年4月13日,券商投顾人数为62396人,相比2010年增长15倍,仅比证券经纪人63718人的规模少1322人,预计未来不久将成为证券行业人员规模第一大岗位。

对于证券行业而言,从经纪业务向财富管理转型,是必经之路,在这个过程中,投资顾问的价值正在不断转变与凸显,各家券商对于投顾业务的布局也逐渐显清晰。

多家券商亮出投顾业务布局打法

在投顾规模和业绩布局上,中信证券在去年年报中就表示,公司注册投资顾问队伍人数已保持在行业第一。

中信证券称,2020年,公司坚持经纪业务本源,深化财富管理发展,丰富财富客户产品与服务体系,强化核心财富配置能力,大力培育高素质专业人才队伍,贯彻全球一体化发展要求,整合境外零售与财富管理,探索为客户提供境内外全产品服务。2020年度,代销金融产品人民币9,447亿元,公募及私募基金保有规模超人民币3,000亿元,财富配置投资业务规模步入百亿级别,注册投资顾问队伍人数保持行业第一。

国泰君安则在年报中表示,2020年,本集团财富管理业务优化组织架构、推动转型升级,加强金融产品销售,加快投顾队伍建设,提升线上渠道运营效率和分支机构管理水平,零售客户群基础进一步夯实,综合服务能力稳步提升。报告期末,富裕客户及高净值客户数较上年末分别增长25%和28%;投资顾问人数3347人,较上年末增长24.1%,排名行业第3位;投顾业务服务的客户人数超过2万人,客户资产规模超过20亿元。未来,公司财富管理业务将以理顺金融产品机制为抓手,完善投顾队伍建设,全面加快转型步伐,并保持代理买卖净收入的领先地位。

华泰证券在去年报中表示,本集团打造了中国证券业最具活力的财富管理平台之一,拥有超过1,700万客户。本集团充分借鉴国内外先进的财富管理服务体系和经验,从产品、服务、流程和技术平台等方面加快财富管理业务发展。本集团财富管理业务已经形成总部驱动的平台化发展模式,面向客户的移动服务平台“涨乐财富通”与面向投资顾问的工作云平台“AORTA”在迭代升级中强化功能、深化贯通,高效、精准赋能一线投资顾问。

报告期内,本集团成为首批获得基金投资顾问业务试点资格的证券公司之一,并正式推出基于“人+平台”投顾服务体系的基金投顾服务“涨乐星投”。本集团积极推进投资顾问专业人才队伍和财富管理服务能力建设,根据中国证券业协会统计数据,截至报告期末,母公司从业人员中投资顾问占比超过32%。

国联证券在年报表示,去年公司以获得基金投顾业务试点资格为契机,创新经营模式,持续丰富产品线,提升资产配置能力,加快财富管理转型;引进行业领先的专业交易系统,建立并不断完善私募产业链;搭建“国联财商”、“国联尊享”两大服务品牌,持续培养具备资产配置能力和综合金融服务能力的投顾团队。

报告期内,国联证券金融产品销售额为人民币432.23亿元,同比增加33.87%。其中:自主研发资产管理产品销售额为人民币279.10亿元,同比增加5.62%;第三方基金产品销售额为人民币120.06亿元,同比增加152.39%;第三方信托产品销售额为人民币15.65亿元,同比增加64.39%;其他金融产品销售额为人民币17.43亿元,同比增加1,031.81%。

国联证券表示,去年公司基金投顾业务快速发展,截至报告期末,公司基金投顾从业人员573人,基金投顾签约资产规模人民币53.54亿元,签约户数53183户,而截至2021年4月的最新数据,基金投顾签约资产规模已达90亿元。2021年,公司将继续升级品牌,建立健全基金投顾标准化服务体系,自有客户开发和渠道合作并举,做大基金投顾规模;此外通过在重点区域建立私行中心,持续培养具备资产配置能力和综合金融服务能力的顶尖投顾团队等,提升综合服务水平。

招商证券在去年年报中表示,2020年,本公司持续建设“以客户为中心”的财富管理生态圈,通过向财富管理客户提供全方位金融服务,实现财富管理转型升级。本公司财富管理业务聚焦产品、团队与系统建设,推出“私募50”和“公募优选”产品池,打造精品产品超市;推进财富顾问团队质效提升,通过向高净值客户提供产品定制、高端品牌活动等顾问式服务,提升客户粘性,打造财富顾问专业品牌;加大金融科技的应用,创新推出招商证券财富+小程序,为财富顾问打造专属理财室,提升财富顾问营销能力,通过小程序销售金融产品规模超过17亿元;推出“招财智投”智能投顾,为客户提供个性化、多元化、场景化的一键式资产配置服务。

截至报告期末,招商证券财富管理客户数达45.4万户,同比增长28.50%,财富管理客户资产规模达1.37万亿元,同比增长47.31%,高净值客户数达2.41万户,同比增长53.71%。2020年,本公司代理销售金融产品规模同比增长34.79%,代销金融产品净收入同比增长219.25%。

推荐阅读 相关文章

国宝人寿业绩亏损股东增资 原董事长易军获刑十年

值得注意的是,国宝人寿2022年四季度偿付能力报告显示,截至2022年年末,国宝人寿净资产为6.48亿元,较上一年度净资产缩水近50%。...

平安系正式接手方正证券,500亿券商迎新实控人,股价年内跌超18%

12月20日晚间,方正证券发布公告称,其收到证监会核准其变更主要股东、实际控制人的批复,对新方正集团依法受让方正证券28.71%股权无异议,...

吉华集团5000万理财“踩坑”!陆家嘴信托到期未能兑付

12月20日晚,吉华集团(603980.SH)公告称,近日,公司收悉陆家嘴信托《陆家嘴信托-华鼎18号集合资金信托计划临时信息披露公告》,截...

东莞信托旗下某产品展期一年,涉及地产定融

近日,东莞信托公告称旗下一信托计划宣布展期一年,据了解,该信托计划用于认购桃源建设(深圳)有限公司在金交所发行的定融产品,佳兆业集团提供连带...

因变相为房企支付土地出让金提供融资被罚,中国华融上半年亏损188亿元

12月19日,上海银保监局公示了一则行政处罚信息剑指中国华融资产管理股份有限公司,中国华融上海市分公司被责令改正,并处罚款50万元。据悉,2...

第一创业证券年内市值蒸发60亿 “玻尿酸女王”三年套现13亿

近日,第一创业发布公告,持股5%以上股东华熙昕宇投资有限公司(简称“华熙昕宇”)减持计划时间过半,减持股份比例为0.82%,数量约为3446...

券商秋招火爆岗位乍现,前三季度近七成券商人员净流入

截至今年三季度结束,纳入统计的131家证券机构(含单独列出的券商资管公司、保荐承销公司、另类子公司)从业人数合计已达到35.5万人,较年初的...

深圳一券商董事长配合调查再出新牵扯,更多详情浮出水面

本已是市场关注点的东方网力昨晚再发公告,公司副董事长王波、副总裁蔡昌银因涉嫌职务违法犯罪被成都市监察委员会留置。为确保日常经营管理工作稳步推...

自营下滑47%,成三季度证券业最大拖累,140家券商净利下滑近两成

12月2日,中证协发布证券公司2022年前三季度经营数据,证券公司未经审计财务报表显示,今年前三季度,140家证券公司实现营业收入3042....

券商视频运营竞逐,流量变现困境究竟该如何破解

随着互联网流量红利的不断演化,短视频、直播平台日异受到各家券商的重视。仅抖音平台就已有32家券商官方账号入驻,也有不少券商进驻快手与小红书平...