通源节能IPO:主营业务毛利率低于行业 近三年复合增长率为35.31%

中华网财经《IPO观察》栏目出品

近期,中国证监会发布安徽省通源环境节能股份有限公司(以下称为“通源节能”)沪市科创板申请过会消息,国元证券为主承销商。企业及其承销商将分别与上海证券交易所协商确定发行日程。

公司2015年12月至2017年8月曾在股转系统挂牌。是一家专注于固废污染阻隔修复、固废处理处置和水环境修复业务的高新技术企业。

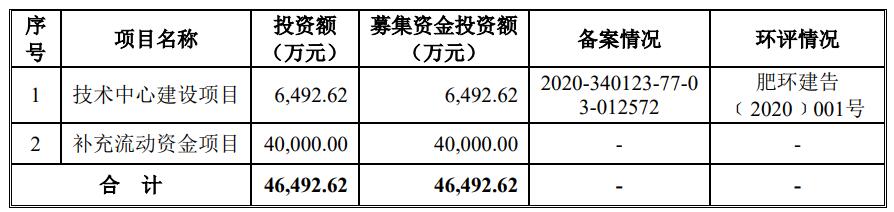

据通源节能招股书显示,本次拟发行不超过3292.24万股,募集资金4.6492亿元,主要用于技术中心建设项目和补充流动资金项目。详情如下图:

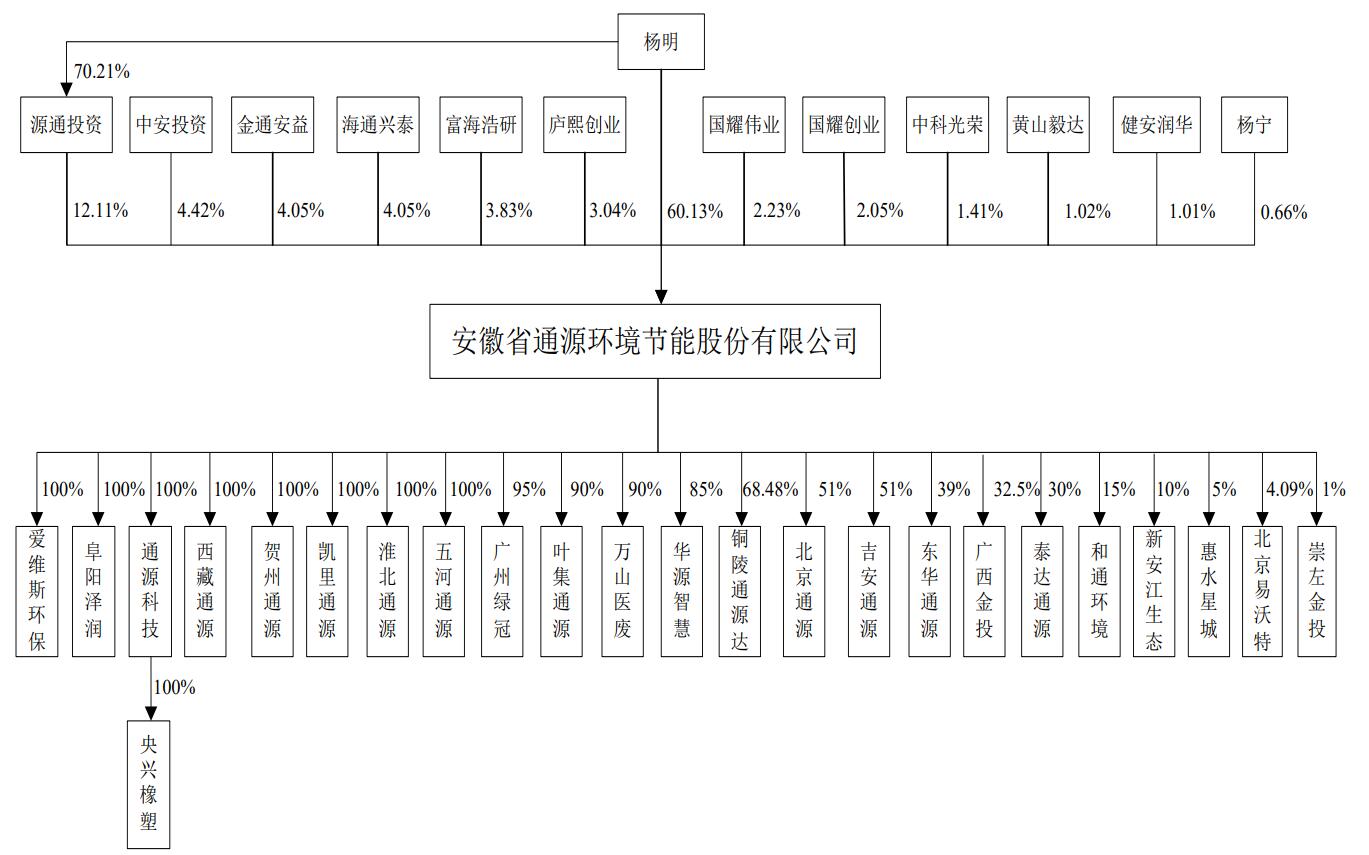

杨明直接持有公司60.13%的股份,并通过源通投资间接控制公司12.11%的表决权股份,合计控制公司72.24%的表决权股份,为本公司控股股东、实际控制人。公司股权及持股比例、全资子公司和控股子公司等详情如下:

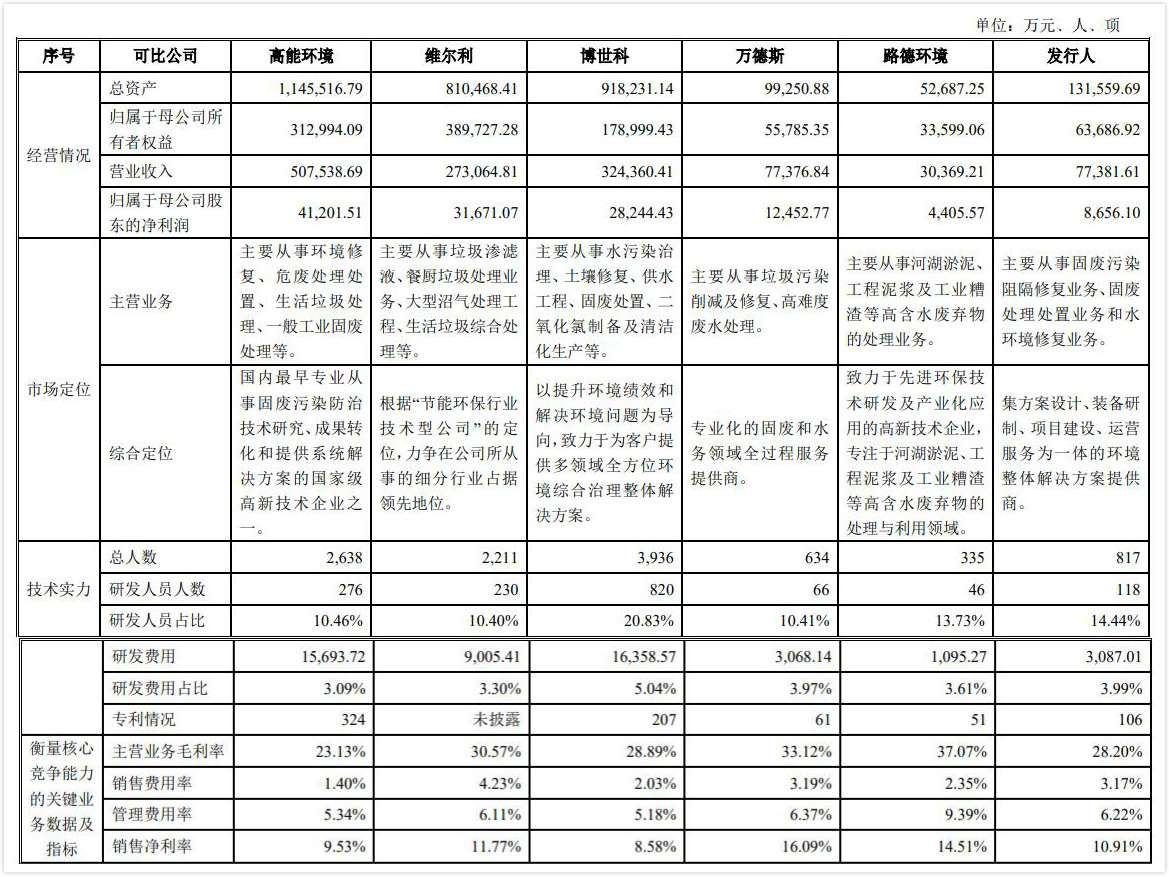

据招股书披露,公司在行业内营收算中等水平,毛利率较低,销售净利率较低。

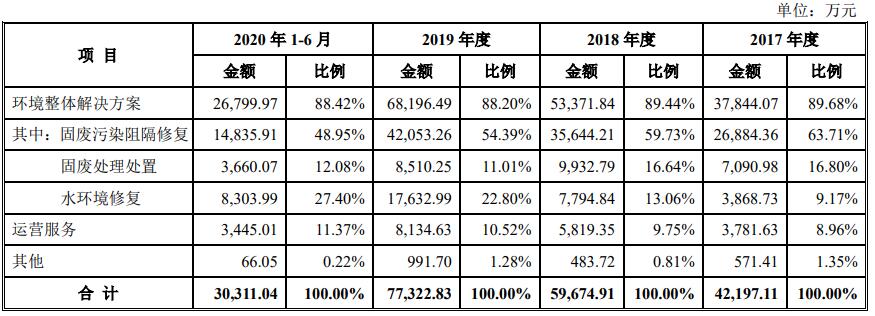

据招股书披露,公司主营业务收入由环境整体解决方案、运营服务和其他三方面构成,其中环境整体解决方案收入占比接近90%。

报告期内公司经营业绩保持快速发展趋势。2017年度、2018年度和2019年度,公司营业收入分别为4.2264亿元、5.9676亿元和7.7381亿元,最近三年复合增长率为35.31%。

另外,从招股书显示来看,目前通源节能IPO上市存在这几大风险影响公司业绩:

一、主要风险,业务区域相对集中的风险、项目执行风险、应收账款无法及时收回及发生坏账的风险、经营性现金流波动风险、行业集中度低竞争激烈的风险、实际控制人不当控制的风险。

二、一般风险,宏观经济波动风险、产业政策变化风险、经营季节性波动风险、危废处理处置项目风险、供应商采购风险、存货规模增加的风险、税收优惠政策变动的风险、对外担保的风险、特许经营权违约的风险、内控风险等。