澳华内镜科创板IPO获受理:仅2019年盈利 不存在委托加工厂商依赖

中华网财经12月26日讯 12月25日,据上交所获悉,上海澳华内镜股份有限公司(简称“澳华内镜”) 发行上市获受理,本次保荐人为中信证券股份有限公司。结合同行业上市公司及可比公司的估值情况,预计发行人上市后的总市值不低于 10 亿元。

根据公开资料显示,创建于1994的上海澳华光电内窥镜有限公司,目前是全球知名的内窥镜制造企业。旗下产品覆盖消化内镜、呼吸内镜、鼻咽喉镜、腹腔镜及内镜下诊疗器械。2018年10月份,该公司宣布完成3亿元人民币D轮融资。本轮融资由济峰资本领投,君联资本、启明创投共同参与跟投。

根据公开资料显示,内窥镜是集图像传感器、光学镜头、照明光源、镜体装置等部件为一体的专业医疗设备,按镜体是否可弯曲分为硬管内窥镜和软性内窥镜两大类。硬管内窥镜不可弯曲,主要经外科切口进入人体;软性内窥镜常经由人体天然腔道深入体内,镜体较长且需具备一定柔性,光电信号传输距离较远,镜体插入部直径较小且功能集成丰富,对设计工艺及制造技术的要求更高,具有较高的技术壁垒。目前,公司正在开展 4K 超高清软性内窥镜系统、内窥镜机器人、3D 软性内镜等项目,取得了良好的阶段性研发成果。

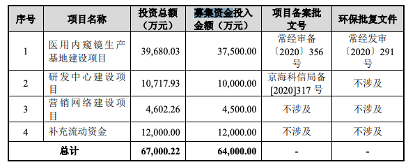

本次公司拟向社会公众公开发行人民币普通股(A 股)不超过 3,334 万股,募集资金6.7亿元,分别用于医用内窥镜生产基地建设项目、研发中心建设项目、营销网络建设项目。此外,1.2亿元用于补充流动资金。

“医用内窥镜生产基地建设项目”建成投产后将实现各类内窥镜镜体年产 6,500 条和内窥镜主机年产3,500台,公司产能将得到较大幅度扩张。

仅2019年实现盈利

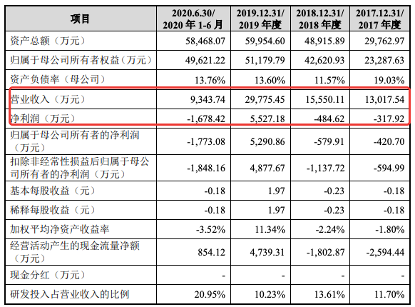

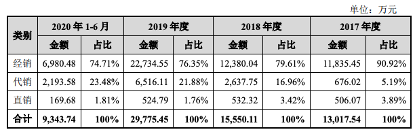

从主要财务数据来看,据招股书显示,报告期内,公司实现营业收入分别为 13,017.54 万元、15,550.11 万元、29,775.45 万元及 9,343.74 万元,实现归属于母公司股东的净利润分别为-420.70万元、-579.91 万元、5,290.86 万元和-1,773.08 万元。2017 年至 2019 年,公司营业收入复合增长率达 51.24%,2017 年与 2018 年亏损,2019 年实现盈利。2020年 1-6 月,由于半年度收入相对较少,尚未实现盈利。

报告期内,经营性现金流量净额分别为-2594.44万元、-1802.87万元、4739.31万元、854万元。投资活动产生的现金流量净额分别为-3028.26万元、-1802.87万元、4739.31万元、854万元。可以看出,公司经营活动产生的现金流量净额持续增长,并于 2019 年由负转正。对此,澳华内镜称主要受益于公司业务规模和销售收入的逐年增长。此外,报告期内,公司投资活动产生的现金流量净额波动较大,主要是在建工程投入以及购买子公司股权所致。随着产能扩大,可能仍存在因营销能力欠缺或市场需求不达预期而导致产能无法完全消化的风险。

研发投入和毛利率与同行持平

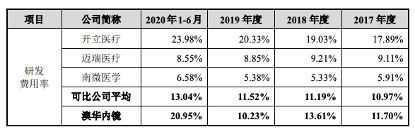

其中,研发投入占营业收入的比例分别达到11.70%、13.61%、10.23%、20.95%。报告期内,公司的研发费用率分别为 11.70%、13.61%、10.23%及 20.95%,2017 年至 2019 年与可比公司平均水平较为相近,2020 年 1-6 月略高于行业平均水平,主要系公司一贯注重技术创新和产品研发,加上公司收入规模与其他可比上市公司相比相对较小,因此研发费用占收入比例相对较高。

报告期内,公司主营业务毛利率分别为 61.50%、63.11%、68.59%、64.13%。其中,内窥镜设备毛利率分别为 64.78%、67.18%、71.31%及 66.23%。2017 年至2019 年呈上升趋势,一方面系随着产销规模上升,规模效应摊薄了固定成本,另一方面,2018 年下半年于国内推出的 AQ-200 作为高端全高清光通内镜系统相比其他产品系列具有更高的议价能力,毛利率在 80%以上,新产品较高的毛利率及收入占比的提高带动了综合毛利率提高。

开立医疗、迈瑞医疗和南微医学三家可比上市公司主营业务均为医疗器械的研发、生产与销售,与澳华内镜具有一定的可比性。总体而言,报告期内除了2019 年由于新产品影响毛利率略高于可比公司外,其他年度毛利率与可比公司平均毛利率较为相近,差异不大。

产品自主性高 不存在委托加工厂商依赖

从产品角度来看,公司的主要产品按照用途可分为内窥镜设备和内窥镜诊疗手术耗材。其中,

内窥镜设备主要包括内镜主机(含图像处理器和光源)、内镜镜体和内镜周边设备。报告期内,公司委托加工采购的金额分别为 514.56 万元、290.86 万元、209.63万元和111.17万元,占当期营业成本的比例分别为10.27%、5.07%、2.24%和3.32%,其中,2017 年和 2018 年公司委托无锡祺久进行内窥镜零件加工及部件组装,委托加工采购金额分别为 326.03 万元和 143.49 万元。澳华内镜表示,公司主要产品制造工序自主完成,委托加工产品不涉及公司的核心生产环节和关键加工工艺,公司不存在对委托加工厂商的依赖。

报告期内,公司核心技术产品实现的收入分别为 9,830.16 万元、10,614.77万元、21,328.16万元和5,900.75万元,占当期主营业务收入的比重分别为75.52%、68.26%、71.59%和 63.15%。

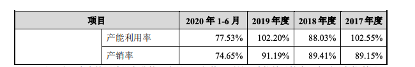

与此同时,公司的产能利用率较高。报告期内分别为102.55%、88.03%、102.20%、77.53%。

公司通过经销模式和代销模式形成的收入占公司产品销售收入的比重分别为96.11%、96.57%、98.23%和98.19%。对于经销模式和代销模式,保持经销和代销网络的稳定与健康发展是公司业务持续壮大的关键。如果部分地区主要经销商和代销商与公司合作关系终止,将导致公司产品在当地销售下滑的风险。经销商和代销商虽是独立经营企业并依法承担法律责任,但如果经销商和代销商在销售公司产品过程中发生违法违规行为,可能会对公司的形象及生产经营造成负面影响。

应收帐款较高

根据招股书显示,报告期各期末,公司应收账款账面价值分别为 3,500.82 万元、4,668.62 万元、7,723.25 万元及 3,603.79 万元,占总资产的比例分别为 11.77%、9.55%、12.88%及 6.16%。呈逐年增加趋势。

实际控制人持股比例较低,发行后持股比例进一步降低

本次发行前,顾康、顾小舟父子合计控制公司 41.82%的股权,为公司的控股股东及实际控制人。本次公开发行完成后,公司实际控制人持股比例进一步降低,将控制公司31.37%的股权。公司实际控制人控制的发行人股权比例较低。此外,随着公司经营规模稳定快速增长,公司需要在资源整合、市场开拓、产品研发、财务管理、信息系统等诸多内部控制方面进行完善,对各部门工作的协调性也提出了更高的要求。如果公司管理水平和内控制度不能适应规模迅速扩张的需要,组织模式和管理制度未能随公司规模扩大及时完善,将削弱公司的市场竞争力,存在公司管理能力无法及时适应规模扩张的风险。