博蓝特科创板IPO获受理:毛利率高 6.5亿股权曾转让未果

中华网财经12月26日讯 12月25日,据上交所获悉,江博蓝特半导体科技股份有限公司(简称“博蓝特”)发行上市获受理。本次保荐人为渤海证券股份有限公司。

根据公开资料显示,博蓝特成立于2012年10月15日,自成立以来,紧跟 LED 等半导体产业的发展趋势,主要从事新型半导体材料、器件及相关设备的研发和应用,着重于图形化蓝宝石、碳化硅等半导体

衬底、器件的研发、生产、销售,以及半导体制程设备的升级改造和销售。

官网显示,博蓝特的LED衬底产品主要包括蓝宝石单抛衬底和蓝宝石图形化衬底。PSS衬底生产的原材料是蓝宝石衬底片。第三代半导体材料产品包括导电型碳化硅衬底以及半绝缘型碳化硅衬底。碳化硅、氮化镓、氮化铝等均隶属于第三代半导体材料,其中碳化硅是一种第三代宽禁带半导体材料,具有更宽的禁带宽度、更高的击穿电场等特性,在高电压、大功率器件等方向上具有优势。

本次公司拟募资5.052484亿元,其中1.761659亿元用于年产 300 万片 Mini/Micro-LED 芯片专用图形化蓝宝石衬底项目,2.539287亿元用于年产 540 万片蓝宝石衬底项目,7,515.38万元用于第三代半导体研发中心建设项目。

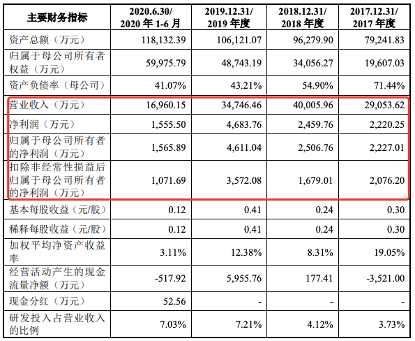

从主要财务指标来看,2017年-2020年1-6月报告期内,公司营业收入分别为29,053.62万元、40,005.96万元、34,746.46万元、16,960.15万元;归母净利润分别为2,220.25万元、2,459.76万元、4,683.76万元、1,555.50万元;扣非净利润分别为2,076.20万元、1,679.01万元、3,572.08万元、1,071.69万元。

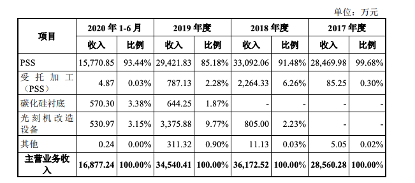

目前公司主要产品包括 PSS、碳化硅衬底以及光刻机改造设备报告期内,主营业务收入以PSS为主,2017年-2019年占总收入的比重分别为99.68%、91.48%、85.18%、93.44%。

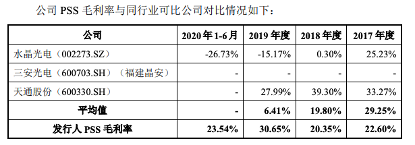

报告期内,公司 PSS 的毛利率总体上高于可比同行上市公司水晶光电、低于天通股份的水平。整体而言,各家公司毛利率水平差异较大,主要原因是公司与可比公司的产品结构、收入规模、产业链延伸程度等因素不同所致。

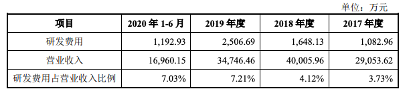

公司最近三年研发费用分别为 1,082.96 万元、1,648.13 万元和 2,506.69 万元,占当年营业收入的比例分别为 3.73%、4.12%和 7.21%,研发费用及占比呈上升趋势;公司最近三年累计研发投入合计 5,237.78 万元,占最近三年累计营业收入比例为5.05%,高于5%。

公司表示,公司一直重视 PSS 产业链的发展,报告期内 PSS 和蓝宝石平片的产能规模均不断提高,有效提高了核心竞争力,公司高毛利率的产品复合型衬底 2019 年以来也实现了规模化销售,公司 PSS 的销售规模整体上保持增长趋势,规模化优势有利于降低成本从而进一步提升市场竞争力。

2017 年和 2018 年,公司研发费用率和同行业可比公司基本一致。

2019 年和 2020 年 1-6 月,公司研发费用率高于同行业可比公司,主要原因为:①公司为提升技术实力而不断加大研发投入;②公司营业收入规模相对同行业可比公司较小。

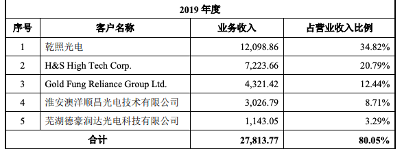

客户集中度较高

根据招股书显示,博蓝特报告期内前五名客户销售收入占营业收入的比例较高,分别为 90.51%、82.02%、80.05%和 86.54%。存在客户集中度较高的风险。

对此,公司称主要系随着 LED 下游市场加速渗透,带来了 LED 行业快速发展,国内外企业竞争加剧,市场集中度大幅提高所致。

依赖原材料和供应商

公司主要原材料为蓝宝石晶棒、碳化硅晶棒、蓝宝石平片、蓝宝石切割片等。公司原材料成本在公司生产成本中占比较高,其价格波动会对公司业绩产生一定的影响。报告期内,公司原材料成本占主营业务成本比例分别为 75.53%、73.04%、69.60%和 67.48%。

6.5亿转让未果 乾照光电为股东也为客户

根据资料显示,公司系由东晶电子和韩国CTLab共同出资设立,公司性质为中外合资有限公司(外资比例低于25%),注册资本为 800万美元。其中,东晶电子以货币方式出资720万美元,韩国 CTLab 以非专利技术出资80万美元。报告期内,公司境外销售收入占主营业务收入的比例分别为 0.01%、0.91%、35. 94%和 28.13%。

2018年10月,乾照光电(300102)披露交易预案,公司拟向徐良、刘忠尧等19名交易对方发行股份及支付现金购买博蓝特100%股权,初步作价6.5亿元,同时配套募集资金不超过5.8亿元。

乾照光电为创业板上市公司,目前主营业务为生产、销售高亮度 LED 外延片及芯片,报告期内营业收入分别为 11.30 亿元、10.30 亿元、10.39 亿元和 4.92亿元。高工产研 LED 研究所数据显示,2019 年乾照光电芯片市场占有率位居国内第三名。主营业务是 LED芯片的研发、生产和销售,其中蓝绿光芯片以图形化蓝宝石衬底为原材料。因此该笔交易的目的之一是乾照光电欲向LED产业链的上游延伸。

业绩承诺方承诺,2018年至2021年,博蓝特需实现的扣非净利润分别为3000万元、5000万元、6200万元以及7400万元。

在这起收购案中,乾照光电身兼多个身份,除了作为此次交易的收购方以外,其子公司乾照光电科技在2016年至2019年1至9月作为博蓝特前五大客户。

此外,乾照光电持股49.51%的乾芯投资,还在交易预案披露前入股博蓝特。2018年12月24日审议这笔交易的临时股东会上,因未形成三分之二以上股东同意,交易推进中断。

2019年1月,乾照光电再次宣布继续推进收购博蓝特100%股权的重组事项。2019年1月,博蓝特开启上市辅导工作,辅导机构为安信证券,辅导时间为2019年1月至2019年12月。

2019年4月,乾照光电宣布终止对博蓝特100%股权的收购。

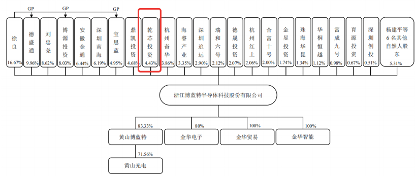

从目前博蓝特的股权结构看,乾芯投资持有博蓝特8.99%股权,目前乾照光电仍持有乾芯投资49.51%的股权,对博蓝特间接持股。

另外,博蓝特持股5%以上的股东还包括安徽金通新能源汽车二期基金合伙企业(有限合伙)、深圳南海成长同赢股权投资基金(有限合伙)等。

徐良个人持有博蓝特17.52%的股权,另通过金华德盛通投资合伙企业(有限合伙)、金华博源投资合伙企业(有限合伙)、苏州宝思蓝投资管理合伙企业(有限合伙)间接持有博蓝特股权,为博蓝特的实际控制人。

报告期内,公司对乾照光电销售收入分别为 8,448.56 万元、11,633.91 万元、12,098.86 万元和 4,931.10 万元,占公司营业收入的比例分别为 29.08%、29.08%、34.82%和 29.07%。存在关联交易的风险。