天元宠物创业板IPO过会:毛利率下滑 账上有亿元存款募资翻倍遭质疑

中华网财经讯,2月8日,创业板上市委2021年第11次审议会议结果显示,杭州天元宠物用品股份有限公司(以下简称“天元宠物”)首发获通过。这是天元宠物在2019年首次申报主板被否后的又一次尝试。此次天元宠物IPO保荐机构由海通证券更换为中信证券,公司募集资金由2017年的3.01亿元增加为5.90亿元,增长了近1倍。

资料显示,天元宠物主要从事宠物用品的设计开发、生产和销售业务,产品包括宠物窝垫、猫爬架、宠物玩具、宠物服饰、电子智能宠物用品以及宠物食品等多系列、全品类宠物产品。公司作为国内较早进入宠物行业的企业,经过十多年的专注与积累,已发展成为目前我国全品类、大规模的宠物产品供应商,在宠物用品领域内具有综合竞争力。

天元宠物控股股东为薛元潮,实际控制人为薛元潮、薛雅利兄妹。其中,薛元潮直接持有公司32.37%的股份,同时通过杭州乐旺和同旺投资控制公司25.17%的股份,合计控制公司57.54%的股份,任公司董事长。薛雅利直接持有公司7.44%的股份,为薛元潮之妹,任公司董事、副总经理。

天元宠物本次发行前总股本为6,750万股,公司本次拟向社会公众发行2,250万股人民币普通股,占发行后总股本的25%。IPO保荐机构为中信证券,发行人会计师为天健,律师为康达。

天元宠物此次IPO拟募集资金5.9亿元,用于湖州天元技术改造升级项目、杭州鸿旺生产基地建设项目、天元物流仓储中心建设项目、产品技术开发中心建设项目和电子商务及信息化建设项目。

年营收破10亿,主营毛利率持续下滑

2017年至2020年上半年,天元宠物的营业收入分别为76,724.78万元、88,670.53万元、104,874.07万元和59,346.59万元,主营业务收入分别为75,107.34万元、87,934.44万元、104,476.53万元和59,181.53万元。上述同期,公司净利润分别为5929.71万元、8841.52万元、8578.01万元和4000.81万元。

2020年1-9月,天元宠物实现营业收入100,924.08万元,较2019年1-9月增长44.98%;归属于母公司股东的净利润8091.08万元,较2019年1-9月增长63.23%。公司预计2020年全年实现营业收入138,000万元至140,000万元,较2019年度增长31.59%至33.49%,预计归属于母公司所有者的净利润10,400万元至11,000万元,较2019年度增长19.29%至26.17%。

在2019年3月26日的证监会第十八届发行审核委员会第10次发审委会议上,天元宠物首发未获通过。当时发审委主要关注了公司外协加工产品规模显著高于自主生产产品、设计研发为公司核心竞争优势的具体表现、三板挂牌期间相关的信息披露与本次招股书披露内容在前五名客户销售和前五名供应商采购情况存在差异、主营业务毛利率下滑、北京酷迪、北京派服、上海宠爱三家子公司两年内先买后卖等,共5大类问题。

招股书显示,天元宠物的主要产品为宠物窝垫、猫爬架、宠物玩具和其他产品。2017年至2020年上半年,公司宠物窝垫的销售占比分别为28.83%、26.76%、24.45%和21.64%;猫爬架的销售占比22.63%、19.21%、22.94%和21.15%;宠物玩具的销售占比分别为26.99%、25.64%、23.25%和17.08%;其他产品销售占比21.56%、28.39%、29.36%和40.12%。

2017年至2020年上半年,天元宠物的主营业务综合毛利率分别为28.71%、27.08%、27.15%和24.14%,总体呈下滑趋势。尽管主营业务毛利率持续下滑,天元宠物的毛利率仍普遍高于同行业可比公司水平。招股书披露的5家可比公司中,中宠股份、路斯股份、依依股份、悠派科技毛利率总体均不及天元宠物。

生产模式以外协生产为主,贴牌销售模式收入占比较高

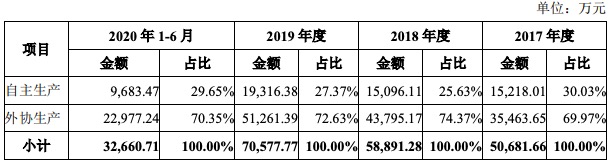

天元宠物的产品以外协生产为主。2017年至2020年上半年,天元宠物自主生产产品占比分别为30.03%、25.63%、27.37%和29.65%,外协生产占比分别为69.97%、74.37%、72.63%和70.35%,外协市场规模总体扩大的趋势并未改变。

招股书显示,天元宠物的工序外协主要涉及宠物窝垫和猫爬架的生产过程。2017年至2020年上半年,公司宠物窝垫的工序外协单位加工费分别为5.25元/件、6.19元/件、8.63元/件和9.88元/件,猫爬架的外协单位加工费分别为3.48元/件、4.84元/件、7.50元/件和9.09元/件,增长较快。公司外协费用占两类产品合计自产营业成本的比例依次为8.80%、9.89%、10.65%及13.76%,同样快速增长。

据大众证券报报道,天元宠物存在外协厂商与供应商重叠的现象,2018年、2019年天元宠物的前五大供应商均为公司外协厂商。而前次IPO被否时,天元宠物外协厂商的规模、生产能力和发行人外协生厂的匹配性问题曾被单独提出。

数据显示,与天元宠物有大额交易的不少重要外协厂商的参保人数寥寥,甚至为0人。其中东阳市东方工艺厂2017年、2018年的年报显示养老和医保的参保人数分别为30人、31人,对应年份天元宠物向其的采购金额分别为1267.45万元、1335.32万元。浦江县万欣工艺有限公司2018年、2019年年报显示参加养老和医保人数皆为22人,而公司2018年、2019年向其采购金额分别为1637.38万元、2078.47万元。浦江县弘进工艺有限公司2017年年报显示,该单位养老和医保参保人数为3人,而2018年度、2019年参保数人数竟然为0人,而2019年天元宠物向其采购金额达到了1709.07万元。

天元宠物属于宠物用具的代工厂,采用贴牌模式,主要将产品销售海外。2017年至2020年上半年,天元宠物的境外销售收入占主营业务收入的比例依次为94.53%、91.19%、90.94%及72.56%,是公司主要的收入与利润来源。公司排名前五大客户多为外企。2017年和2018年,公司前五大客户未发生变化,为KmartAUS、美国沃尔玛、Chewy、TRS和Fressnapf,2019年公司前五大客户中新增加Amazon,2020年上半年新增天猫海外直营。

研发费用率低于行业均值,专利对业绩提振作用不明显

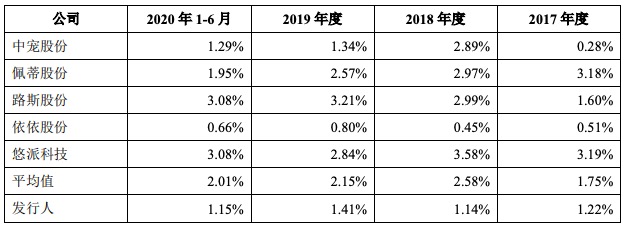

2017年至2020年1-6月,天元宠物的研发费用投入分别为938.50万元、1008.36万元、1483.47万元和681.65万元,占同期营业收入的比重分别为1.22%、1.14%、1.41%和1.15%,低于同行业可比公司1.75%、2.58%、2.15%和2.01%的研发费用率均值。

上述同期,天元宠物的研发人员数量分别为50人、60人、77人和79人,公司研发费用中的职工薪酬分别为311.33万元、381.62万元、701.92万元和417.51万元,研发人员人均薪酬为8.82万元、9.24万元、11.37万元和5.42万元,显著低于销售人员和管理人员薪酬。

截至2020年6月30日,天元宠物共拥有159项专利技术,其中外观设计类107项、实用新型类51项,而发明专利仅1项,为多功能猫爬架。

从天元宠物获得专利授权的时间上看,仍在授权期内的有效专利于2011年获得3项专利授权、2012年获得10项专利授权、2013年获得1项专利授权、2014获4项专利授权、2015年获26项专利授权、2016年获37项专利授权、2017获8项专利授权、2018年获25项专利授权、2019年获45项专利授权。

由此可见,公司在两次IPO的报告期内,专利的申请和授权量激增。其中首次冲击上市的2014年至2016年报告期内,公司专利授权量增加了67项,此次冲刺创业板,公司2017年至2019年报告期内专利骤增78项。

尽管公司专利增加较快,但2019年公司净利润润仅为8718.40万元,较2018年的8747.93万元略有下降,专利对业绩提振作用并不明显。

银行账上每年有亿元存款,募集资金翻倍遭质疑

财务数据方面,2017年至2020年上半年各期末,天元宠物的资产总计46,863.56万元、56,103.50万元、%76,835.20万元和82,358.54万元,其中流动资产分别为30,339.55万元、32,445.68万元、45,264.24万元和45,650.15万元,占比64.74%、5783%、58.91%和55.43%。

2017年至2020年上半年各期末,天元宠物的负债总计9592.14万元、9978.76万元、20,019.83万元和23,605.43万元,其中流动负债9592.14万元、9978.76万元、20,018.28万元和23,605.43万元。

公司流动负债主要由短期借款、应付账款组成。2017年末及2018年末,公司无短期借款余额。2019年末和2020年6月末,公司短期借款余额分别为3102.97万元和5306.81万元,主要系公司为增加运营流动资金及子公司杭州鸿旺为新厂区建设新增的银行借款。2017年至2020年上半年各期末,公司应付账款分别为5676.85万元、6103.60万元、10,829.06万元和12781.58万元。

上述同期,公司的货币资金分别为14,160.04万元、11,806.70万元、16,777.30万元和10,722.60万元,其中银行存款分别为13,736.69万元、11,445.33万元、15,355.63万元和9682.41万元。

2017年至2020年上半年,天元宠物的资产负债率(合并)为20.47%、17.79%、26.06%和28.66%,流动比率为3.16、3.25、2.26和1.93,速动比率为2.69、2.70、1.92和1.51。同行业可比公司的资产负债率均值分为34.78%、36.13%、33.87%和33.75%,流动比率均值分别为2.39、2.08、2.34和2.24,速动比率均值分别为1.75、1.37、1.55和1.62。

天元宠物手握银行存款平均每年都在1亿元以上,这也说明其现金流很充裕。据富凯IPO财经报道,北京某律所律师表示“金融市场的初衷是为了解决企业资金困难,以突破发展瓶颈为目的,之前发审委审核对于企业负债率有严格的要求。”现在虽然有所降低但是像天元宠物这样常年银行存款上亿元,平均资产负债率在25%以下的企业,募投项目的总投资全部向资本市场伸手“要钱”,存在圈钱嫌疑。

另据投资者网报道,从天元宠物2019年3月底首次上会被否,到2020年7月天元宠物再次申报IPO,在这期间天元宠物进行了一次增资。2019年9月16日,天元宠物将公司注册资本变更为6750万元,新增的注册资本由管军、丁敏华以及钱进出资,增资价格为15元/股,增资完成后天元股份获得4050万元资金,此次增资天元宠物的整体估值为10亿元左右。按照天元宠物2018年的净利润来算,此次增资的市盈率为11.36倍。

天元宠物此次IPO拟通过发行不超过25%的股份募集5.90亿元的资金,按照募资额来算,发行后天元宠物的市值将在23.60亿元。以2019年的净利润来算,其市盈率为27.44倍,若算上天元宠物的业绩增长,公司上市后市值或将超过23亿元。这意味着天元宠物上市后,2019年参与增资的管军、丁敏华以及钱进三人的投资浮盈将超过2.36倍。

上市委会议提出问询的主要问题

1、根据申报材料,薛元潮与江灵兵曾同为浙江省工艺品进出口公司员工,江灵兵于2004年起担任天元旺旺董事。2011年投资方将薛元潮与江灵兵共同作为对赌协议的同一方。薛元潮及其配偶与江灵兵及其配偶在报告期存在频繁的大额资金往来。请发行人代表说明:(1)江灵兵所持有发行人股权的获取方式及资金来源;(2)未将江灵兵认定为共同控制人之一的原因及合理性。请保荐人代表发表明确意见。

2、发行人采取外协生产为主的生产模式,报告期各期外协产品入库金额占全部产品入库金额的比例分别为69.97%、74.37%、72.63%、70.35%。请发行人代表说明:(1)外协厂商的选取标准及管理制度,部分主要外协厂商成立不久即成为发行人外协厂商的原因与合理性;(2)主要外协厂商是否与发行人、实际控制人、董监高及其他关联方存在关联关系;(3)形成外协加工为主生产模式的历史背景、必要性及商业合理性,与可比公司相比是否存在重大差异。请保荐人代表发表明确意见。

3、发行人产品主要以贴牌方式在境外销售。请发行人代表说明:(1)该模式下发行人与品牌商就创新创意产品的知识产权归属约定情况;(2)该模式形成的历史背景、必要性和商业合理性,该模式销售收入占比较高的风险是否已充分披露。请保荐人代表发表明确意见。

4、报告期各期,发行人研发投入占比较低。请发行人代表说明研发投入低于同行业可比公司对核心竞争力的影响。请保荐人代表发表明确意见。

5、请发行人代表说明发行人符合“三创四新”要求的具体体现。请保荐人代表发表明确意见。

需进一步落实事项

1、请发行人按照《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书》第四十三条的相关规定,在招股说明书中补充披露薛元潮家族的创业历程,以及未将江灵兵认定为共同控制人之一的原因。请保荐人、发行人律师发表明确意见。

2、请发行人在招股说明书“本公司提醒投资者特别关注的风险因素”部分补充披露发行人贴牌销售模式收入占比较高的风险。请保荐人发表明确意见。