4000亿“安防茅”跌停,冯柳86亿持仓有多受伤?张坤也中招

财联社5月5日讯(记者黎旅嘉)受消息面影响,今日早盘海康威视放量跌停,全天成交45亿,单日蒸发400亿,成为今天市场的最大“伤口”之一。

海康威视的大跌重创一众公私募。根据Wind数据,截至2022年一季报,易方达、景顺长城等81家基金公司共计474只基金合计持有84002.27万股,是公募持股总市值第11的大重仓股。更值得一提的是,海康威视同样被私募大佬们看好,高毅邻山1号远望基金位列海康威视第5大流通股东,而该基金基金经理正是冯柳。

突如其来的大跌,以高毅邻山1号远望基金持有海康威视2.1亿股冯柳是否懊恼?若以海康威视前一交易日42.49元收盘价、今日跌停价35.24元计算,意味着该产品单日浮亏就达15.23亿元。

盘后龙虎榜数据显示,当日龙虎榜卖出9.78亿,占总成交比例21.69%,买入10.27亿,占总成交比例22.79%。卖出前五中,深股通专用席位卖出2.97亿,同时买入1948.02万。另有2家机构专用席位分别出现在买入与卖出前五中,这意味着有机构出逃,也有机构在抄底买入。

海康威视大跌,显然系受美国政府制裁消息影响。公司对此回应称,已关注到媒体报道,报道提到美国政府可能实施的制裁还有待核实。制裁应当建立在可靠证据和正当程序基础上,公司希望获得公平公正的对待。

一众公私募大佬被“打懵”?

事实上,从牛散转为私募基金经理的投资人冯柳,其管理的高毅邻山1号远望基金前不久刚加仓海康威视。

一季报显示,高毅邻山1号远望基金期末持有2.1亿万股,相比去年4季度加仓620万股,期末持有市值超过86亿元,继续位列第5大流通股东。

不过,易方达张坤管理的易方达蓝筹精选混合同样也在海康威视的前十大流通股东名单。不过与冯柳的操作相反,张坤在一季度则减持该股100万股。

就在海康威视在4月16日举行了业绩说明会上,参会者中除了张坤、冯柳亲自通过电话会议参会之外,睿远基金总经理陈光明,高毅资产邓晓峰、景林资产蒋彤、和谐汇一资产林鹏、聚鸣投资刘晓龙、兴证全球基金乔迁、任相栋等一众公私募大佬也出现在电话会议名单中。

公私募为何对海康威视情有独钟?

今年4月,海康威视发布2021年年度报告。2021年度,海康威视实现营业总收入814.20亿元,同比增长28.21%;实现营业利润184.74亿元,同比增长21.57%;归属于上市公司股东的净利润168.00亿元,同比增长25.51%。

此外,海康威视发布的2022年一季度业绩公告显示,2022年第一季度营收约165.22亿元,同比增加18.11%;净利润约22.84亿元,同比增加5.29%;基本每股收益0.247元,同比增加5.11%。但在海康威视的2021年年报中,其也以大篇幅提到了供应链的风险,提出以高库存缓冲外界环境变化带来的风险。

从私募基金持仓逻辑上看,广州万隆首席研究员吴啟宏此前就表示,“头部私募基金的投资风格是追求绝对收益,所以他们非常注重对风险的控制,同时重视基本面分析和长期投资价值,因此头部私募基金的策略都是先看行业再选个股,选股阶段时间内能够有所表现的行业龙头品种。”

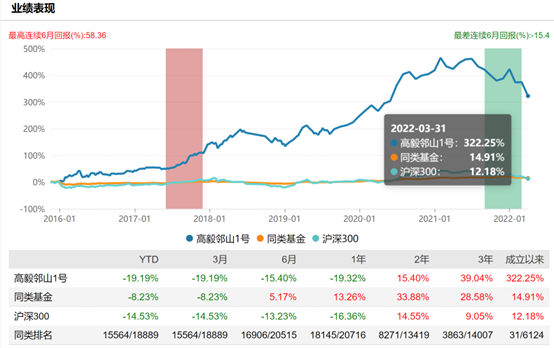

不过,从冯柳在高毅邻山1号远望基金中对海康威视的集中持仓来看,其在追求绝对收益的同时,显然忽视了对风险的控制。Wind数据显示,2021年末,冯柳管理的高毅邻山1号远望基金出现在29家上市公司前十大股东名单,但一季度只有24家上市公司前十大股东名单出现了高毅邻山1号远望基金的身影。持仓市值由2021年末的423.36亿元减少至一季度末的313.68亿元,期间累计减少了109.68亿元。

海康威视、恒立液压、睿创微纳、三一重工等不少冯柳持有的重仓股今年一季度股价持续下跌,对基金净值影响较大。数据显示,高毅邻山1号远望基金持有海康威视市值由2021年末的106.63亿元缩水20.53亿元至今年一季度末的86.1亿元。

在股价下跌的过程中,冯柳选择了继续逆势加仓其重仓股,海康威视一季度获其增持620万股,三一重工获增持1500万股,恒立液压获增持180万股。同时冯柳还减持了部分一季度表现较为强势的股票。其中,中药股华润三九今年一季度涨幅超30%,冯柳减持了1200万股持仓。

人福医药、大参林等持仓居前的医药股也被不同程度减持,而康缘药业更是被清仓式减持。此外,高毅邻山1号远望基金今年一季度末退出了康缘药业前十大股东名单,去年年底持股2350万股,而进入前十大股东名单的标准为543.95万股,这也就意味着,冯柳今年一季度至少减持了七成以上康缘药业持仓。

私募情绪拐点已至

年初以来,多重不利因素造成资金风险偏好下降,市场出现了比较大的回调,包括冯柳在内的私募基金经理们的日子显然并不好过。

私募排排网统计数据显示,截至3月底,有业绩记录的1213只百亿主观多头私募基金一季度平均收益为-14.50%,其中仅有41只基金获得正收益,正收益私募占比为3.38%。

在此背景下,由于市场的超预期下跌,国内私募机构所面临的压力明显加大,不少私募旗下产品甚至触及了警戒线,部分明星私募基金经理也选择了降低仓位。

今年3月中旬,但斌旗下产品波动幅度相对大盘明显较小,市场怀疑但斌已经空仓或大幅降低了仓位。随后但斌官宣承认,并表示:“其实每次重大决定都不容易,都要付出相当的‘心智’,也要承担相应的后果与结局”。

而从彼时华润信托统计来看,截至3月末,阳光私募股票多头指数(CREFI)成份基金平均股票仓位为58.93%,较此前月末下降10.18%。而上一次私募仓位降至6成以下,还是2020年疫情刚爆发之前。而这一数据也能从一个侧面反映出部分私募主动或被动降低仓位的这一事实。

不过,一方面,由于前期调整,当前A股估值已经降至底部。另一方面,4月29日召开的中共中央政治局会议释放出了非常积极的信号,预计后续稳增长政策力度会显著加大,包括货币、财政、促消费等在内的各方面政策都将陆续出台,有利于稳定市场预期和提高市场信心。

在此背景下,根据最新一期的《融智•中国对冲基金经理A股信心指数月度报告》,4月底,股票主观多头策略型私募基金的平均仓位已回升至了70.00%,相较于3月底上涨3个百分点。

调查结果显示,具体仓位结构分布方面,与3月变化不大。仓位在5成及5成仓以上的私募基金占比82.1%,环比上涨1.1%。其中21.6%的私募目前处于满仓及加杠杆状态,环比持平;仓位在80%以上(不含满仓)区间的私募占比51.5%,环比上涨1.05%;50%至80%(不含)仓位区间的私募占比30.5%,环比持平。

5成仓位以下的管理人约占18.9%,环比下降1%。其中,已经没有管理人空仓,环比下降2.1%;仓位在30%以下不含空仓的管理人占比8.4%,环比持平;仓位在30%-50%区间的管理人占比9.5%,环比上涨1.05%。

由统计数据看出,截至4月底已经没有管理人空仓(空仓管理人占比下降2.1%),这部分空仓的管理人加仓后使得30%-50%仓位的管理人占比增多1.05%,同时原有的30%-50%仓位的管理人也选择加仓,使得80%仓位以上的管理人占比增多1.05%。整体来看,4月底仓位结构变化是各个统计层级的管理人共同加仓所致,表面了私募基金经理对A股后市的看好。

对于接下来2022年5月份行情的看法,从趋势预期信心指标来看,基金经理持乐观态度的占比提升,而持中性态度的占比大幅降低。从增减仓指标来看,未来有增仓预期的占比明显提高,维持不变的占比也大幅下降。

推荐阅读 相关文章

拟斥资5亿至10亿元 协鑫能科开启上市以来首度回购

12月28日晚间,协鑫能科公告称,公司拟使用自有资金通过集中竞价方式回购公司股份,拟用于股权激励、员工持股计划,或用于转换上市公司发行的可转...

证监会:切实维护资本市场平稳运行 深入推进股票发行注册制改革

深入推进股票发行注册制改革,突出把选择权交给市场这个本质,放管结合,提升资源配置效率。紧紧围绕制造业重点产业链、科技创新、民营企业等重点领域...

72岁神秘富婆的钞能力:定增“牛散”豪掷5000万投芯片,曾4个亿押注力量钻石

周雪钦是定增市场的神秘“牛散”,手握数十亿资金,在定增市场活跃超过十年。仅2022年,她就已经参与数十单定增项目,其中不乏赛力斯(60112...

再度踩雷信托 恒银科技1.7亿打水漂?

12月20日晚间,恒银科技发布公告称,公司于2021年7月13日购买国民信托有限公司的“国民信托·慧金87号集合资金信托计划”已于12月20...

2022股民众生相:十年老股民浮亏近百万,“小白”直言回本了就跑

据中国证券登记结算有限责任公司数据,2019年3月,我国证券市场投资者数量突破1.5亿人,至2022年2月25日,数量已突破2亿人关口。不过...

年内超80家上市公司被立案!多家涉及董事长

据不完全统计,自2022年初至2022年12月15日,A股市场共有82家上市公司相关方被证监会立案调查。其中11月份有23家,占比达28%。...

境外业务“惹麻烦”,中金、光大、中信等多家券商被点名

新京报贝壳财经讯(记者胡萌)6月10日,针对券商境外子公司等相关业务,中国证监会一口气发布10条行政监管措施,涉及中金公司、光大证券、中信证...

上半年你给证券行业发展打几分?中证协发文细评券商“中考”成绩

中证协向各券商披露了《证券公司2022 年上半年经营情况分析》,从经营现状、业务发展等多个领域对证券公司上半年的成绩进行了全方位解析。 ...

张坤在管规模缩水至831亿,减持茅台,提示当下市场有吸引力

10月26日凌晨,张坤管理的易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选4只基金公布了2022年三季报。...

证券行业从业人员近38万人,加强队伍建设迫在眉睫

11月23日,中证协党委书记、会长安青松在2022金融街论坛上介绍,截至2022年10月末,在中证协登记的从业人员数量达到37.95万人。...