一大批私募高管遭严厉处罚!更有私募诈骗、非法集资涉嫌犯罪

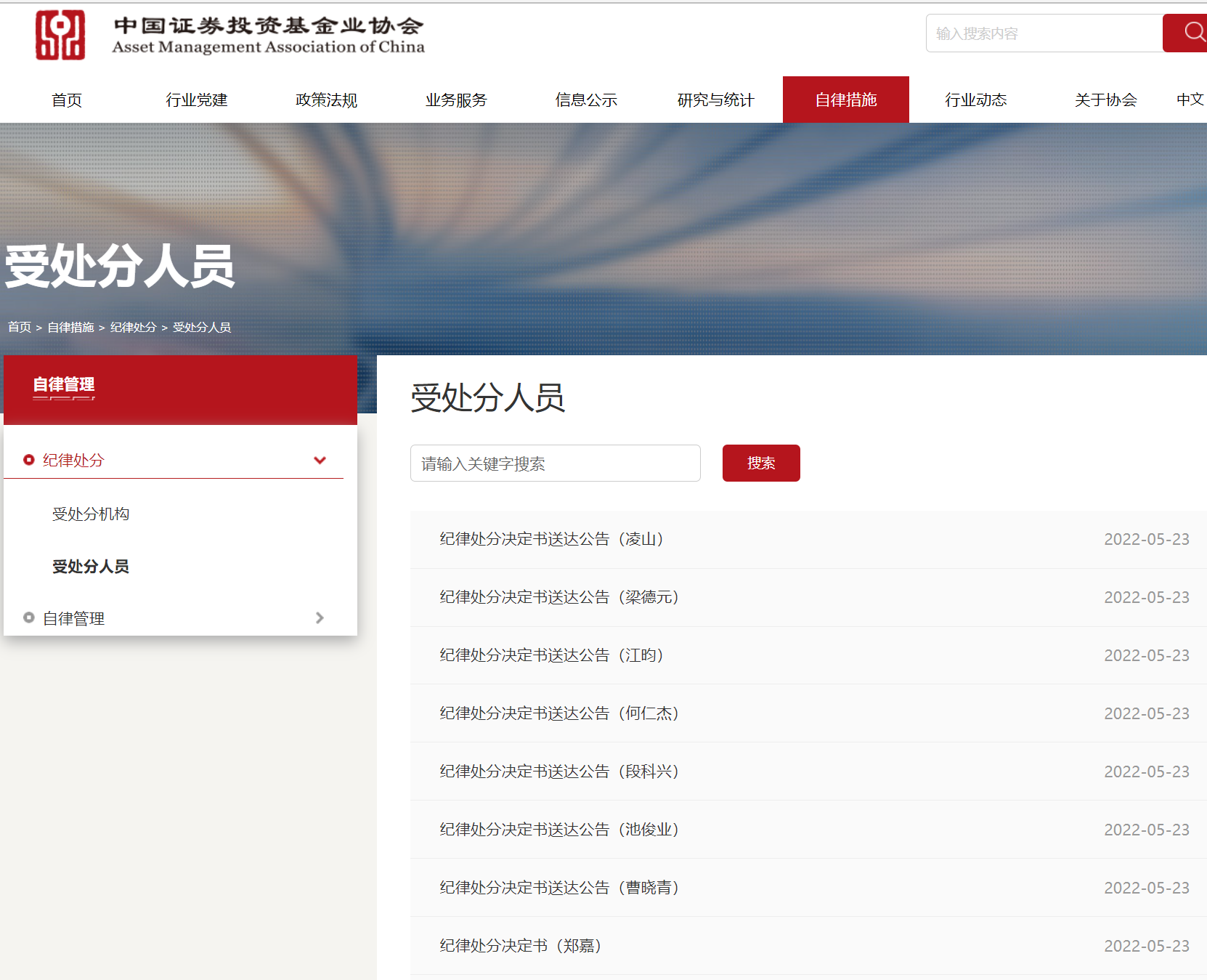

财联社5月24日讯(记者周晓雅)5月23日,中基协披露了9份纪律处分决定书,涉及了4家私募的高管以及从业人员,这些人员所受到的处分包括取消从业资格、5年至终身不等年限入黑名单等。

具体来看,深圳前海实盈资管旗下3人被处分。公司实控人兼法人凌山被协会决定作出取消基金从业资格、终身被加入黑名单这两项纪律处分。同时,公司的当事人合规风控兼信息填报负责人梁德元、出资人兼现任法人何仁杰则被取消基金从业资格,另外还被加入黑名单,期限为五年。

中投骏和投资旗下3人被处分,包括合规风控江昀、法定代表人兼董事长池俊业、总经理兼信息填报负责人郑嘉。上述人士均被中基协取消基金从业资格,加入黑名单,期限为五年。

卓汇基金的实控人兼副总经理段科兴、法人曹晓青等2人被取消基金从业资格,加入黑名单,期限为五年。

深圳前海正帆投资董事长兼总经理黄建杰则被取消基金从业资格。

中基协表示,根据《纪律处分实施办法(试行)》第二十四条的规定,如对以上纪律处分决定有异议,当事人可以在收到决定书之日起20个工作日内向协会提出书面复核申请,说明申请复核的事实、理由和要求。复核期间,纪律处分决定继续执行。

事实上,早在今年三月下旬,中基协已向上述提及的机构和人士发出纪律处分事先告知书,机构则是在此前两周已被作出处分。这些机构的违规事实主要包括向非合格投资者募集资金、向投资者承诺保本保收益、未及时报送信息、隐瞒投资标的的重大风险、不公平对待投资者等。

整体来看,今年基金行业内监管不减,截至目前,已有14家机构及相关的高管人员被中基协作出纪律处分。

前海实盈涉及非法集资,中投骏和为关联方

经查,前海实盈违规事实包括向非合格投资者募集资金、向投资者承诺保本保收益、未按规定向协会报告重大事项及更新机构诚信信息。

同样的,中投骏和投资也存在向投资者承诺保本保收益的情况,同时还有隐瞒投资标的的重大风险、不公平对待投资者、严重损害投资者利益等违规事实。

事实上,这2家公司的违规事实也具有关联性。中基协表示,接到的投诉信息显示,前海实盈通过其股东、员工与多位自然人投资者签署《借款服务协议书(元元生息)》进行民间借贷,募集金额从10万、20万到232万不等,用于“公司运营、量化技术投资或者基金投资等”。经查,前海实盈因涉嫌非法吸收公众存款罪已被广州市公安局天河区分局经侦大队立案调查。

同时,前海实盈及其员工以公告或承诺函的方式向购买其在管产品基石二号私募投资基金(以下简称“基石二号”)的投资者承诺最低年化收益。

除了为自己的产品保本保收益,前海还为中投骏和的产品承诺收益。中基协表示,多位投资者与中投骏和签署的《中投骏和基金委托投资协议书》约定,中投骏和按照投资期限和投资金额的不同,向投资者承诺相应预期年化收益。此外,相关公告还显示,前海实盈为中投骏和发行的相关产品提供差额补足,承诺8%、9%的最低年化收益。

为什么有这样的关联?关键就在中投骏和的产品投资标的。中基协指出,中投骏和隐瞒投资标的的重大风险,通过份额转让的方式实现管理人及前海实盈股东的提前退出,不公平对待投资者,严重损害投资者利益。

具体来看,中投骏和在管产品中投骏和实盈量化2、3、4号私募基金(以下简称“量化2号”、“量化3号”、“量化4号”)均投向前海实盈的公司股权,相关入股资金定向用于前海实盈量化交易系统的研发及操作。

经查,前海实盈的实际控制人凌山已于2018年4月15日被义马市公安局刑事拘留,同年5月17日被批捕;根据中投骏和提交的核查材料,前海实盈于2019年3月正式函告中投骏和相关资产被冻结和实际控制人涉及诈骗案件的情况。

但就在被收到正式函告前后的数月,中投骏和仍通过与投资者签订《基金份额转让协议书》的形式转让量化2、3、4号基金份额,且中投骏和未向受让方揭示基金投资标的存在的巨大风险,相关转让方包括中投骏和、前海实盈的股东何仁杰、前海实盈关联方的法定代表人曾芳,涉及投诉金额超过6000万元。

同时,中投骏和未经全体投资者一致同意即将这3只产品的管理人变更为中安实盈(北京)投资基金管理有限公司(以下简称“中安实盈”),且在进行更换管理人的重大事项变更时向协会提供虚假材料。

而在凌山因诈骗罪被判处有期徒刑13年,何仁杰均已被法院列为失信被执行人后,前海实盈也未向协会报告上述重大事项及诚信信息。

就上述的违规事实,这2家机构此前已被取消会员资格,并撤销他们的管理人登记。

卓汇基金、前海正帆均承诺保本保收益

经中基协的查证,成立于2013年的卓汇基金因涉嫌非法吸储已被公安机关立案调查,登记的办公地也已经被查封,公司法定代表人曹晓青、股东段科然和段科兴均被当地公安机关控制。

在公司运营期间,卓汇基金也存在多项违规。一是向投资者承诺保本保收益,卓汇基金被投诉与投资者签订基金合同的同时,签署了承诺兑付本金及6%、12%年化收益的补充协议。二是未按时提交经审计的年度财务报告、私募产品月报、季报、年报等。

前海正帆投资则被查出在2018年至2020年间,与深圳市国采立信投资(以下简称国采立信)签署了12份私募基金通道业务合作协议,由前海正帆“出借私募基金通道”,代国采立信设立私募产品,后者“按照基金合同约定收取管理费作为通道费用”支付给前海正帆。

除了出借,前海正帆投资还承诺保本保收益。处分决定书显示,某投资者于2019年11月、2019年12月分别申购了前海正帆设立的“方际正帆1号”、“正帆顺风2号”私募基金,申购金额各6000万元。前海正帆于2020年1月7日向该投资者就“方际正帆1号”、“正帆顺风2号”基金产品出具了盖有前海正帆公章的《承诺函》,约定由深圳市中科杰锐投资法定代表人李萍萍、深圳市融泰汇通投资总经理李祥向其承诺“投资上述基金未来能够收回本金并获得年化10%的投资收益”。如果基金向该投资者分配的总金额低于其投资本金并加计年化10%收益,差额部分由李萍萍、李祥以现金方式向其补足。

此外,在“方际正帆1号”、“正帆顺风2号”的产品净值于2020年6月前后分别触发预警止损机制,前海正帆均未按照合同约定及时向投资者预警,亦未及时开展不可逆的变现及清算工作,导致投资者遭受合同约定限度以外的基金财产损失。

从内控制度来看,前海正帆提供的内控制度中,未见专门的投资者适当性管理制度,仅在合格投资者风险揭示制度中发现部分投资者适当性内容。未见该公司制度中有明确的投资者风险等级分类、产品风险等级划分及匹配原则,未见“双录”制度、资料保存要求及程序,未见适当性相关执业表格材料等内容。此外,还存在投资者风险承受能力分类不合规的情况——前海正帆将“方际正帆1号”的投资者按风险承受能力划分为4类,违反了将投资者风险承受能力至少划分为5类的投资者适当性管理要求。

推荐阅读 相关文章

拟斥资5亿至10亿元 协鑫能科开启上市以来首度回购

12月28日晚间,协鑫能科公告称,公司拟使用自有资金通过集中竞价方式回购公司股份,拟用于股权激励、员工持股计划,或用于转换上市公司发行的可转...

证监会:切实维护资本市场平稳运行 深入推进股票发行注册制改革

深入推进股票发行注册制改革,突出把选择权交给市场这个本质,放管结合,提升资源配置效率。紧紧围绕制造业重点产业链、科技创新、民营企业等重点领域...

72岁神秘富婆的钞能力:定增“牛散”豪掷5000万投芯片,曾4个亿押注力量钻石

周雪钦是定增市场的神秘“牛散”,手握数十亿资金,在定增市场活跃超过十年。仅2022年,她就已经参与数十单定增项目,其中不乏赛力斯(60112...

再度踩雷信托 恒银科技1.7亿打水漂?

12月20日晚间,恒银科技发布公告称,公司于2021年7月13日购买国民信托有限公司的“国民信托·慧金87号集合资金信托计划”已于12月20...

2022股民众生相:十年老股民浮亏近百万,“小白”直言回本了就跑

据中国证券登记结算有限责任公司数据,2019年3月,我国证券市场投资者数量突破1.5亿人,至2022年2月25日,数量已突破2亿人关口。不过...

年内超80家上市公司被立案!多家涉及董事长

据不完全统计,自2022年初至2022年12月15日,A股市场共有82家上市公司相关方被证监会立案调查。其中11月份有23家,占比达28%。...

单周百亿私募仓位终结“三连升”,中小私募却开启加仓模式,双方因何见分歧?

9月以来,在内外部市场环境影响下,A股逐渐走出此前的弱势调整,企稳态势日益明显。但上述背景下,私募整体情绪短期却依旧难以彻底逆转。...

宜华集团与私募操纵股价反亏8亿 严打操纵市场需用重典

宜华健康操纵案是按原《证券法》查处的,两家公司分别处以225万元、75万元的罚款。两位主要责任人被给予警告并分别处以60万元罚款。...

涉“杀猪盘”私募有了下文:资格遭注销,高管被谴责

近一个月+38%,“成长一哥”任泽松距离彻底翻身还有多远?

相比于2019、2020年的风光无限,年初至今行情的变化超出了几乎所有私募的预期。在此背景下,年内私募大佬们产品净值变动也波澜起伏。...

出清“乱私募”:监管风暴来袭,年内逾两千家私募注销

截至目前,年内已有2000多家私募基金管理人注销,其中,770家因失联、异常经营、纪律处分等问题被中基协强制注销。这一数字再次刷新纪录,相比...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...