齐鲁银行IPO定价5.36元市盈率10.28倍,预计募资超24亿

中华网财经讯,5月14日,齐鲁银行披露《首次公开发行股票初步询价结果及推迟发行公告》。齐鲁银行表示,本次IPO价格为5.36元/股,此价格对应的市盈率为10.28倍。齐鲁银行本次发行股票简称为“齐鲁银行”,股票代码为“601665”,发行成功后预计募集资金总额约24.55亿元。

公告显示,齐鲁银行本次发行股份数量为45,808.3334万股,不低于发行后总股本的10%(含10%),采取全部发行新股的方式。回拨机制启动前,网下初始发行数量为32,065.8334万股,占本次发行总量的70.00%;网上初始发行数量为13,742.5000万股,占本次发行总量的30.00%。

若本次发行成功,齐鲁银行预计募集资金总额为24.55亿元,扣除发行费用0.39亿元后,预计募集资金净额为24.16亿元。募集资金在扣除发行费用后,将全部用于补充该行核心一级资本,提高该行资本充足水平。

齐鲁银行在公告中表示,与该行主营业务比较接近的上市公司有西安银行、郑州银行、青岛银行、长沙银行、苏州银行共5家公司,上市可比公司2020年平均静态市盈率为8.42倍。而齐鲁银行此次发行价格5.36元/股对应的2020年扣非前后孰低摊薄后市盈率为10.28倍,高于中证指数有限公司发布的最近一个月行业平均静态市盈率,也高于可比公司平均静态市盈率。齐鲁银行表示,“存在未来发行人估值水平向行业平均市盈率回归、股价下跌给新股投资者带来损失的风险。”

此外,公告同时显示,原定于2021年5月14日举行的网上路演推迟至2021年6月4日,原定于2021年5月17日进行的网上、网下申购将推迟至2021年6月7日,并推迟刊登《齐鲁银行股份有限公司首次公开发行股票发行公告》。

资料显示,齐鲁银行成立于1996年6月,前身为济南城市合作银行。2004年,该行引入新股东澳洲联邦银行,是山东省首家、全国第四家与外资银行实现战略合作的城商行。2015年6月,齐鲁银行正式挂牌新三板,成为新三板首家城商行,之后2017年到2019年,连续三度蝉联新三板“盈利之王”。

2018年11月5日,齐鲁银行向山东证监局提交上市辅导备案材料,同时公司股票在新三板暂停转让,正式开启A股上市之路。

财报显示,截至2020年末,齐鲁银行总资产达到3602.32亿元,较年初增长17.14%。其中,各项贷款余额1719.94亿元,各项存款余额2443.38亿元,较年初分别增长22.62%和增长17.46%。

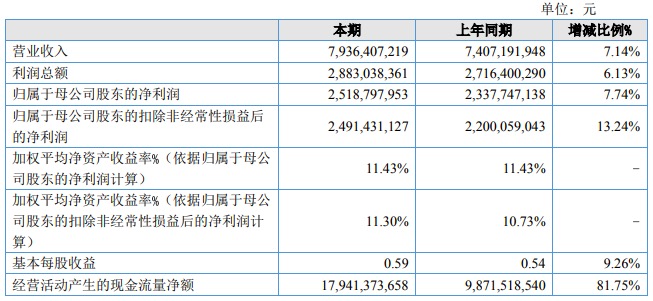

经营业绩方面,齐鲁银行去年全年实现营收79.36亿元,同比增长7.14%;归母净利润为25.19亿元,同比增长7.74%。每股净资产5.36元,较年初增长8.06%;基本每股收益0.59元,同比增长9.26%;

资产质量方面,截至2020年末,齐鲁银行不良贷款率为1.43%,较上年下降0.06个百分点;拨备覆盖率214.6%,较上年提高10.51个百分点。齐鲁银行核心一级资本充足率较年初下滑0.67个百分点,降至9.49%,而同期商业银行核心一级资本充足率为10.44%。

截至2020年末,齐鲁银行个人存款余额突破千亿达到1038.47亿元,同比增长21.54%;个人贷款519.39亿元,增长25.53%。实现手续费及佣金净收入6.3亿元,同比增长41.47%。

对于未来发展战略,齐鲁银行表示,将致力打造公司金融、零售金融、金融市场、互联网金融、县域金融五大业务板块,持续增强组织人力、风险管理、运营管理、战略管理等支撑保障,加快数字化转型步伐。

推荐阅读 相关文章

宜宾商行赴港上市:大股东为五粮液 不良率1.74%

“背靠”五粮液,该行于去年透露出上市意向,并提出“力争2023年、确保2025年实现上市”。目前,宜宾商行注册资本39亿元,居省内城商行第二...

湖州银行资本充足指标全线下降 股权频遭质押

作为浙江资产体量最小的一家城商行,湖州银行股份有限公司(简称:湖州银行)的IPO之路已经走了两年,但股权频繁遭到质押、资本金吃紧,仍是其亟待...

大丰农商行IPO被否:竞争力、盈利能力、内控制度等被关注

14日,证监会第十八届发行审核委员会2022年第43次发审委会议召开,审核结果公告显示,此次共有三家上会企业,但仅有江苏大丰农村商业银行(简...

厦门农商行排队超4年撤回A股上市申请,股权问题频现

日前,证监会官网公示一份《沪市主板申请首次公开发行股票企业基本信息情况表》,截至2022年2月17日,厦门农村商业银行一栏显示“已收到撤回申...

重庆三峡银行、广东南海农商行IPO中止审查

证监会最新信息显示,广东南海农村商业银行、重庆三峡银行IPO中止审查,此前两者审核状态均为“预先披露更新”。根据信息显示,广东南海农村商业银...

西北最大城商行兰州银行开启申购,发行价3.57元

1月5日,西北最大城商行——兰州银行(001227.SZ)正式开启网上网下同步申购工作。据了解,本次IPO,兰州银行将公开发行不超过5.7亿...

成都农商行公开聘请IPO保荐机构 踏出冲刺A股第一

成都农商行去年透露出“谋求上市”的战略目标,意在5年内登陆A股。从今年三季度业绩看,报告期内该行归母净利润直逼2020年全年水平。...

温州银行前三季度净利下滑15.78%,定下IPO目标超十年未走出辅导期

近日,温州银行披露2021年三季度报告,前三季度实现净利润为6.62亿元,去年同期为7.86亿元,同比下降15.78%。...

湖州银行更新招股书,该行去年净利润下滑超8%且近16%股份遭质押

今年6月,证监会披露了湖州银行首次公开发行股票申请文件反馈意见。证监会在反馈意见中对湖州银行提出了32项问题,涉及规范性问题、信息披露问题、...

东莞农商行今起招股9月29日挂牌 、招股价上限8.71港元 大部分利润源自贷款利息收入

东莞农村商业银行今日(9月16日)至9月21日起招股。东莞农商银行计划发行11.5亿股H股,一成于香港作公开发售,集资最多近100亿港元,...

13年长跑,兰州银行终过会!A股上市银行增至42家

年初至今,已有齐鲁银行、重庆银行、上海农商行和瑞丰银行等4家银行登陆A股,上市银行阵容持续扩容。9月9日,兰州银行获证监会发审委2021年第...

兰州银行IPO闯关成功 不良贷款率远高于上市城商行平均水平被证监会问询

9月9日,兰州银行获证监会发审委2021年第96次审议会议审核通过。将成甘肃省第一家A股上市银行,这也意味着A股即将迎来第42家上市银行。...

合成生物明星公司主动终止IPO 弘晖基金、淡马锡是股东

据上交所官网,因弈柯莱生物科技(上海)股份有限公司(简称“弈柯莱”)撤回发行上市申请和保荐人撤销保荐,上交所终止其发行上市审核。...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

美妆电商代运营难讲商业故事:拉拉米冲刺IPO,头部品牌依赖症严重

代理“雅漾”“娜丽丝”的美妆代运营商,也加入冲击上市的队列。近日,美妆代运营商广州拉拉米信息科技股份有限公司(简称“拉拉米”)披露招股书,拟...

萤石网络即将登陆科创板,海康威视“长子”的成长性如何?

“中签率0.0503%”,萤石网络在12月20日公布网上发行中签结果。此举意味着,距公司登陆科创板仅一步之遥。2021年1月,海康威视公告拟...

4家公司IPO齐终止 创12月以来单日新高

12月29日晚间,杭州国芯科技股份有限公司、苏州好博医疗器械股份有限公司等4家公司IPO状态变更为终止,这一撤单数量达到了12月以来的单日新...