世界最大债权国的一小步 正引发全球资本流动大变数

财联社12月21日讯(编辑潇湘)在许多方面,日本央行周二的“晴天霹雳”为全球金融市场有史以来罕见的“动荡之年”,画上了一个完美的句号……

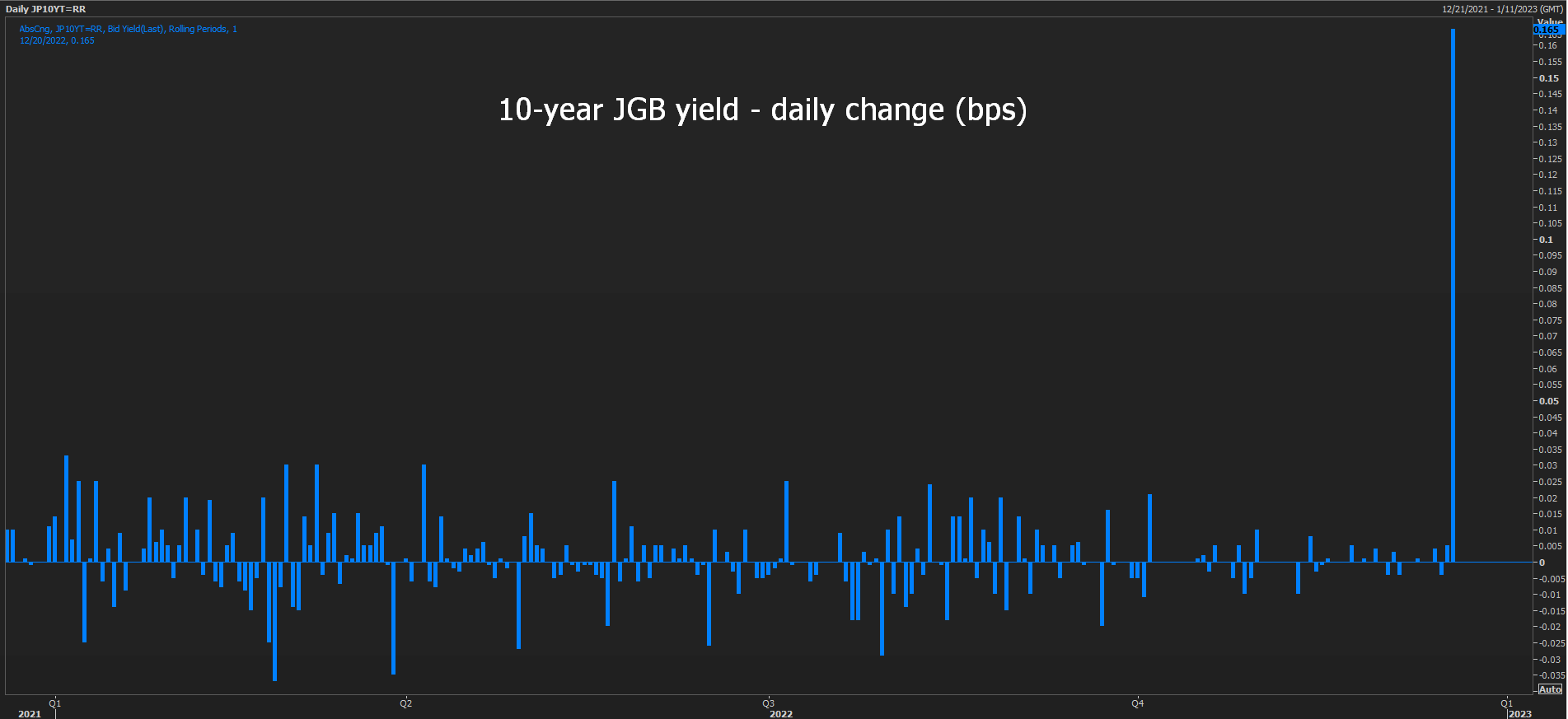

日本央行昨日意外宣布修改收益率曲线控制计划(YCC),将10年期日债收益率目标从±0.25%上调至±0.5%左右。这一货币政策实质转变的影响可谓立竿见影且涉足面极广——日经225指数全天下跌了2.5%,日元创下多年来表现最好的一天,10年期日本国债收益率更是录得了近20年来的最大涨幅。

然而,这一决定更为引人关注的,可能当属其对全球资本市场流向的影响。

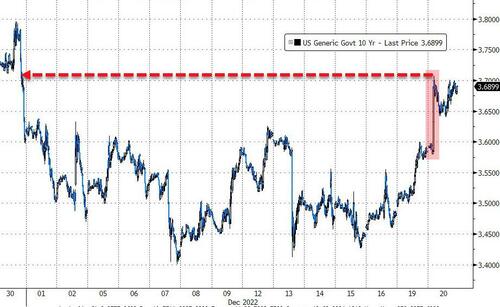

在日本央行出人意料地调整其收益率曲线控制政策后,美国国债周二连续第三个交易日下跌,这引发了关于美债市场过去两个月新出现的反弹会否因此中断的辩论。

截止周二纽约时段尾盘,素有“全球资产定价之锚”之称的10年期美债收益率报约3.69%,全天累计上涨近10个基点。

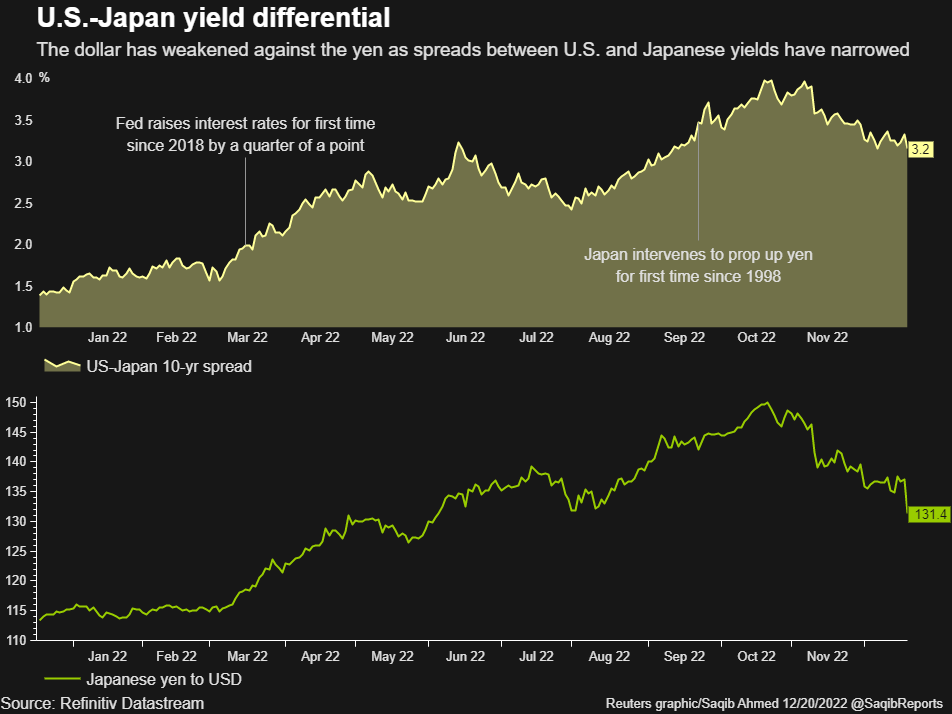

长期以来,投资者一直在猜测,日本央行最终放弃其长期以来的超低利率政策——这是最后一家尚未这样做的主要央行,是否可能会从全球债券市场上移除一个关键的“锚”,从而进一步推动由美联储、欧洲央行和其他国家加息所引发的收益率飙升。

而眼下,随着日本央行真的在昨日迈出了“一小步”,投资者肯定会被迫重新考虑他们的2023年战略:“世界上最鸽派”的央行转向鹰派的影响实在太大,不容忽视。

(美日债券收益率差)

来自美国最大“债主”的抛售

更为关键的是——日本是全球最大的债权国,这意味着有大量现金可能正在等待回国,以获得抬高后的本土回报率。这一点从日本央行宣布上述消息后日元的大幅升值中就可以明显看出来。

这可能会成为未来真正的麻烦所在:日本的净国际投资头寸,即其在海外持有的资产存量与外国人持有的日本资产存量之间的差额,超过了3万亿美元。

日本长期无风险利率实际翻倍至0.50%的事实,注定将让一些日本国内投资者重新回家吃起“窝边草”。鉴于日本的证券投资资产和负债总计达7.3万亿美元,日元的大幅波动可能会波及全球的杠杆、对冲和衍生品敞口。

事实上,从美国国债的角度来看,日本投资者在今年大部分时间里就一直是美债的净卖家。这是因为尽管美债收益率大幅攀升,但日元的暴跌导致汇率对冲成本激增,海外投资对于一些有着严格对冲要求的日本大型基金而言,反而得不偿失。

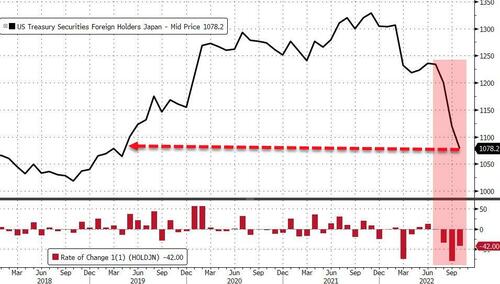

美国财政部本月早些时候公布的数据显示,日本目前已连续四个月减持了美国国债——其持有的美国国债在10月份进一步减少了420亿美元,持仓降至1.078万亿美元,为三年半以来的最低水平。

富国银行分析师表示,日本央行本周的举动,势必将使得美国政府债券和其他外债对于进行外汇对冲的日本投资者的吸引力进一步下降。

该行分析师Erik Nelson和Jack Boswell在一份报告中指出,日本投资者在整个2022年一直是外国债券的净卖家,而周二日本央行的决定应该只会加强这种倾向。这是因为日本央行没有改变决定三个月外汇对冲成本的短期政策利率,但却给了较长期限日债收益率更多的上升空间,这实际上使外国债券相对于日本国债的吸引力比以前更小。

短线对美债影响尚待观察

当然,眼下这一切是否就将彻底逆转美债收益率过去几周的回落势头,可能还有待观察。在周五美国商务部发布11月PCE物价报告之前,投资者仍有几天时间继续消化黑田东彦投下的“重磅炸弹”。

无论如何,近来美国国债市场的趋势似乎已经发生了更深层次的变化,债市仍有许多有利因素来抵消日本方面带来的看跌冲动——美联储的鹰派态度可能已经达到顶峰;美国衰退风险上升可能会刺激明年的避险需求;随着大宗商品价格的回落减轻了包括日本在内的大宗商品进口国的压力,此前曾达到极端水平并拖累美国国债的央行储备抛售也在减少。

除此之外,有迹象显示美国国债仍处于超卖状态,至少以历史标准来看是这样,且持仓净额仍为买盘提供了潜在动力。日本央行的政策变化最终将如何影响这一点仍有待观察。

加拿大皇家银行全球资产管理公司美国固定收益高级投资组合经理Brian Svendahl表示,“日本央行此举在一定程度上可能会缓和对美国国债和其他美国债券的需求。但对我来说,这更像是一个长期的故事,而不是短期的冲击。”

推荐阅读 相关文章

XBB毒株“登顶”美国经济再添不确定

新年伊始,一种代号为XBB.1.5的奥密克戎亚型毒株在美国强势崛起,短短一周内感染比例从20%骤增至40%以上,取代了BQ.1和BQ.1.1...

不要和美联储作对!大摩警告:市场低估了其与通胀对抗的决心

摩根士丹利(Morgan Stanley)首席固定收益策略师Jim Caron周三表示,对于美联储官员愿意在多大程度上遏制40年以来最高的通...

全球负收益率时代落幕?高盛:日央行下一步可能取消负利率

周三(12月21日)亚洲时段,随着日本两年期国债收益率自2015年以来首次升至零上方,很可能宣告着一个全球负收益率债券的特殊时代即将落幕。...

日本央行“年末炸弹”余波未了?法兴银行:日元料继续飙升

法国兴业银行(Societe Generale SA)表示,日本央行(Bank of Japan)突然的政策调整加大了该国的国际投资者对冲其...

日本国债空头神清气爽 押注明年三月收益率将放宽至0.75%

周二,日本央行突然宣告修改收益率曲线控制计划(YCC),将收益率区间扩大至±0.5%左右,即将10年期日债收益率上限从0.25%提高至0.5...

新版英镑纸币要来了!预计在2024年开始流通

当地时间周二,英国央行公布了带有国王查尔斯三世头像的新版英镑纸币设计图案,面值包括5镑、10镑、20镑和50镑。这些纸币预计在2024年年中...

创历史之最!日本继续加大汇市干预力度 10月共斥资6.35万亿日元

当地时间周一(10月31日),日本财务省公布的数据显示,该国为了支撑日元汇率,10月(9月29日至10月27日)斥资6.35万亿日元(约43...

日本央行“急转鹰”?行长反驳:宽松的货币政策框架没有改变

虽然明面上日本央行的基准利率维持不变,但放松对日债收益率的管理将缩小其与美债的利差,可以称得上是“事实上的加息”。 该举动几乎超出了所...

2022年最后的全球“惊雷”?日本央行究竟做了什么

日本央行今日无疑引爆了2022年最后的一颗全球政策“惊雷”,几乎没有人能想到,明春即将离任的日本央行行长黑田东彦,会在任期即将结束前突然“唱...

日本国债空头神清气爽 押注明年三月收益率将放宽至0.75%

周二,日本央行突然宣告修改收益率曲线控制计划(YCC),将收益率区间扩大至±0.5%左右,即将10年期日债收益率上限从0.25%提高至0.5...

日本央行“年末炸弹”余波未了?法兴银行:日元料继续飙升

法国兴业银行(Societe Generale SA)表示,日本央行(Bank of Japan)突然的政策调整加大了该国的国际投资者对冲其...

全球负收益率时代落幕?高盛:日央行下一步可能取消负利率

周三(12月21日)亚洲时段,随着日本两年期国债收益率自2015年以来首次升至零上方,很可能宣告着一个全球负收益率债券的特殊时代即将落幕。...