中国好声音制作方灿星文化IPO闯关失败:收视率下滑 16.36亿元商誉压顶

中华网财经讯,2月2日,创业板上市委2021年第9次审议会议结果显示,《中国好声音》制作方上海灿星文化传媒股份有限公司(以下简称“灿星文化”)首发审核未通过。灿星文化本次拟公开发行人民币普通股不超过4,260.0000万股,募集资金15亿元,保荐机构为中信建投证券。

资料显示,灿星文化专注于综艺内容制作和产业链开发运营,坚持“灿星创造”的战略,重视内容原创,是国内少数具备运作特大型综艺节目,并持续推出优秀节目的专业制作公司之一。同时,利用长期积累的品牌和口碑,公司对已形成的内容资源进行再开发,将业务延伸至音乐制作授权及其他衍生,充分挖掘其商业价值。《中国新歌声》、《中国好声音》系列作品为公司的王牌节目,此外还有《蒙面唱将猜猜猜》、《中国达人秀》等优秀的系列节目,并陆续开发了《这!就是街舞》、《即刻电音》、《这!就是原创》、《一起乐队吧》等新的大体量综艺节目。

灿星文化的控股股东为上海星投;公司的实际控制人为田明、金磊、徐向东、华人文化天津的共同控制。田明、金磊、徐向东为公司的核心管理层,华人文化天津为华人文化产业投资的执行事务合伙人,华人文化产业投资系一家从事股权投资管理业务的基金。

灿星文化本次发行前的总股本为38,339.9768万股,本次拟公开发行人民币普通股不超过4,260.0000万股,占发行后总股本的比例不低于10%。IPO保荐机构为中信建投证券,发行人会计师为立信,律师为中伦。

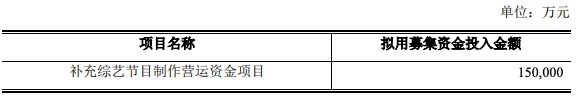

灿星文化此次IPO拟募集资金15亿元,用于补充综艺节目制作营运资金项目。

王牌节目收视率不断下滑,累计分红达15.77亿元

2015年-2020年1-6月,灿星文化实现营业收入分别为24.62亿元、27.06亿元、20.58亿元、16.53亿元、17.33亿元、3.45亿元;净利润分别为8.06亿元、7.29亿元、4.55亿元、4.50亿元、3.45亿元、5944.71万元。灿星文化营收净利表现不佳,尤其净利润自2015年至2020年6月一直处于下滑状态。

2017年末至2020年6月末,灿星文化资产总额分别为36.96亿元、38.94亿元、44.87亿元、43.25亿元;负债总额分别为13.64亿元、7.51亿元、7.73亿元、5.46亿元;合并资产负债率分别为36.91%、19.29%、17.22%及12.62%。

灿星文化业务分为内容制作及运营和音乐制作授权及其他衍生两部分,而内容制作及运营业务营收占比超7成。2015年至2019年,灿星文化内容制作及运营业务分别占主营业务收入比例98.71%、86.26%、81.48%、74.58%、75.19%。

尽管《中国好声音》、《中国新歌声》节目一直在内容制作及运营业务中位列榜首,但是为灿星文化创造的经济效益却是一路向下。2015年至2019年,《中国好声音》、《中国新歌声》节目制作收入占总收入的比例分别为46.43%、37.33%、32.33%、32.96%及26.67%。2015年,该系列节目贡献营收达11.43亿元,但到了2019年贡献营收仅4.62亿元,较2015年下滑59.56%。

另外,《中国好声音》系列节目收视率也不断下滑。一份公开的数据显示,《中国好声音》第一季最高收视份额曾达29.47%,最高收视率曾达6.101%。招股书披露的数据显示,《中国好声音》系列节目的平均收视率从2016年的2.83%下滑至了2019年的1.85%。

值得注意的是,灿星文化分红十分阔绰。2015年至2020年1-6月,灿星文化分配股利、利润或偿付利息支付的现金分别为2.38亿元、2.68亿元、7.48亿元、3.07亿元、1209.57万元、363.55万元,累计达15.77亿元。此次在进行募投项目所需资金测算时,灿星文化也计划将2.86亿元募资用于分红支出,占募资总额的19.07%。

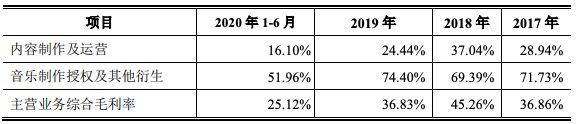

整体毛利率呈波动向下趋势,应收账款较高占比较高

毛利率方面,2017年至2020年1-6月,灿星文化综合毛利率分别为36.86%、45.26%、36.83%及25.12%,整体呈波动向下的趋势,与行业趋势背离。作为灿星文化主营业务收入重要来源的内容制作与运营业务,其毛利率下滑趋势较为明显。2017年至2020年1-6月的毛利率分别为28.94%、37.04%、24.44%、16.10%。

而同期可比上市公司综合毛利率平均值却呈上升趋势。2017年至2020年上半年,可比上市公司综合毛利率平均值分别为28.30%、27.83%、33.65%和54.55%。

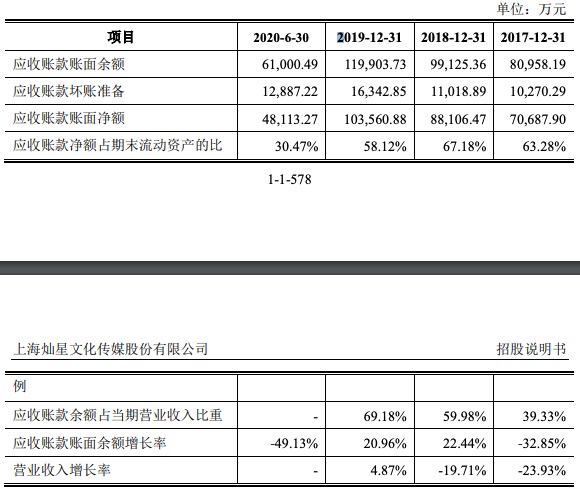

灿星文化应收账款较高,2019年末应收账款占营收比例近7成。2017年末、2018年末、2019年末,灿星文化应收账款账面余额分别为8.10亿元、9.91亿元、11.99亿元,占当期营业收入比重分别为39.33%、59.98%、69.18%。

招股书显示,2019年,灿星文化坏账损失为5657.32万元。灿星文化表示,一方面是由于应收账款余额增加所致,另一方面公司应收广西金嗓子食品有限公司、广西金嗓子有限责任公司(以下简称“金嗓子”)等款项账龄已达2-3年,坏账准备计提增加。

招股书显示,灿星文化子公司星空国际按合同履行广告投放义务,金嗓子在支付1300万元广告款后未再支付任何广告费,余款达5167万元。星空国际后起诉金嗓子,该案于2019年6月14日结案。灿星文化表示,除收到前期强制执行的执行款137.22万元外,收到金嗓子广告款4000万元,根据双方签署执行和解协议,剩余938.78万元应收款项核销。

截至2020年6月30日,灿星文化单项金额重大并单独计提坏账准备的应收账款合计1.00亿元,其中针对乐视网信息技术(北京)股份有限公司计提坏账准备8030.19万元,计提比例100%;针对巴士在线科技有限公司计提坏账准备2017.00万元,计提比例93.08%。

诉讼缠身,16.36亿元商誉压顶

因收购梦响强音,灿星文化获巨额商誉19.68亿元。灿星文化表示,基于业务资源整合、避免潜在同业竞争及减少关联交易的考虑,灿星文化于2016年3月以对价合计20.80亿元对梦响强音100%股权进行收购。而购买日享有梦响强音归属于母公司的净资产份额为1.12亿元,因此差额19.68亿元确认为商誉。2016年公司计提商誉减值准备3.48亿元,截至2020年6月末,公司合并报表商誉16.36亿元。

此外,灿星文化诉讼缠身。2017年至2020年6月,灿星文化使用第三方知识产权发生纠纷或因侵犯他人知识产权被起诉的纠纷有13起,其中涉及音乐作品著作权侵权纠纷5起、侵害商标权纠纷3起、著作权纠纷2起、著作权合同纠纷(品牌授权瑕疵)1起、侵权纠纷1起、知识产权侵权1起。

截至招股书签署日,灿星文化作为原告、判决金额在人民币500万元以上的已结案或未结案诉讼合计有9起;作为原告的,判决或诉请金额在人民币200万元以上、500万元以下的诉讼、仲裁(含已结及未结)共计3件,其中1件已结案,剩余2件尚未结案。

灿星文化及其控股子公司作为被告的、判决金额在人民币500万元以上的已结案诉讼、诉讼请求金额在人民币500万元以上的未结案诉讼纠纷及重要的已撤诉诉讼纠纷合计有8起。

此外,灿星文化与韩国MBC电视台涉及4起合同纠纷。其中,与MBC《蒙面歌王》第一季节目合同书争议案中,灿星文化于2020年4月13日被判支付MBC广告收益分成人民币565.07万元,另外3起目前仍为未决诉讼。

另外,灿星文化于2020年、2021年两年内两度被列为被执行人,执行标的合计592.64万元。2020年7月1日,灿星文化新增一条被执行人信息,执行法院为上海市第一中级人民法院,执行标的为588.20万元。2021年1月27日,灿星文化再度被列为被执行人,执行法院为西安市中级人民法院,执行标的为4.44万元。

上市委会议提出问询的主要问题

1、根据《共同控制协议》,发行人的共同控制人将稳定发行人控制权至上市后36个月。请发行人代表说明上市36个月后如何认定实际控制人,是否会出现控制权变动风险。请保荐人代表发表明确意见。

2、请发行人代表说明在已经拆除红筹架构的情况下,共同控制人之一田明依然通过多层级有限合伙架构来实现持股的原因。请保荐人代表发表明确意见。

3、灿星有限成立至红筹架构搭建期间,贺斌等4名中国公民根据美国新闻集团安排持有灿星有限股权,灿星有限经营范围包括当时有效的《外商投资产业指导目录》中禁止外商投资的电视节目制作发行和文化(含演出)经纪业务。请发行人代表说明,上述安排是否存在规避相关外商投资规定的情形,相关风险是否已充分披露。请保荐人代表发表明确意见。

4、2016年发行人收购共同控制人之一田明持有的梦响强音100%股权,收购价格20.80亿元,形成商誉19.68亿元。2020年4月,发行人基于截至2019年末的历史情况及对未来的预测,根据商誉追溯评估报告对2016年末商誉减值进行追溯调整,计提减值3.47亿元。请发行人代表说明:(1)收购价格的公允性;(2)报告期内未计提商誉减值的原因及合理性;(3)在2020年4月对2016年末的商誉减值进行追溯调整是否符合企业会计准则的相关规定。请保荐人代表发表明确意见。

5、截至2020年10月底,发行人作为被告的未决诉讼及仲裁共计8件,累计被请求金额约2.3亿元。请发行人代表说明:(1)未对上述事项计提预计负债的原因及合理性;(2)上述事项是否对发行人的核心竞争力和持续经营能力构成重大不利影响。请保荐人代表发表明确意见。