名创优品递表港交所:寻求在港双重上市 去年下半年扭亏,净利润3.39亿

中华网财经4月1日讯 中华网财经了解到,名创优品3月31日正式向港交所递交招股说明书,计划在香港进行双重主要上市,美银、海通国际和瑞银集团担任联席保荐人。

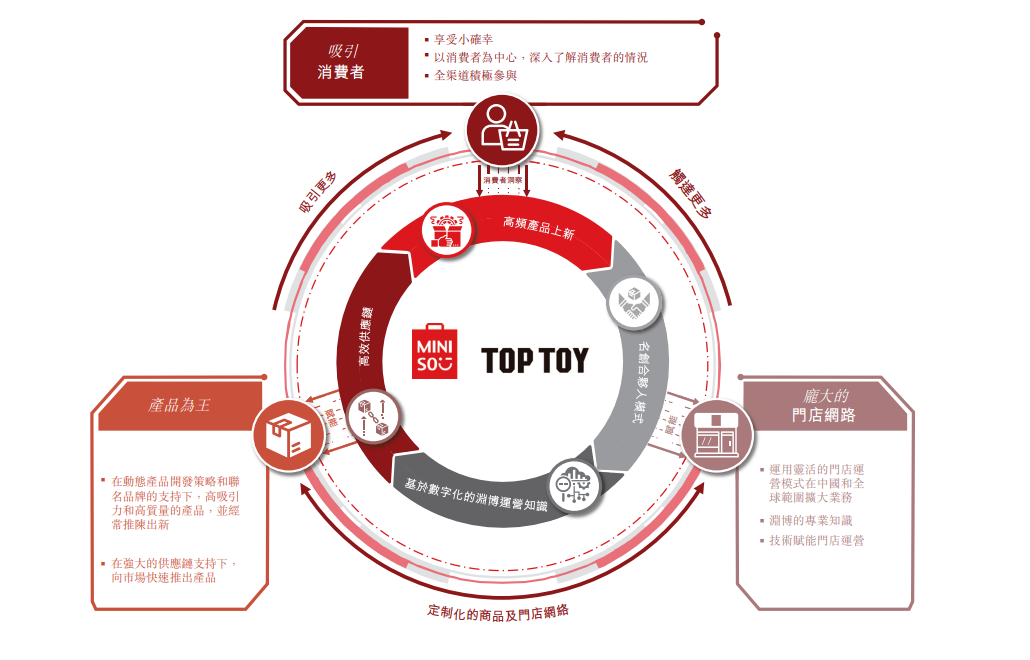

名创优品是一家高速增长的全球零售商,提供丰富多样的创意居家生活产品。2013年在中国开设第一家门店,旗下拥有两个品牌,分别是名创优品和TOP TOY。

根据弗若斯特沙利文报告,2021年,通过名创优品门店网络销售的产品GMV总计约人民币180亿元(28亿美元),成为全球最大的自有品牌生活家居综合零售商。TOP TOY于2020年12月推出,具有首创潮流玩具集合店的概念,TOP TOY 2021年的GMV达到人民币374.4百万元,截至2021年12月31日,共有89家TOP TOY门店,在中国潮流玩具市场以品牌线下门店为主要GMV来源的参与者中排名第三。

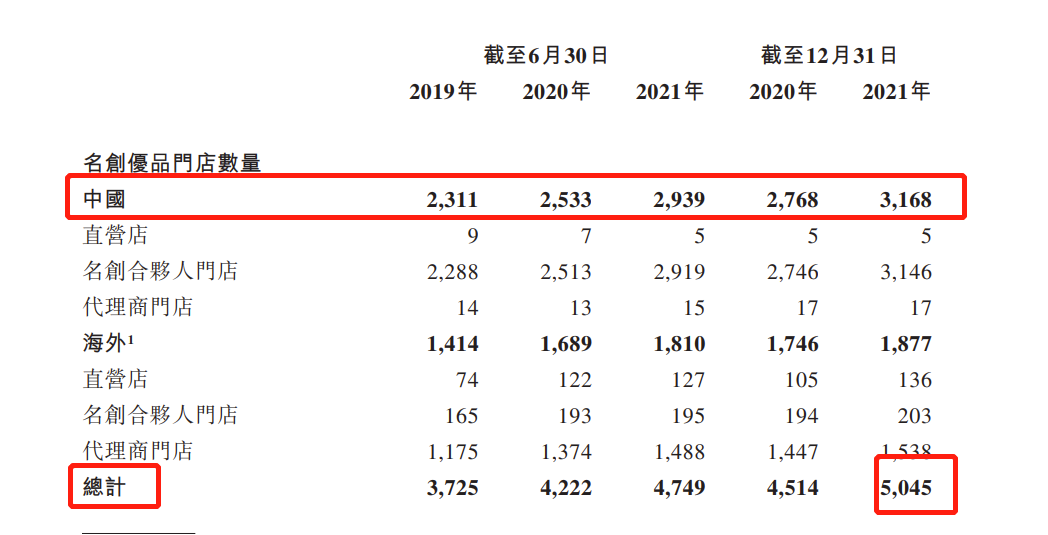

截至2021年12月31日,名创优品在全球自有品牌综合零售行业拥有最广泛的全球门店网络,全球有5,000多家名创优品门店,在中国有3,100多家名创优品门店,在海外有约1,900家名创优品门店。截至2021年12月31日,已经累计进入全球约100个国家和地区。

截至2021年6月30日止的财政年度,名创优品产品涵盖约8,800个核心SKU,包括11个主要品类,即生活家居、小型电子产品、纺织品、包袋配饰、美妆工具、玩具、彩妆、个人护理、零食、香水、文具和礼品。在快速成长的TOP TOY品牌下,截至2021年12月31日已提供约4,600个SKU,涵盖8个主要品类,即:盲盒、积木、手办、收藏玩偶、一番赏、雕塑和其他潮流玩具。

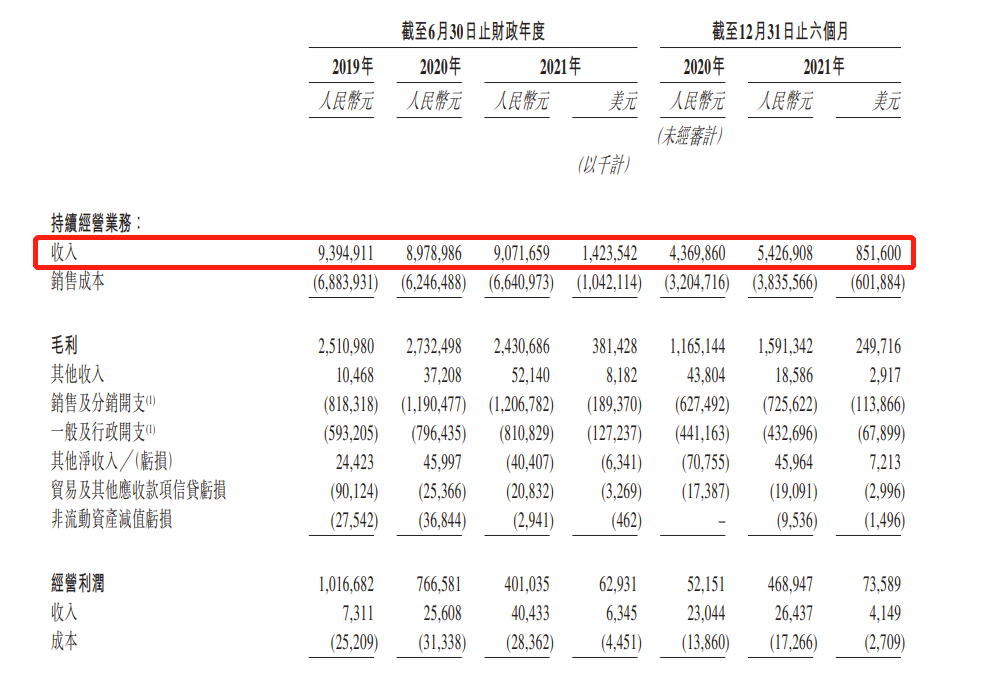

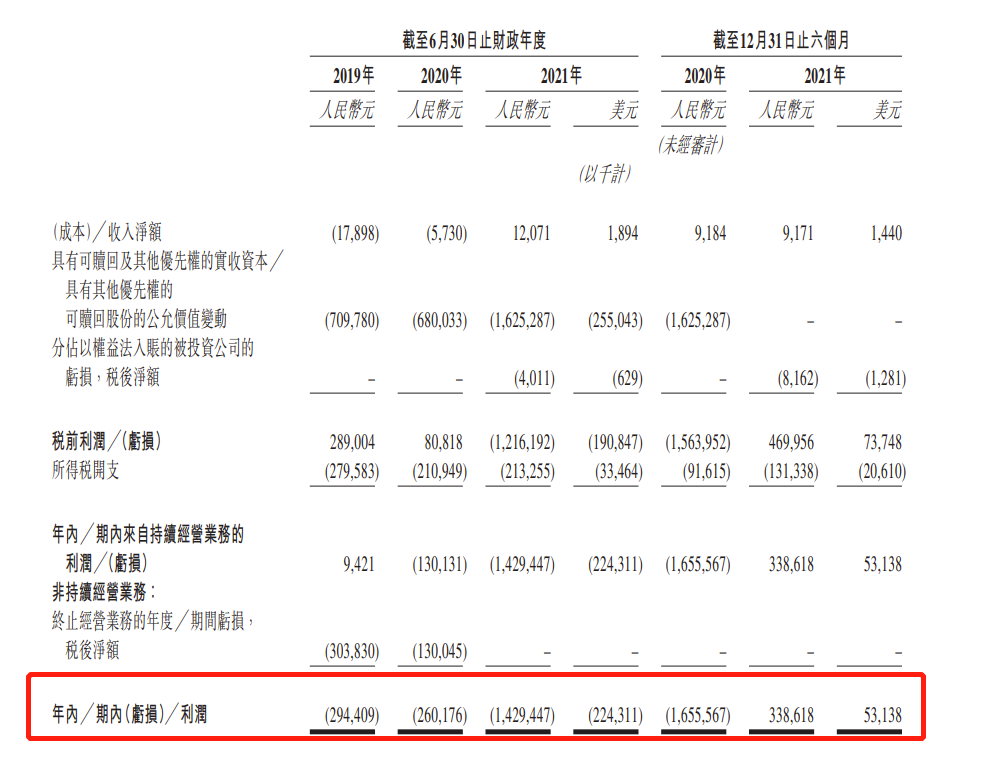

财务数据方面,2021年12月31日止六个月,名创优品的收入从2020年同期的43.70亿元增加24.2%至54.27亿元;毛利从2020年同期的11.65亿元增加36.6%至15.91亿元;

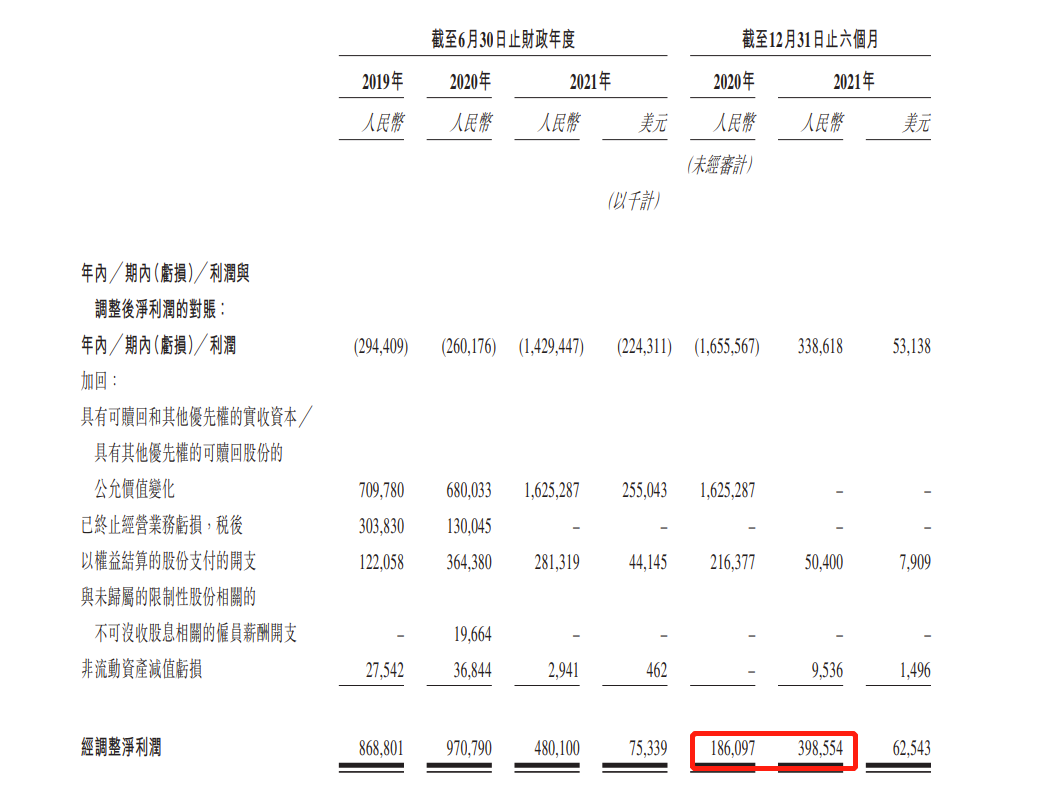

截至2021年12月31日止六个月,名创优品净利润为3.39亿元,经调整净利润则从2020年同期的1.86亿元增至3.99亿元。

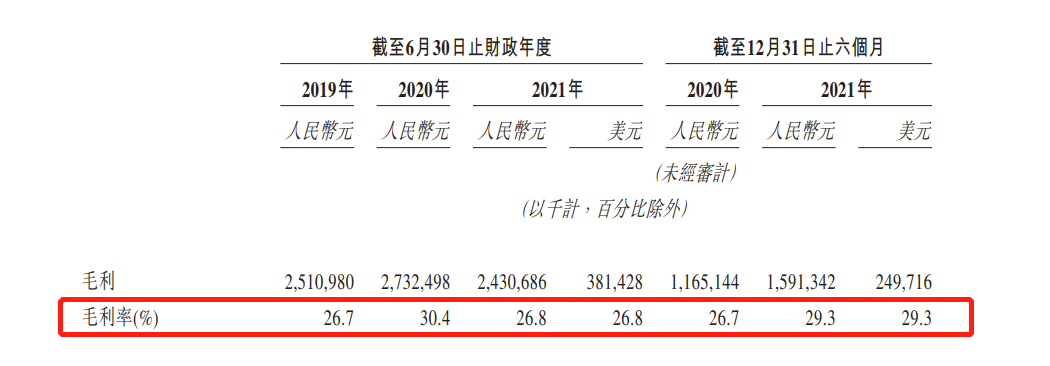

毛利率方面,名创优品毛利率则从26.7%提升至29.3%。毛利率的增长主要是由于来自国际业务的收入贡献增加,这些业务的毛利率通常高于在中国的业务。截至2021年12月31日止六个月,国际业务贡献了总收入的24.7%,而截至2020年12月31日止六个月该比例为18.6%;及截至2021年12月31日止六个月,毛利较高的IP产品销售增加。

截至2019年、2020年及2021年6月30日止财政年度以及截至2021年12月31日止六个月,名创优品来自五大客户的收入分别占同期总收入的26.6%、25.1%、19.8%及21.3%。

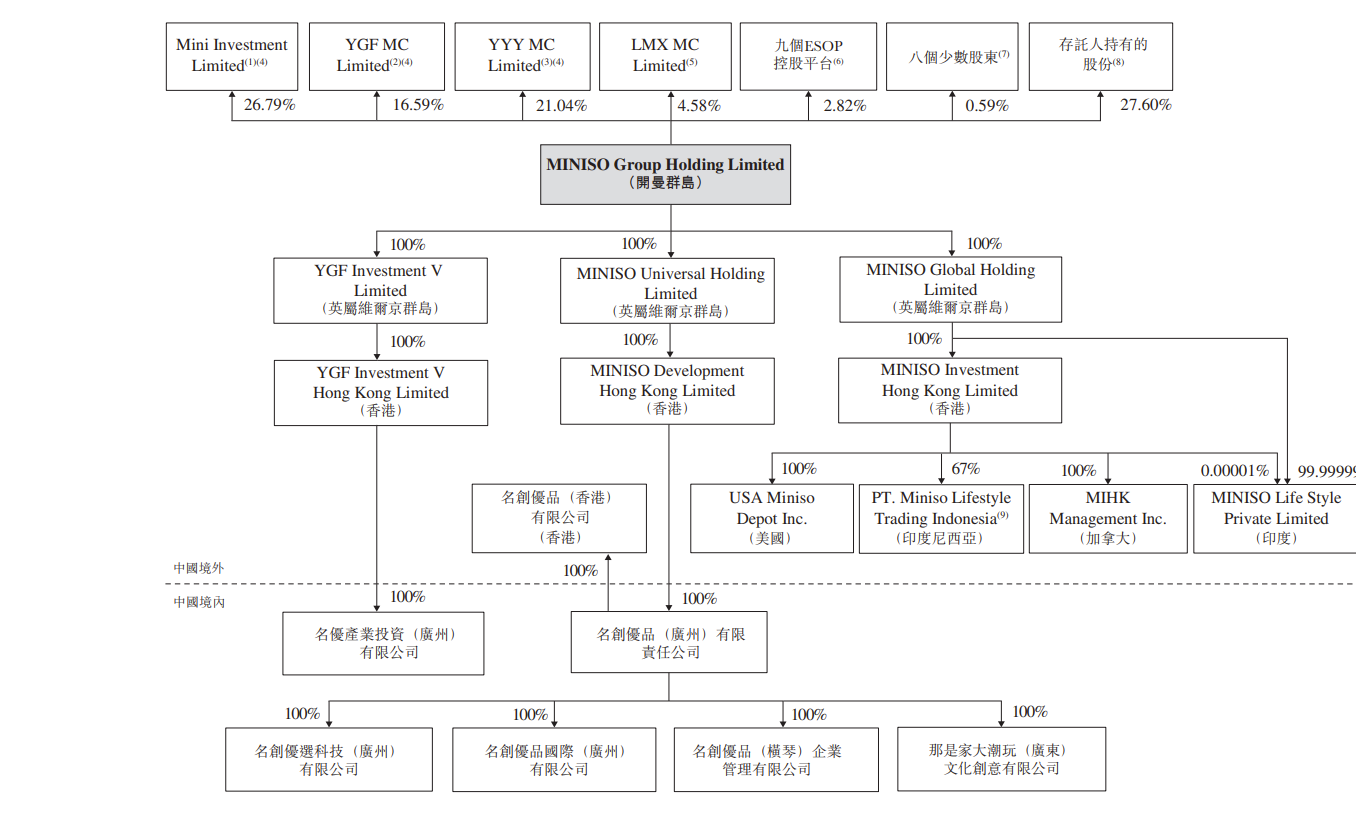

股权结构上,叶先生(创始人、董事会主席、执行董事以及行政总裁)和杨云云女士(叶先生的配偶及公司的副总裁)持有公司已发行总股本的约64.4%,占公司发行在外总股份总投票权的约76.8%。

名创优品此次IPO募集资金将用于门店网络的扩张和升级;供应链改善和产品开发;增强技术能力;继续投资于品牌推广和培育;或收购或投资与其业务互补的业务或资产;以及用作经营资金和一般企业用途。