银行纷纷下调存款利率,100万存三年少赚两瓶茅台酒

“再降下去,我真不知道是不是还要继续存钱了?”在南京某国企从事财会工作的赵亮(化名)一整天都在琢磨存款利率的事情,因为他的三年定存刚在8月份到期,还在考虑继续存款,还是去买理财产品。

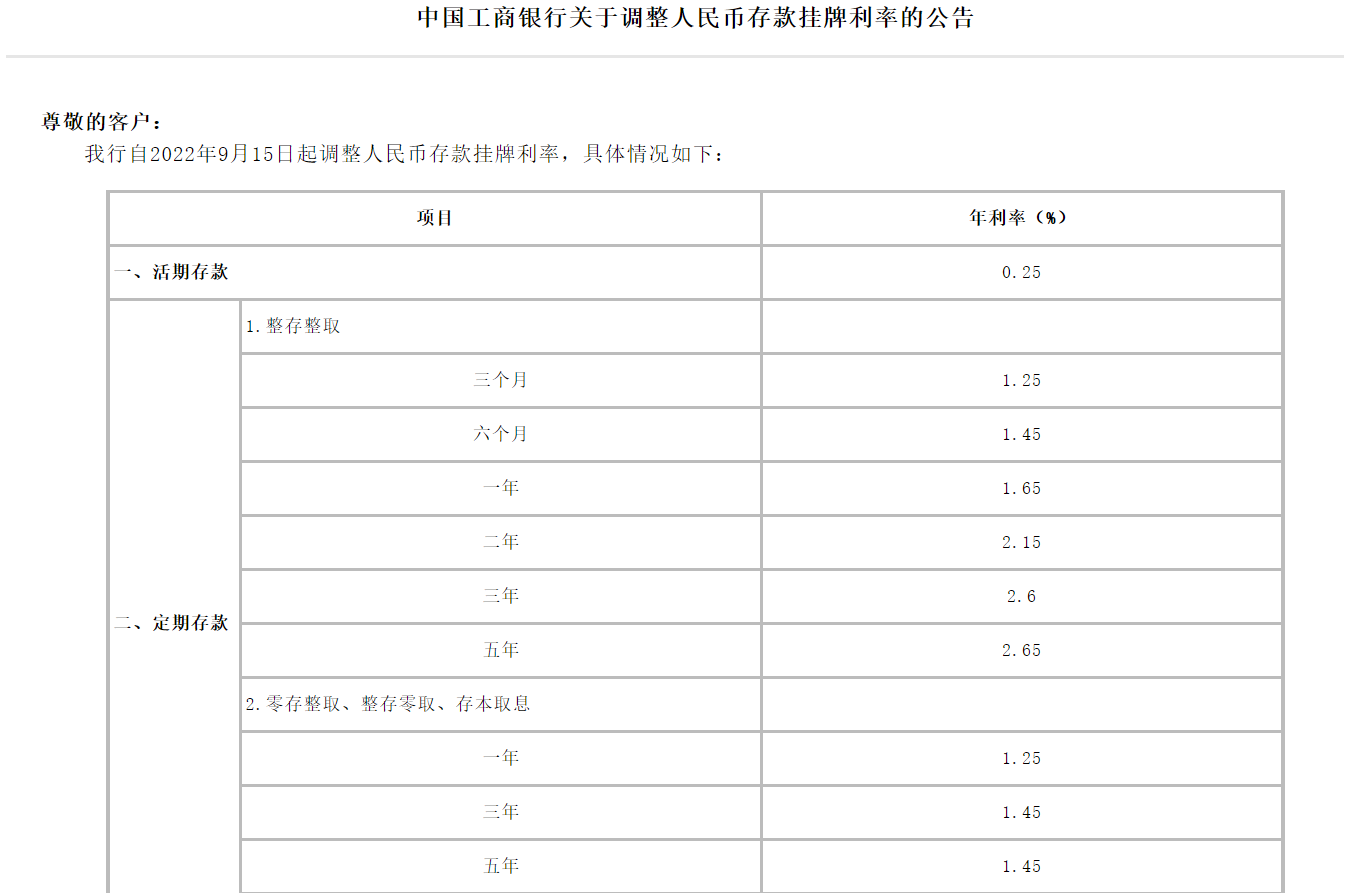

9月15日,工商银行、中国银行、中国农业银行、建设银行同时发布“关于调整人民币存款利率的公告”,即日起调整人民币存款挂牌利率。其中,定期存款整存整取三个月年利率为1.25%,六个月1.45%,一年1.65%,二年2.15%,三年2.6%,五年2.65%。零存整取、整存零取、存本取息一年利率为1.25%,三年和五年为1.45%。

和此前相比,3个月、6个月、1年期、2年期、5年期定期存款利率均下降10个基点;3年期定期存款利率下调15个基点。

存三年少赚两瓶茅台酒

“这次下调存款利率是有预期的,因为8月22日央行LPR利率相对于7月20日的报价,是下降了的。”工商银行南京某支行客户经理刘云(化名)告诉时代财经,存款利率市场化调整机制建立之后,存款与贷款终端利率借助市场利率已经形成了协同,“第一,有助于银行业息差更平稳运行;第二,有助于刺激各家银行提高存款精细化管理的能力。”

中国人民银行授权全国银行间同业拆借中心公布,2022年8月22日贷款市场报价利率(LPR)为1年期LPR为3.65%、5年期以上LPR为4.3%,而7月20日贷款市场报价利率(LPR)为1年期LPR为3.7%、5年期以上LPR为4.45%;1年期、5年期以上LPR分别下调5、15个基点。

在刘云看来,正是源于LPR的调整,才有了目前存款利率的下调。

时代财经致电中国农业银行客服中心,一位工作人员表示,该行确实在今天下调了存款利率,“活期存款年利率调至0.25%,其他的各期都有下调,三年定期存款的利率下调是15个基点。”

赵亮计算了一下,100万元过去定存三年的利息基本上是8.25万左右,“现在定存三年只有7.8万左右,少了四千五百块钱,几乎是两瓶茅台酒没了。”

在网络上,网友们对于存款利率下调也是议论纷纷,有人表示,“这点利息可可怜了!看样子有钱可以借给亲戚朋友还能落个人情哦!”也有人坦言“爱咋咋,只要不跟我要保管费,我就放银行”,还有人戏言“利息再降也要存,就把银行当做保险柜,丢不了”……

存银行不如买银行股?

实际上,不仅仅是四大国有银行在9月15日下调了存款利率,部分股份银行也跟着调整了存款利率。

9月15日,时代财经致电招商银行客服,相关工作人员表示,目前招行的一年期定存利率是1.65%,两年期是2.15%,三年期是2.60%,五年期是2.65%。

由此可见,招商银行的目前存款利率与四大国有银行的下调后利率一致,意味着该行也下调了存款利率。

但是,也有城商行还没有调整利率,例如江西银行目前存款利率并没有调整,已有客户经理在朋友圈“招揽存款业务”了。时代财经从该客户经理处了解到,江西银行大额存单(20万起存)一年期利率是2.2%,三年期和五年期分别为3.45%和3.95%,“预约购买大额存单的人非常多,每期发出来几分钟就没有了。”

赵亮对时代财经抱怨,存款利率已经很低了,没想到还要下调,“基本上都不赚钱了,还不如去做投资。”

某券商金融行业研究员告诉时代财经,目前如果存活期或一年定期的话,确实不如去投资,“存银行不如买银行股,例如上海银行、北京银行、南京银行之类的,每年股息率差不多有5%-6%。存个三、五年定期,还不如买点银行股,拿个三、五年,收益率大概率会比存银行高。”

浙商证券研报指出,当下地产纾困政策逐渐明朗,银行板块黎明即将到来,建议积极把握银行股正向期权。“展望2022年下半年,银行股有望迎来地产纾困政策和交易结构改善双重利好。”

不过,上述券商金融行业研究员坦言,股市有风险,“如果是长线资金,确实可以配置一点银行股,长期持有。”

推荐阅读 相关文章

绿色发展,华夏担当——《华夏银行2022年环境信息披露报告》在京发布

《华夏银行2022环境信息披露报告》的正式发布,是继2021年报告后,更加公开、全面、全景式地向行业及社会公众展示其绿色金融发展成绩及环境社...

北京银行连续六年支持中关村国际前沿科技创新大赛成功举办

5月28日,中关村国际前沿科技创新大赛总决赛在中关村国家自主创新示范区展示中心会议中心举办,北京银行党委副书记、行长杨书剑受邀出席并参加第七...

守护绿水青山,奔赴美好未来 ——华夏银行2023密云生态马拉松开跑

初夏五月,千山浓绿。5月21日清晨,斜射的霞光在平整的道路上洒下金辉,万名跑者齐聚密云。7点30分一声枪鸣,华夏银行2023密云生态马拉松正...

团结奋斗启新程 守正创新著新章 ——北京银行发布2022年年度报告

4月7日,北京银行发布2022年年度报告。2022年,北京银行坚持以习近平新时代中国特色社会主义思想为指导,深入学习贯彻党的二十大精神,全面...

贷款利率比存款利率低:土耳其银行开始"送钱"了?

“众人加息我独降”——近两年来,在通胀高达逾80%背景下依然坚定大幅降息的土耳其央行,一直是全球货币政策领域最为独特的一道“风景线”。而如今...

房贷转经营贷可以“转贷降息”?银保监会提示风险

据银保监会官网消息,近期一些不法中介发掘“商机”,向消费者推介房贷转经营贷,宣称可以“转贷降息”,诱导消费者使用中介过桥资金结清房贷,再到银...

理财单周抛售债券超1000亿 银行加速进场

债市持续多日的理财抛售潮上周仍在继续,不过,相较于之前,抛盘已经完成从高流动性品种到低流动性品种的切换。此外,保险、银行也在积极入场,主配政...

银保监会:全力满足人民群众基础金融服务需求

中国银保监会14日对外发布通知,要求银行业保险业全面贯彻落实疫情防控优化措施,积极稳妥做好线下金融服务,大力推广使用线上金融服务,全力满足人...

汇丰银行更新能源政策 将停止为新的油气项目融资

汇丰银行周三表示,将不再为新的油气田或相关基础设施提供融资,这是其更新能源政策的一部分。气候活动人士表示,此举使汇丰在应对全球变暖方面领先于...

抢滩个人养老金万亿蓝海:银行定“抢人计划”

在业内人士看来,个人养老金资金账户具有唯一性,且开户后客户黏性相对较高,率先抓住客户也就抓住了未来养老金发展的机遇。如今,银行作为渠道端正是...

10月LPR报价出炉:1年期和5年期利率均维持不变

中国人民银行授权全国银行间同业拆借中心公布,2022年10月20日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为...

LPR利率“按兵不动” 5年期以上利率还会下降吗?

由于部分地区居民住房消费需求仍然较为疲软,房地产市场未出现“金九银十“现象,因此市场对5年期以上LPR下降仍有预期。有市场人士认为,今年内5...

11月LPR报价出炉:1年期和5年期均维持不变

中国人民银行授权全国银行间同业拆借中心公布,2022年11月21日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为...

超百城首套房首付比例降至20% 多地房贷利率下调至历史低位

最新数据显示,今年11月全国103个重点城市主流首套房贷利率为4.09%,较上月下降3个基点,二套房利率为4.91%,与上月基本持平。...

LPR连续三次“按兵不动”,助力稳汇率是主因

11月21日,最新公布的1年期和5年期以上LPR利率均与上月持平。这是LPR在8月实现非对称下降以来,连续第三个月保持“按兵不动”。有意思...

12月LPR以保持不变收尾 明年一季度仍有下调空间

今年最后一期贷款市场报价利率(LPR)出炉,连续四个月保持不变。今日,中国人民银行授权全国银行间同业拆借中心公布,2022年12月20日LP...

3年、5年期降15BP!多家大行存款挂牌利率今起下调 大额存单利率也降了 其他银行会跟进吗?

①本次降成本有利于维护银行合理盈利空间,增强银行内生资本补充能力; ②引导存款利率下行,有利于促进消费、投资,提升经济活跃度; ③大行调...