利率一降再降,大额存单仍难求

大额存单越发受到追捧。近日,北京商报记者调查发现,经历了数次下调,多家银行长期限大额存单年利率已下行至3%左右,但投资者认购热情不减,“一单难求”、售罄成为常态,相对于活期存款,投资者越来越倾向于有期限的定期存款。在分析人士看来,接下来,银行应合理控制定期化产品,维护存款市场正常竞争秩序,增加活期存款占比,满足市场多元化金融服务需求。

购买要拼手速

“资管新规”落地后,保本理财产品清零退出历史舞台,作为稳健投资的渠道之一,大额存单逐渐走俏市场,也受到不同风险偏好投资者的喜爱。近段时间以来,资本市场波动较为明显,杨杨(化名)多方评估后,决定拿出一笔资金投向较为稳健的大额存单,不过在咨询多家银行客户经理后他发现,大额存单出现了“一单难求”的情况,不仅需要排队预约,而且拿着钱也不一定能买到。

大额存单是由银行向个人或机构发行的一种大额存款凭证,通常情况下个人20万元起投,期限从3个月至3年不等,与杨杨一样,最近投资者在购买大额存单时都会感受到额度有限这一情况。北京商报记者在调查过程中发现,目前多家银行长期限大额存单额度较为紧张,除了售罄、下线之外,还有银行规定,在购买大额存单时需要预约和验资。

“20万元起购的大额存单,3年期年利率为3.2%,马上就下线。”一位银行客户经理发布大额存单推荐信息,北京商报记者注意到,这是一家股份制银行推出的大额存单,3年期到期年利率为3.2%。这位客户经理介绍称,“这是我行目前年利率最高的长期限大额存单,支持提前支取和存单转让,且买且珍惜,后续上线时间待定”。

一家国有大行客户经理也表示,“目前我行大额存单没有额度,仅周三开放额度,需要客户提前预约,并需要提前来柜台进行验资”。

针对买大额存单还得拼手速的现象,一位城商行客户经理表示,“未来存款利率下行是大概率事件,所以目前购买大额存单、定期存款锁定收益的客户比较多。我行只在周四上午9点开放大额存单额度,不过最近一段时间没有额度了,现在大额存单很难抢”。

融360数字科技研究院分析师刘银平在接受北京商报记者采访时表示,大额存单额度收紧可能有以下几方面原因:一是临近年末,部分银行大额存单额度吃紧,发行数量及额度下降;二是大额存单成本相较于普通定存高一些,从降成本的角度考虑,部分银行会控制高成本存款的发行量价水平;三是随着存款利率走低,储户倾向于购买长期存款利率以锁定当前相对较高的利率,长期大额存单更加吃香。

利率仍有下行空间

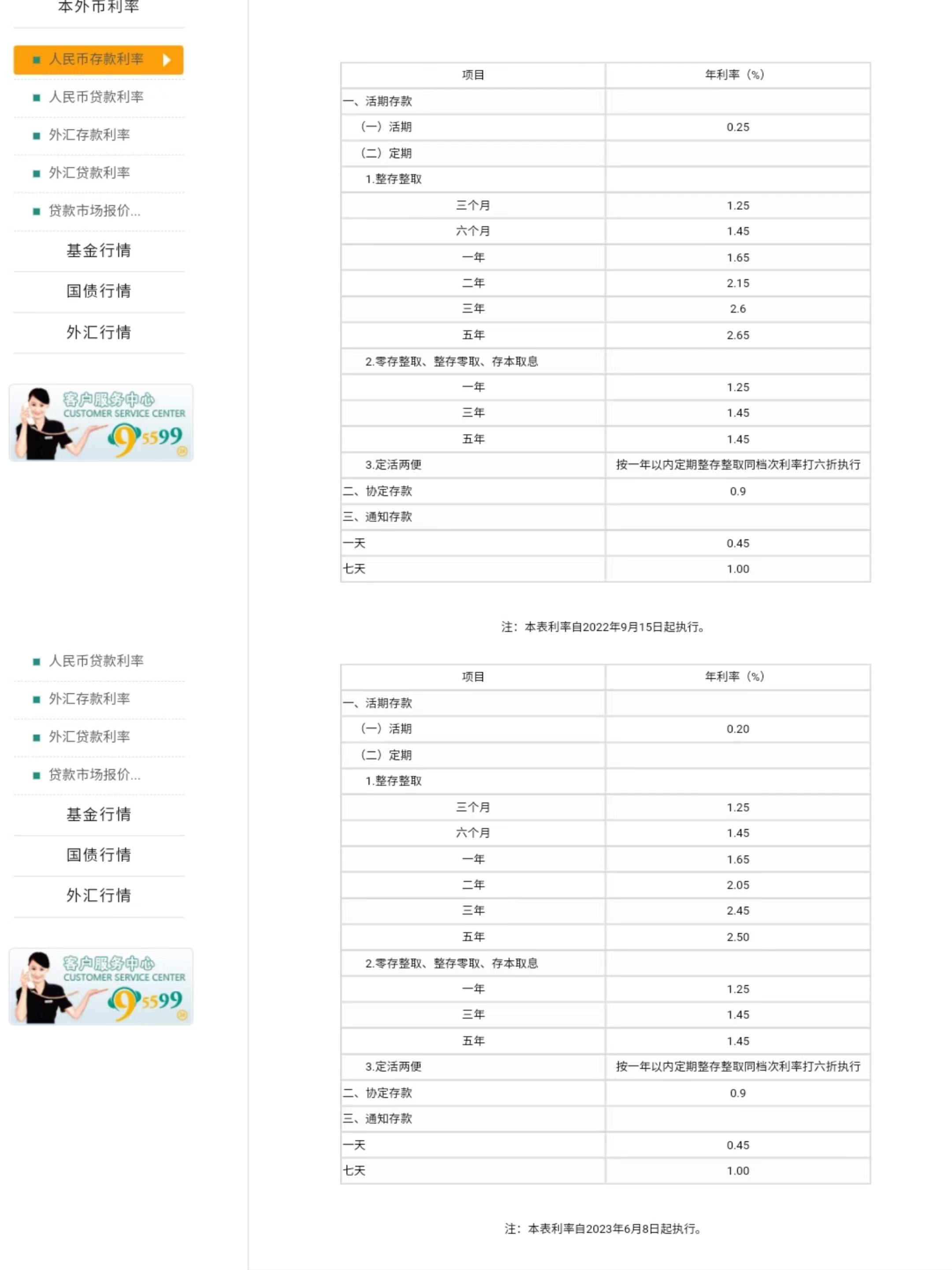

大额存单除了可以通过线下柜台预约办理,还可以在线上通过手机银行App直接购买。北京商报记者梳理发现,目前国有大行3年期大额存单年利率普遍为3%左右,且额度相对紧俏。

以工商银行为例,该行手机银行App大额存单专区为投资者展示了多款大额存单,年利率在1.6%-3.1%左右,存入期限分为1个月、3个月、6个月、1年、2年、3年,起存门槛在20万-200万元不等。其中,有多款产品为新客专享,仅面向自成为工商银行客户之日起6个月内的新客销售。

股份制银行大额存单年利率普遍在1.8%-3.3%左右,有部分银行在售大额存单种类不足,例如,广发银行在售大额存单仅有两款,一款为20万元起购,3年期存期年利率为3.3%;另一款为100万元起购,3年期存期年利率同样为3.3%。民生银行大额存单列表中则未有3年期产品在售。

在调查过程中,更有多位客户经理透露称,大额存单利率未来还有下调空间。一位城商行客户经理表示,“长期限大额存单年利率由4%跌到3%只用了不到3年时间,未来大额存单利率下行是大概率事件”。另一位股份制银行客户经理也持有同样看法,她表示,“未来存款利率可能还会进一步下降,要想锁定收益建议早做规划,大额存单是比较好的选择”。

今年4月,市场利率定价自律机制鼓励中小银行下调存款利率浮动上限,在这之后,国有银行、股份制银行就陆续加入到存款产品利率下调队伍,将大额存单利率普遍下调0.1至0.3个百分点,9月银行定期存款利率陆续下调后,大额存单利率再次走低。如今,更有银行长期限大额存单利率已降至3%以下。

对此,光大银行金融市场部宏观研究员周茂华指出,未来存款利率走势还和宏观经济、政策、市场供求与各银行经营情况有关。接下来各家银行在根据自身情况调整存款利率时,将更倾向于先调整长期限定存、大额存单、结构性存款等利率。

刘银平预测,今年以来,大额存单各期限存款利率都呈下降趋势,银行净息差水平持续收窄,降低高成本存款量价水平是很多银行优化存款结构、降低存款成本的策略之一,未来大额存单利率或进一步小幅下行。

提高活期存款占比

利率下行,大额存单却“一单难求”,种种迹象都表明,相对于活期存款,投资者越来越倾向于有期限的定期存款,这也让不少业内观点认为,银行存款定期化时代来临。

“一般来说,银行存款定期化占比上升将明显增加存款综合负债成本。这可能与整体宏观经济和市场波动有关,并不意味着长期趋势。”在周茂华看来,银行应合理控制定期化产品,维护存款市场正常竞争秩序,增加活期存款占比;数字化转型提升金融服务效率;创新金融产品,满足市场多元化金融服务需求,以促进活期存款增加;积极推动中间业务发展,为银行带来尽可能多的活期存款。

在2022年中期业绩发布会上,也有多位银行高管表示,下一步,要提高活期存款占比。例如邮储银行行长刘建军表示,在负债方面要继续推进负债成本下降,特别是要提高活期占比,加大财富管理的考核牵引力度,通过财富管理来提高活期存款占比,同时继续压降中长期存款规模和利率。

不过,增加活期存款占比是一项长期且艰巨的任务。正如刘银平所言,大中型银行在这方面布局较早,重在细水长流,有利于持续经营,比如提高住房贷款、工薪卡、商户结算、居民代缴的比例,支持信用卡自动还款功能,吸引ETC、电子社保卡客户等,对提升活期存款占比都有一定帮助。部分银行还与电商平台合作,选择用银行的储蓄卡支付有一定优惠措施,银行对客户进行分级管理,资产达到不同规模有相应的奖励,比如赠送加油卡、咖啡券、积分、抽奖等。

北京商报记者宋亦桐

推荐阅读 相关文章

3年、5年期降15BP!多家大行存款挂牌利率今起下调 大额存单利率也降了 其他银行会跟进吗?

①本次降成本有利于维护银行合理盈利空间,增强银行内生资本补充能力; ②引导存款利率下行,有利于促进消费、投资,提升经济活跃度; ③大行调...

银行理财净值化产品迎来考验,投资者该如何应对?

12月以来,银行理财产品又出现了一轮赎回高峰,债券市场尤其是信用债市场仍在持续调整。大量债券型公募基金和银行理财产品的净值出现下跌,银行理财...

持续遭受赎回压力,银行理财“吆喝”摊余成本法

“摊余成本法产品来啦”“第一家率先成立发行产品”“消除持有净值波动风险”……12月15日,华夏理财固收纯债封闭式12号435天产品发售,在发...

个人养老金业务落地!养老理财1年募资千亿

个人养老金制度落地,养老理财迎历史发展机遇。目前来看,与普通理财产品相比,银行养老理财产品收益体现出更强的韧性。今年以来,权益市场和债市波动...

工商银行推出特定养老储蓄产品 利率最高可达4%

养老储蓄试点11月20日正式售卖。记者今日从工商银行处获悉,在广州、青岛、合肥、西安、成都5个城市发行特定养老储蓄产品,利率最高可达到4%。...

大额存单火爆!有银行一票难求,利率可能还会降

11月5日,时代财经通过走访北京地区多家银行网点了解到,尽管银行大额存单利率下调,但受欢迎程度仍旧不减,甚至有银行出现一票难求的情况。...

近10万亿规模现金管理类产品正在加速整改

2022上半年,在权益市场震荡下,理财产品破净数量不断增加,而作为风险相对较多的现金类理财产品,其规模在上半年也同样环比大幅下降。但9月以来...

第5家合资理财公司!法巴银行与农行设合资理财公司获批

又一家合资理财公司即将诞生。法巴银行发言人对外表示银保监会已初步批准该行与中国农业银行成立一家财富管理合资公司。对此,一位知情人士对记者确认...

养老理财扩容提速:9家理财公司合计发行48只产品

作为第二批养老理财试点机构之一的兴银理财即将发行首只养老理财产品。10月16日,北京商报记者获悉,获批试点后,兴银理财的首只养老理财产品“兴...

11月LPR报价出炉:1年期和5年期均维持不变

中国人民银行授权全国银行间同业拆借中心公布,2022年11月21日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为...

超百城首套房首付比例降至20% 多地房贷利率下调至历史低位

最新数据显示,今年11月全国103个重点城市主流首套房贷利率为4.09%,较上月下降3个基点,二套房利率为4.91%,与上月基本持平。...

LPR连续三次“按兵不动”,助力稳汇率是主因

11月21日,最新公布的1年期和5年期以上LPR利率均与上月持平。这是LPR在8月实现非对称下降以来,连续第三个月保持“按兵不动”。有意思...

12月LPR以保持不变收尾 明年一季度仍有下调空间

今年最后一期贷款市场报价利率(LPR)出炉,连续四个月保持不变。今日,中国人民银行授权全国银行间同业拆借中心公布,2022年12月20日LP...

银保监会发布外国银行分行综合监管评级办法

中国银保监会12月27日对外发布《外国银行分行综合监管评级办法(试行)》,对外国银行分行监管评级的主要原则、评级要素、基本程序、评级结果运用...

3年、5年期降15BP!多家大行存款挂牌利率今起下调 大额存单利率也降了 其他银行会跟进吗?

①本次降成本有利于维护银行合理盈利空间,增强银行内生资本补充能力; ②引导存款利率下行,有利于促进消费、投资,提升经济活跃度; ③大行调...