贷款市场报价利率(LPR)正式启用 房贷负担或减轻

【文/观察者网专栏作者金钟】

2019年最后一个周末,长征5号上天,央行也给大家封了一个大红包。

今年8月17号,央行的第15号公告对于国内新增贷款利率定价加以改革,贷款市场报价利率(LPR)正式启用。

刚刚过去的12月28日,央行第30公告宣布LPR也将适用于国内150万亿的存量贷款。2020年,所有的存量贷款要按照LPR机制重新定价签约。

在8月17号之前,国内银行间的借贷市场已经完全市场化,银行以及少数其他金融机构之间的贷款价格由供需决定,央行通过多种利率工具和各种国债逆回购操作来投放货币或者收回货币,调节资金供需,对于利率价格实施影响。

很多投资者和上市公司喜欢在空仓期间持有一些货币基金或国债逆回购基金,赚取短期利润,这些利润的根本来源就是这个银行间借贷市场。尤其是在年底季度末的时候,流动资金特别紧张,过去几年中曾经出现过隔夜拆借利率高达10%以上特殊时刻。

虽然银行间拆借市场已经完全由供需决定价格了,但这市场价格却很难传导到实体企业身上。其中一个很重要的原因就是银行的贷款定价机制:8月17号之前,企业签订贷款合同中往往规定了浮动贷款利率等于贷款基准利率加减一个浮动点数。

贷款基准利率是一个适用于所有人的官方利率,举世瞩目,调整一下恐怕需要最高决策层批准,政治成本极高。而且该利率适用于整个经济体,无法精准灵活地瞄准具体行业部门。所以从2015年10月以来,央行已经有4年多没有调整过贷款基准利率了。

而上海银行间同业拆放利率(Shanghai Interbank Offered Rate,简称Shibor)的价格天天在变化,却由于实体企业贷款合同条款的原因,这市场价格没有反映在企业和个人的借贷利率里面。

更不用说许多民营企业和普通家庭无法通过银行获得贷款,被迫从P2P、高利贷这样的影子银行获得资金。

用LPR代替贷款基准利率以后,央行获得了极大的决策处置权,可以根据经济需要,自身内部就能决定通过已有或者新创利率工具在银行间市场调节资金价格,然后再通过LPR将市场资金价格传导到实体经济里。

央行8月的第15号公告重点放在银行借贷的增量市场。这个周末的第30号公告进一步规定了“自2020年1月1日起,各金融机构不得签订参考贷款基准利率定价的浮动利率贷款合同”。

更重要的是,这个公告要把LPR机制扩展到150万亿的贷款存量市场。

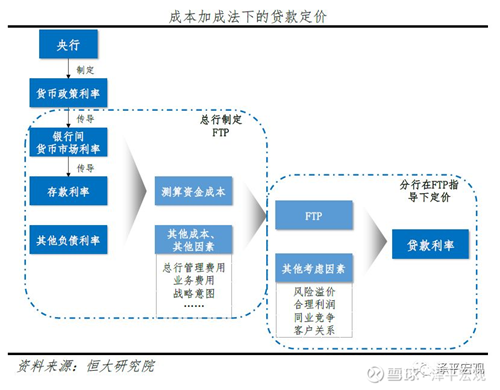

如何让LPR降息传导到实体经济:成本加成法下的贷款定价(@恒大研究院)

这里很简单地说一下已经贷款的合同会怎么调整条款。

如果已有的贷款合同里规定了贷款利率等于贷款基准利率和加点数值之和,那么调整条款时LPR利率就会取代贷款基准利率。然后,会按照一个公式重新计算或重新协商一个新的加点数值,这个新的加点数值可以是负数。

于是,已有的贷款合同中新的贷款利率就是LPR利率和新的加点数值之和。

银行间市场利率每天在变;依据市场利率反映的信息,央行大约每周都会操作几次货币政策工具;根据央行货币政策工具的使用,LPR每个月20号重新定价;而以LPR为锚,企业和居民的浮动利率贷款合同可以每隔至少一年重新定价一次。如此,央行让自己的货币政策可以环环相扣地一步步影响到企业和家庭的实际财务成本,极大提高货币政策的实施效率。

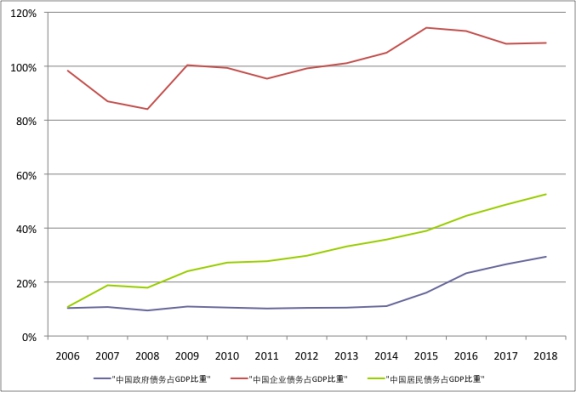

2019年6月的文章里我们提到过关于国内居民家庭债务负担过重的问题,下面是6月文章里的那张图,根据央行数据制作出来的各个部门的银行债务占GDP比重变化。

重点是居民债务占GDP的比重,2008年以前大家的债务负担都还算平稳,从2009年开始,随着房价上涨,国内居民家庭就开始上杠杆。到2015年上杠杆的速度开始提速,恰好和货币化棚改的推广保持一致。2018年,居民家庭的总债务已经占GDP的一半以上了。

积累了大量债务,财务费用在每个月开支里的比重越来越高,能用来消费的钱自然就少了,过去一年多国内汽车销售增长放慢就是一个例证。

央行的新决定有多大影响?

2019年11月末,国内银行的人民币总贷款余额153万亿,其中近98亿是企事业单位贷款,近55亿是居民家庭贷款。

央行第30号文要求利率条款调整要在2020年3月到8月之间完成,大概最早2020年中,最晚2021年,新的利率条款就会适用于全部已有的贷款合同。

猪肉周期高峰已过,国内通胀预期在2020年应该开始走弱,而国际经济环境依然困难,地缘政治形势继续紧张,未来一两年内世界经济下行的压力仍然巨大,世界经济体的央行都处于新的降息周期之中。

我国央行的LPR在未来可见的几年中都会缓慢下降。

新的存量贷款利率要跟着LPR走,以目前153万亿的存量贷款规模计算,新贷款利率每降低一个百分点,国内银行就会每年减少1.53万亿的利息收入。

2018年国内商业银行总利润额是1.83万亿元,粗略一算,一个百分点的贷款利率下降就相当于所有银行83%的利润。

2001至2018,我国新增贷款以及新增贷款占贷款存量数据(@长江证券研究所)

实际当然不会这么简单,2020年LPR下降的幅度未必有一个百分点这么大;银行利息收入下降的同时,利息成本也是在下降的,多少可以抵消些损失;如果央行在2020年降准,银行贷款规模扩大,以量补质,也能多少增加一点利润。

但是这个消息对于银行股依然是不小的利空。

相对的,银行的利润转移到谁手里了呢?

首先是企业的财务费用会下降,非金融企业的利润会有所好转。

另一方面,150万亿贷款中,居民家庭占了三分之一强。实施新政策之后,每一百万贷款产生的利息费用在LPR机制下,估计每年会减少5000到10000块钱。

记得几年前有个火爆的帖子,说的是深圳某码农负担两三套房子的贷款,同时养了两个孩子,收入月光,经常要拼凑各种信用卡余额的社畜故事。在央行新政下,那个故事的主人每年可以少交3到5万人民币的银行利息,或许可以给孩子的碗里多放几块猪肉了。

再联系到过去几个月国家医保和国内外制药企业进行“带量采购”的谈判,国内医保覆盖的进口药价被砍到了全球最低的水平。低药价可以换来宽保障,即更多的疾病和治疗手段可以被病人负担的起。

减轻房贷负担,提高医保保障,这一系列动作下来,国家的目的应该比较明确了,就是增加居民家庭手里的可支配资金,为其他方面的消费腾出空间。

从最近的中央经济工作会议到历次高层讲话,决策者们一直在强调不会“大水漫灌”的政策主张。2020将至,央行送出了这份打通货币政策传导机制、让银行让利给实体企业和消费者的大礼包。相应的,央行在近期实施降准政策的力度可能就不会像之前市场预期的那么大。

当然,央行需要做的还很多,解决了如何降低贷款企业和家庭债务负担问题是个巨大的进步,但是更困难的是帮助那些难以获得银行贷款的企业解决融资渠道问题,相信未来会越来越好!

推荐阅读 相关文章

商务部:五方面做好“两节”保供和消费促进工作

商务部将从加强市场运行监测、加大货源组织协调、做好政府储备调节、强化便民服务保障、组织开展促消费活动等五方面做好节日市场保供和消费促进工作。...

前11个月我国与RCEP其他成员进出口同比增长7.9%

今年1至11月,我国与区域全面经济伙伴关系协定(RCEP)其他成员进出口总额11.8万亿元,同比增长7.9%,占我国外贸进出口总额的30.7...

明年起我国将对1020项商品下调进口税率

12月29日,国务院关税税则委员会发布公告称,为增强国内国际两个市场两种资源联动效应,2023年1月1日起,我国将对1020项商品实施低于最...

多地下调公积金贷款利率 每月少还多少钱?此前贷款能享受吗?

进入10月份,北京、南京、杭州、无锡、宁波、东莞等多地纷纷官宣下调首套房公积金贷款利率,5年以下(含5年)和5年以上利率分别调整为2.6%和...

超百城首套房首付比例降至20% 多地房贷利率下调至历史低位

最新数据显示,今年11月全国103个重点城市主流首套房贷利率为4.09%,较上月下降3个基点,二套房利率为4.91%,与上月基本持平。...

LPR连续3月按兵不动,“稳楼市”效果待显

11月21日,央行授权全国银行间同业拆借中心公布,最新一期贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为4.3%...

提前还款困难重重、银行年底仍可放款,居民“加杠杆”意愿不浓

年关将近,各大开发商都加快了推盘速度,并推出一定折扣促进楼盘去化,银行贷款业务员也积极推销各类贷款。但有房产中介在朋友圈称“贷款额度吃紧”,...

广州多家银行可延期还房贷!一般可延半年,或会增加利息

近日,有消息称,农行、建行、中行、民生银行、光大银行、广州农商行等多家主流银行在广州地区都对个人房贷推出延期还房贷服务,延长期限最长可达到1...

南京部分银行再调房贷政策:贷款未结清 二套首付比降至四成

市场近日传出消息,南京部分银行对二套房商业按揭贷款政策做出调整,未结清首套房贷款的,购买二套房首付比例降至四成,利率4.9%。...

最长延3年!广州、深圳、重庆等地多家银行房贷可延期

深圳多家银行推出房贷延期还款服务,允许客户在一定期限内无需偿还个人住房按揭贷款,以缓解个人流动性压力。继重庆、广州后,又一城市多家银行支持...

12月LPR按兵不动,明年房贷能省多少

新一期贷款市场报价利率(LPR)如期出炉,据央行官网,2022年12月20日LPR为:1年期3.65%,5年期以上4.3%,均与此前保持一致...