白酒业将上演终端市场保卫战

随着三季报相继披露,白酒企业格局也悄然发生着变化。11月5日,白酒股以2212.78点收盘上涨2.74%,其中17只白酒股上涨。纵观今年前三季度,在20只白酒股营收同比去年增长10.02%的同时,9月最后一个交易日20只白酒股市值也相较今年首个交易日(1月2日)上涨约2.87%。尽管在业绩与市值层面来看,白酒板块整体上升,但在其背后,白酒企业也呈现出业绩分化明显、增速略显放缓等趋势。如今,当2024年进入尾声,白酒企业也将在这个消费旺季上演最终的“终端保卫战”。

营收、净利增速放缓

随着20家白酒上市公司三季报悉数披露完毕,前三季度白酒市场现状也逐渐显现。据北京商报记者统计,20家白酒上市公司业绩增速正逐渐放缓。其中,2024年前三季度,20家白酒上市公司(除牛栏山)共实现营业收入3304.01亿元,相较于去年同期的3003.08亿元提升300.93亿元;实现归属于上市公司股东的净利润总计1313.14亿元,同比去年的1192.72亿元提升120.42亿元。尽管营收以及归母净利均呈现不同程度增长,但从增速来看,却不及去年同期。北京商报记者统计发现,2024年前三季度20家白酒上市公司(除牛栏山)营业收入与归母净利总额增速分别为10.02%、10.1%,相较于2023年前三季度的16.98%、19.25%,增速呈现放缓趋势。

白酒营销专家蔡学飞指出,行业已出现筑底情况,特别是头部酒企在马太效应影响之下,增长势能不断增强,这使得产业集中度不断提升,未来,行业持续分化不可避免。目前白酒行业依然处于深度调整周期中,尚处于筑底阶段,明年开春之后行业或迎来缓慢复苏。

整体板块增速放缓背景下,反观头部企业营收以及归母净利润总额占行业总量的比重仍不断提升。北京商报记者统计发现,前三季度百亿俱乐部酒企(除牛栏山)营业收入以及归母净利总计3008.8亿元、1251.13亿元,相较于去年同期的2690.9亿元、1123.58亿元提升11.81%、11.35%。经粗略计算,百亿俱乐部(除牛栏山)营收、归母净利总额占行业的91.07%、95.28%,相较于去年的89.6%、94.2%而言,分别提升1.47%、1.08%。值得注意的是,伴随着业绩发布,头部企业的前三把交椅也发生着悄然转变。其中,山西汾酒以313.58亿元营收规模跻身白酒三甲。

业内人士指出,从今年整体三季报数据来看,行业分化逐渐明显,这也意味着头部企业将继续加速,不断拉开与尾部企业差距。随着接下来白酒去库存、整顿渠道进度逐步深入,四季度白酒板块整体将呈现增速态势。

尽管前三季度白酒板块业绩整体仍处于上升趋势,但从业绩负增长企业数据来看,前三季度业绩下降企业有所提升。据北京商报记者不完全统计,今年1—9月白酒企业营收、归母净利均出现负增长的企业共计6家,相较于去年的2家增加了4家。

对此,方正证券研报指出,白酒板块自二季度起报表降速,淡季酒企重心转向维系行业价格体系,控货挺价维持渠道健康流转,三季度、四季度预计延续财报端风险释放趋势,基本面处磨底阶段,品牌间分化加剧。

酒类营销专家肖竹青指出:“目前各个酒企主动将业绩发展降速,主要目的还是让渠道休养生息,为2025年业绩可持续发展打基础。”

市值增长2.87%

在业绩增速放缓的另一面,是白酒板块波动上涨的资本市场行情。纵观今年前三季度,尽管白酒板块资本市场表现略有波动,但整体呈现走高趋势。据北京商报记者统计,截至9月30日,白酒板块20家白酒上市公司(除牛栏山)总市值约38439.2亿元,相较于年初首个交易日(1月2日)的37367.9亿元,提升2.87%。

从各季度来看,白酒板块(除牛栏山)3月29日、6月28日以及9月30日市值总计分别为38500.45亿元、32715.94亿元以及38439.2亿元,各季度环比提升3.03%、-15.02%以及17.49%。

华创证券副总裁兼研究所所长、大消费组组长董广阳指出,若将时间线拉长,很多酒类公司股价自上市以来上涨明显。酒类行业有非常好的商业模式,盈利好且持续增长。随着中国市场投资逻辑发生变化,以前只看酒企的业绩高速增长就能带来股票上涨,但如今酒类行业正迈入平稳增长期,未来业绩波动性会变小。

从头部企业看来,百亿俱乐部中,除牛栏山外,贵州茅台、五粮液、山西汾酒、洋河股份、泸州老窖、古井贡酒以及今世缘截至9月30日市值总计约为36354.26亿元,相较于年初的35074.87亿元,提升3.65%。值得注意的是,截至前三季度,百亿俱乐部酒企(除牛栏山)市值总额占白酒板块总量的94.58%。对此,香颂资本执行董事沈萌指出,对于白酒板块这类较为成熟的产业而言,若未来IPO数量增加,那么头部企业市值占比会有所减少,但如果不开放IPO,那么未来头部企业占比就会越来越大。

资本市场波动上升的同时,白酒上市公司也在前三季度频频向投资者释放利好信号。据北京商报记者不完全统计,前三季度包括贵州茅台、舍得酒业、水井坊以及金徽酒在内的4家白酒上市公司实施股份回购计划,其中贵州茅台计划回购金额最多、金徽酒回购力度最大。此外,自2023年12月至今,五粮液、山西汾酒以及泸州老窖等5家白酒上市公司发布控股股东增持消息。

基于上述多重利好,白酒板块也在不断吸引着投资者目光。沈萌指出,白酒板块缺少高成长基础,所以头部企业通常被视作防御性投资标的。此外,白酒企业资本支出需求小,但经营性现金净流入充沛,所以扩大分红规模可以吸引更多注重红利、风险厌恶型的投资者。

去库存仍是主旋律

如今,随着最后一个季度拉开帷幕,酒企2024年的竞争“落脚点”仍将归于终端市场动销情况。酒水行业研究者欧阳千里表示,白酒行业的第三次调整表现为“库存高企”,酒业新周期依旧表现为“库存高企”。前者是经销商的库存,后者是经销商和核心消费者的库存。所以,当库存达到瓶颈,自然会传达到上游厂家那里,进而造成酒企业绩增长放缓甚至下滑。

中国酒业协会此前发布的《2024中国白酒市场中期研究报告》显示,2024年白酒市场“库存高企”问题突出。与去年同期相比,2024年上半年有超过60%经销商、终端零售商表示库存增加,超过30%表示面临现金流压力,超过40%表示实际销售价格的倒挂程度有所增加,超过50%表示利润空间有所减少。

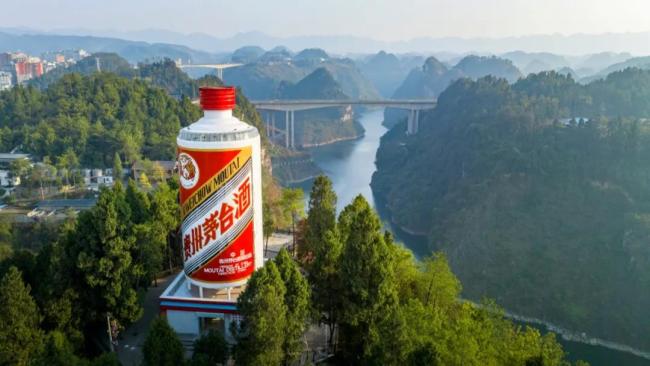

针对当下渠道库存情况,北京商报记者在走访北京部分终端市场发现,目前终端市场除年份酒及酱酒产品外,部分盒装白酒生产日期多集中于去年底及今年初。此外,作为白酒风向标产品的53度500ml飞天茅台也在经历了一波成交价小幅回落后,缓慢提升。

终端市场表现也与企业库存情况相呼应。东方财富Choice数据显示,今年上半年A股与H股市场中的21家白酒上市公司上半年合计存货金额同比增长10.29%,达1574.7亿元。其中,贵州茅台、洋河股份、五粮液、泸州老窖、山西汾酒等5家酒企存货均超百亿元。

蔡学飞指出,客观地说,在社会与行业双周期叠加情况下,目前酒类消费市场错综复杂,每家酒企的产业定位不同,相关政策有所差异,但是去库存并且捋顺渠道关系,梳理市场政策成为企业发展的首要任务,这也是中国酒行业为穿越周期所做的基础性工作,所以从此次三季报来看,去库存、稳价格、调结构已经成为行业发展共识。

推荐阅读

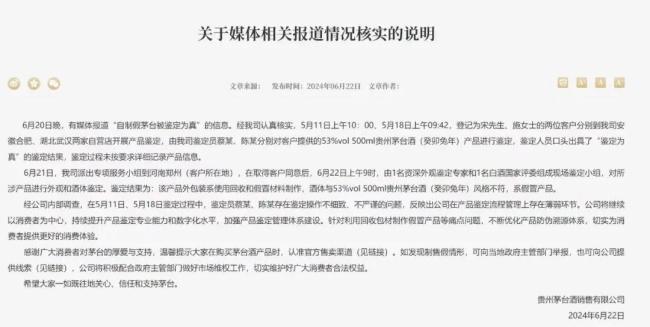

茅台冰淇淋个别门店暂停营业?

6月3日,茅台冰淇淋小程序显示,北京、广州、深圳、青岛等地的7家茅台冰淇淋旗舰店处于暂停营业状态,引发了市场和消费者的关注。