百济神州总雇员过万,康方生物员工数大增18.7%,港股创新药企还有谁在“屯兵”?

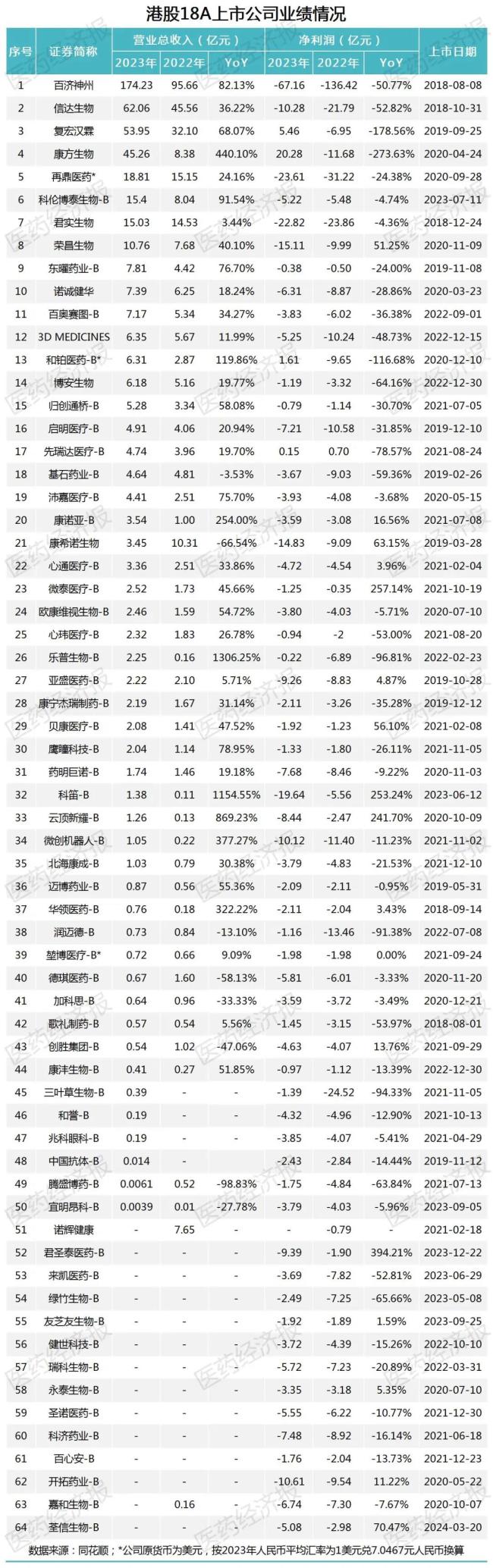

港股48家创新药企2023年年报已经披露完毕:24家企业总雇员或/和研发人员减少,“降本增效”似乎成为众多企业面向2024的一致方向。

但在趋冷的大环境下,仍有创新药企在逆势“屯兵”。

注:“港股创新药企”指以创新药、创新疫苗为主要业务,以及有研发管线的CXO企业。综合制药企业不包含在内。该表以研发人员2023年同比增幅排序,仅披露总雇员数的企业则按总雇员数增幅排序。

这些“屯兵”或减员的创新药企境况,也显现出泾渭分明的“分水岭”:那些已经有产品上市初具规模规模的biopharma及准biopharma,已经从生存进阶到发展阶段;而尚处于研发阶段的Biotech,面对的现实则更加残忍——现金为王,剩者为王。人才是创新的第一生产力,无论对于研发还是商业化环节。

这些创新药“排头兵”人才的变化与流向,无论对于创新药产业整体还是其中的个体而言,都有启示作用。

研发向左,商业化向右

2023年港股创新药企中,百济神州、信达生物、复宏汉霖、荣昌生物、康方生物、君实生物、再鼎医药雇员总数超过2000人。

其中,百济神州、荣昌生物、康方生物雇员总数和研发人员总数同步增加,复宏汉霖和再鼎医药在总雇员增加的同时减少了研发人员。

百济神州2023年手握近39亿美元现金、现金等价物及受限现金,3款已上市产品全年营收22亿美元,同比增长74.54%,百悦泽®更大卖约13亿美元,成为首个国产“十亿美元分子”。

凭此,百济神州在2023年持续扩张,雇员总数突破1万人,研发人员同比增长26%至4100余人,同时增加临床及临床前候选药物,全年内部研发费用达到11亿美元,同比增长12.3%。

这七家企业中,康方生物和复宏汉霖是唯二在2023年实现盈利的。总雇员数同样增长背后,两家企业人员调整的不同倾向,显示出创新药企迈向商业化阶段的不同路径。

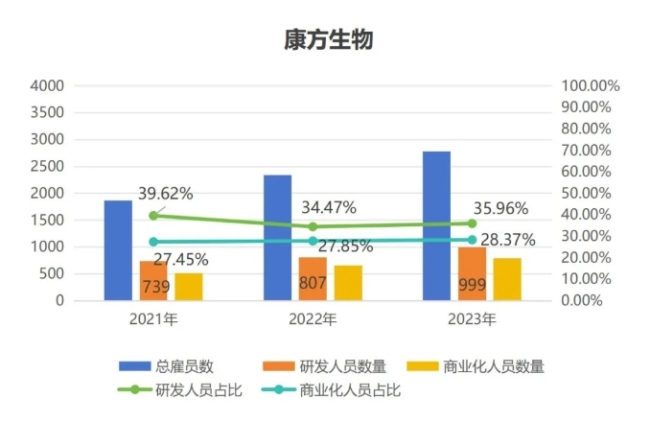

2023年,康方生物总雇员数达2778人,较2022年同比增长18.67%,研发人员增长近200人至999人,增幅仅次于百济神州。

其中,临床前研发人员由275人增长至320人,同比增长16.36%,临床人员由532名增至679名,同比增长27.63%,是康方生物各部门中人员涨幅最大的部门。

这是康方生物“乘胜追击”的直接体现。就凭借开坦尼®贡献的13.6亿元收入以及依沃西的29.23亿元授权许可首付款,康方生物选择加快两款基石产品在不同适应症的布局。

具体而言,2023年,康方生物累计有50多个在研项目,相较2022年增长了约20个。

其中,开坦尼®及联合疗法新增6项临床试验至22项,依沃西及联合疗法新增10项临床试验至24项,均涵盖消化道肿瘤、肝细胞癌、结直肠癌等16个适应症,依沃西尤其全面布局肺癌各患者人群。

复宏汉霖更看重市场化。2023年,复宏汉霖总收入达53.95亿元,5款商业化产品中,汉曲优®(曲妥珠单抗)和汉斯状®(斯鲁利单抗)这两款其自建商业化团队主导推广和销售的产品贡献最大,前者营收26.44亿元,后者销售11.20亿元。

其年报表示,2024年将持续基于汉曲优®的国际品质和双规格优势,深挖各层级市场潜力;以及进一步扩大汉斯状®的销售队伍,并针对近期获批上市的食管鳞状细胞癌适应症组建消化道肿瘤销售专队。

体现在人员变动上,2023年,复宏汉霖总雇员增长231人至3637人,研发及技术人员由1130人减少至1035人,占比28.46%,商业运营团队则大增400人至1445人,占比39.73%。

注:2022年开始,复宏汉霖“研发”、“质量及技术支持”、“临床医学事务”团队合并为“研发及技术”团队。

拉长时间来看,2021年至2023年,首款生物类似药上市到首款自研创新药上市,复宏汉霖商业运营与研发及技术人员于总雇员的占比也已然翻转,标志着复宏汉霖发展重心向商业化转移。

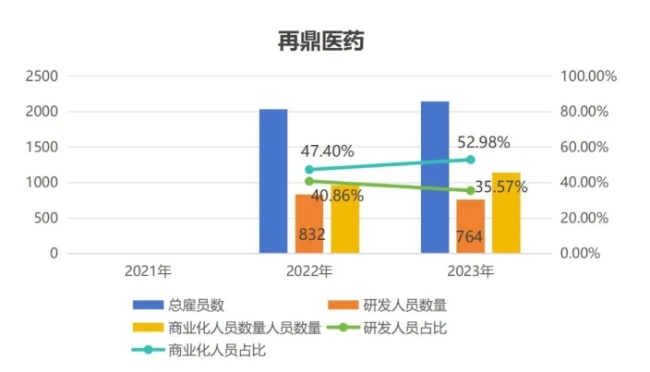

这种研发与商业化职能人员占比的翻转,在以再鼎医药、云顶新耀为代表的以license-in模式运作的创新药企的发展中更加明显。

再鼎医药和云顶新耀目前已有商业化产品均由国内外药企授权许可而来。2023年,再鼎医药5款商业化产品全年营收2.67亿美元(约合19.26亿元),同比增长25%。云顶新耀首款商业化产品依嘉®上市5个月营收1.26亿元;其全球唯一获批对因治疗IgA肾病的药物耐赋康®也计划于2024年上市。

两家企业都计划在2025年实现现金盈亏或整体盈利。2023年,两家企业总雇员增长的背后,都是商业化团队增员、研发团队减员。

再鼎医药商业团队由965人增长至1138人,增幅17.93%,而研发团队由832人降至764人,降幅8.90%。

云顶新耀商业化团队由31人扩张近7倍至209人,临床开发团队减员过半至60人。不过,近两年云顶新耀的新药发现人员维持在30余人,计划加大自主研发创新,以肿瘤治疗性疫苗为未来重点。

康诺亚生物也开始“屯兵”以迎接商业化元年。2023年底,康诺亚生物申报首个药品上市许可申请——司普奇拜单抗注射液治疗成人中重度特应性皮炎,并被CDE纳入优先审评审批程序。这也是首款国内自主研发的IL-4Rα单抗。

2023年,康诺亚生物总雇员数增长46.33%至897人,增幅为港股创新药企之首。其年报称已快速搭建起商业化核心团队,预计到2024年底规模有望突破250人。

小步慢跑,保持节奏

在研发人员增长的几家企业中,诺诚健华、亚盛医药、博安生物、和誉医药四家创新药企规模较小,但近三年临床候选药物和管线数量相对稳定,总雇员和研发人员保持增加态势,稳中求进。

2023年,诺诚健华总雇员数突破1000人,研发人员由418人增至474人,增幅仅次于百济神州和康方生物。

稳步扩张的背后,离不开“钱”的支持。诺诚健华核心产品宜诺凯®2023年销售6.71亿元,三年累计营收近15亿元,还有82.25亿元现金及银行结余。

临床开发策略上,诺诚健华以BTK抑制剂奥布替尼(宜诺凯®)为核心推进血液瘤、自免、实体瘤领域的布局,同时探索其他有潜力的候选药物。

2023年,诺诚健华研发开支增加17.5%至7.51亿元,财报说明“主要是由于临床试验开支增加,多个在研产品取得重大进步,对有望成为未来资产的早期候选药物进行战略投资”。

和誉医药则是典型的“小而美”。管线维持在15种候选药物、10余项临床试验,近三年研发开支分别为2.26亿元、3.79亿元、4.34亿元,算得上“轻装前进”,加上20余亿元现金及银行结余“家底”,让和誉医药能够在尚无商业化产品及收入的情况下心无旁骛地推进研发。

2021年至2023年,和誉医药研发人员分别有111人、200人、218人,分别占总雇员的69.38%、85.47%、84.50%,将biotech“专注”的特点发挥到极致。

相较于这两家企业,亚盛医药和博安生物的“现金焦虑”更明显,人员增幅也相对较小。

亚盛医药目前唯一一款商业化产品耐立克®(奥雷巴替尼)于2021年11月获批上市,截至2023年末累计销售3.62亿元。期间两年,亚盛医药的研发开支均在7亿元左右,现金及银行结余则从17.44亿元减少至10.94亿元。

在年报中,亚盛医药表示将“继续提升商业化能力,推动耐立克®的报销范围”以及“加快奥雷巴替尼,lisaftoclax及其他领先资产的全球临床开发”。

不过从人员组成来看,亚盛医药仍然聚焦于研发。近两年,亚盛医药的研发人员由2022年的392人稍微回增至401人,其占总雇员的比重保持在70%上下,以支持其40余项在中国、美国、澳洲及欧洲开展的I/II期临床试验。

在逆势增员的几家企业中,博安生物是上市最晚、募资净额最少(仅1.53亿港元)的一家,2023年末其现金及银行结余仅有2.02亿元。

近两年,博安生物的经营资金主要来自于其两款已上市的生物类似药博优诺®(贝伐珠单抗注射液)和博优倍®(地舒单抗注射液)。2023年,这两款产品贡献总计6.18亿元收入,较2022年同比增长19.8%。

造血能力出色的同时,博安生物目前将资源主要分配至有望获批并开始的商业化的候选药物,同时提升管理效能。

2023年,其总雇员由745人增加至813人,研发人员由285人增加至303人,而其销售、研发及管理费用三项费用率合计同比下降47.9%。

开源节流,让博安生物在2023年的艰难之中仍然实现了经营性现金流流入和流出基本持平,且于2023年下半年首次扭亏为盈。

综合来看,如百济神州、康方生物、诺诚健华、亚盛医药、和誉医药这样的创新药企,不论有无商业化产品以及销售额怎样,可以看出企业整体重心仍在于研发,加之现金充足或至少尚能维系,研发人员增长也就是应然之事。

而复宏汉霖、再鼎医药、云顶新耀将“凭借产品实现盈利”放在最优先的位置,已经迈入商业化阶段,希望早日实现自主造血——对于博安生物这样现金紧张的企业来说,这就不是选择,而是燃眉之急。

研发固然是创新药企的灵魂,但企业任何发展的前提都是“活下来”。这不仅是环境所迫、市场所向,更是对企业是否能够把握时机、平衡资源与战略的考验。

推荐阅读

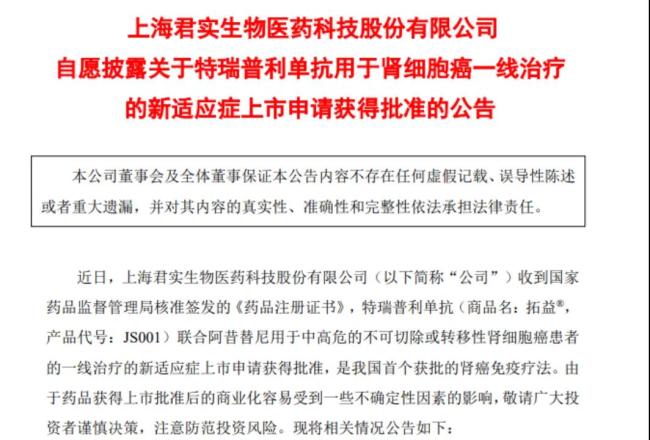

百济独占鳌头,君实肾癌破局,汉霖、乐普成黑马?

随着年报的披露,国内各家药企也交出了自家PD-1产品在2023年的成绩单,这一极度内卷的赛道如今已迎来到新的竞争局面。

超200家上市药企裁员!嘉和、三叶草大幅调整

根据东方财富Choice数据,《医药经济报》新媒体中心不完全地统计了A股上市药企与部分港股18A企业近两年的员工人数变化。

医院发布虚假广告被罚超125万!涉固体饮料

我国营养健康市场就像一座空中楼阁,缺乏科学技术、政策法规和营商环境的有力支撑,须各界有识之士潜心研究、聚力解决!

拱东医疗:去年业绩遭遇“滑铁卢”,拓展海外市场能否扭转局面?

日前,拱东医疗(605369.SH)发布公告称,控股子公司郑州拱东医疗器械有限公司(以下简称“郑州拱东”)取得郑州航空港经济综合试验区市场监督管理局颁发的《营业执照》。

新一轮医保飞检启动!已进驻6家医药机构,欺诈骗保将遭重拳严打

随着国家医保飞行检查组进驻相关医药机构,2024年医保基金飞行检查正在全国全面展开。

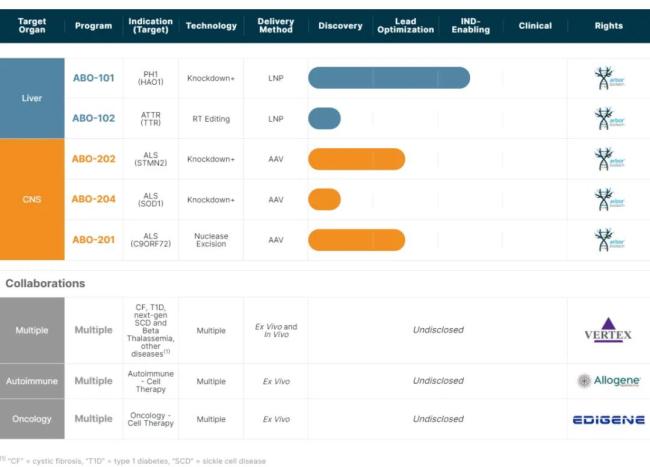

张锋公司又被收购

基因编辑公司Arbor Biotechnologies(“Arbor”)宣布收购一家基因编辑初创公司Serendipity Biosciences(“Serendipity”)。

通化东宝补齐GLP-1拼图!押宝消费医疗领域能否重回高速增长曲线?

面对营收增长放缓与利润持续下滑的挑战,加快转型和寻找新的利润增长点成为药企在战略上的必然选择。