银行IPO“哑火”1000天

多重利好政策的推动下,银行股重新走上了上升通道。然而,在近期银行板块回暖的背景下,银行IPO却迎来了停滞期的第1000天。

自2022年兰州银行成功上市后,银行IPO“哑火”至今,期间多家银行在IPO过程中遭遇挫折,甚至主动撤回上市申请。

9月30日,深交所发行上市审核信息公开网站显示,广州银行、东莞银行、广东南海农商行、广东顺德农商行IPO审核状态均由此前的“已受理”改为“中止”,中止原因均为“IPO申请文件中记录的财务资料已过有效期,需要补充提交”。

在这其中,广州银行的上市之路已走过了15年,东莞银行上市长跑更是16年未果。而今年一起等待IPO的10家银行,其中3家已主动“放手”。

四家银行IPO突然“中止”

近日,深交所发行上市审核信息公开网站显示,广州银行、东莞银行、广东南海农商行、广东顺德农商行IPO审核状态均由此前的“已受理”改为“中止”。

这其中,早在2009年,广州银行就已经开始筹备上市事宜,并设定了“三年上市”的目标,但此后几年始终未有进展。2020年,广州银行曾表示争取在年底获得上市发行批复。但直至2023年3月3日,广州银行的IPO申请终获深圳证券交易所的受理。

2024年,广州银行继续更新并提交招股说明书。但时至今日,15年时间过去,其IPO之路仍未圆梦。

东莞银行更是2008年就首次递交上市材料,历经16年至今未能成功上市。事实上,2024年内,东莞银行已两度IPO被中止。3月末,东莞银行由于相同原因即“申请文件中财务资料已过有效期”而被中止IPO进程。7月,东莞银行递交了最新版IPO招股说明书,如今再次被中止。

广东南海农商行和广东顺德农商行虽起步较晚,但自2019年首次递交上市申请以来,同样未能取得实质性进展。

年内3家“掉队”7家仍在努力

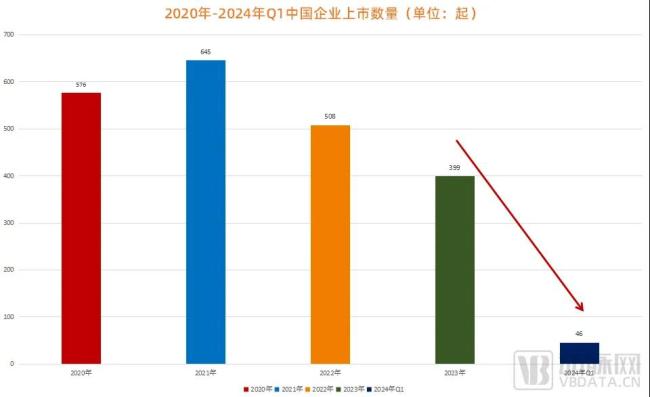

梳理发现,截至目前银行IPO进入“空窗期”有千日。从近年上市情况来看,2019年有8家银行在A股上市,此后2020年、2021年、2022年分别有1家、4家、1家银行在A股上市。而自2022年1月兰州银行上市后,再无银行登陆A股。

今年年初,拟A股上市银行共10家,截至目前,其中3家已经主动退出IPO队伍。

排队最久的安徽亳州药都农商行自2018年3月发布招股书后,近6年等待无果,于今年2月10日撤回了IPO申请,这也是年初10家拟上市银行中规模最小的一家。

此后,在6月26日和7月2日,江苏海安农商行、马鞍山农商行先后终止审核,这两家银行的规模在10家银行中也处于偏后位置。

事实上,以往撤回A股上市申请的例子并不鲜见,厦门农商行、广州农商行、威海银行、哈尔滨银行、盛京银行等都曾撤回A股IPO申请。在这其中,有些银行转战港股市场,有些则表示未来再择机重启A股上市。

目前,沪深交易所剩余有7家拟上市银行处于排队中,申报沪市主板上市的湖州银行、湖北银行、江苏昆山农村商业银行;申报深市主板上市的广州银行、东莞银行、广东顺德农商行、广东南海农商行。

从进展来看,在沪交所排队湖州银行为“已问询”状态,湖北银行、江苏昆山农村商业银行处于“已受理”状态;9月30日,在深交所排队的广州银行、东莞银行、广东南海农商行、广东顺德农商行IPO审核状态由“已受理”变为“中止”。

IPO节奏亦受多因素调控

缘何中小银行热衷于IPO ? 业内人士总结,上市是中小银行补充资本的重要手段之一。通过上市银行可以募集到大量资金,增强信贷业务扩张能力与抵御风险的能力,从而支持其业务发展和战略实施。同时,上市有助于提升银行品牌形象和市场影响力,吸引更多优质客户和合作伙伴。在融资方面,上市能为银行提供了直接融资的渠道,使得银行可以根据自身发展需要,灵活安排资金使用,降低融资成本。

对于银行主动撤回IPO申请的原因,传播星球App联合创始人由曦表示,这背后有多种考量因素。首先,银行可能对市场环境、监管政策、自身业务发展等因素进行了重新评估,认为在当前环境下上市可能不是最佳选择。其次,银行可能遇到了业绩压力,需要更多的时间来改善经营状况。此外,银行也可能在上市过程中遇到了难以克服的难题,例如合规问题、财务问题等,最终不得不选择撤回申请。

中国金融衍生品投资研究院院长王红英看来,当前,A股市场正处于关键转型期,注册制的实施加速了优质企业上市步伐,为银行提供了广阔舞台。然而,短期内市场技术性资金失衡矛盾较为突出,导致银行虽有上市潜力,但总体上市节奏受到一定调控。从金融市场结构上看,在未来相当长时间内,间接融资仍将是我国主要融资渠道,银行作为重要参与者,对实体经济的支持功能将进一步增强,但在资本市场技术性调整的背景下,上市进程可能遭遇不确定性。

业绩承压或为最大“绊脚石”

银行股是典型的“低估值、高股息”品种,具有高现金股息率、稳定的分红以及相对成熟的公司特点。然而,在经济环境剧烈变化的情况下,业内也普遍认为,业绩下滑是目前拟上市银行上市难的主因。

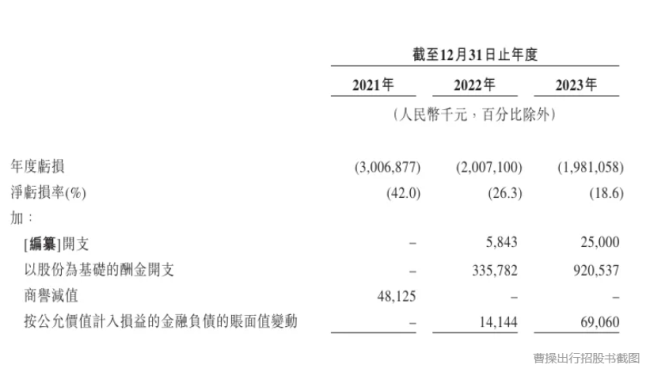

近期积极备战IPO却被突然“中止”的广州银行在第五版招股说明书中披露了最新的财务数据。2021—2023年广州银行实现营业收入分别为165.64亿元、171.53亿元和160.03亿元,增长率分别为11.03%、3.56%和-6.71%,近三年来,广州银行营业收入增速不仅连续放缓,甚至在2023年出现了负增长。同期净利润分别为41.01亿元、33.39亿元和30.17亿元,净利润已连续“三连降”。

根据招股书,2021年末-2023年末,广州银行不良贷款余额分别为60.84亿元、97.10亿元、95.11亿元;不良率分别为1.57%、2.16%、2.05%。不良贷款率自2022年进入“2字头”后,始终居高不下。

退出IPO行列的3家银行业绩也逐年下滑,马鞍山农商行的招股书显示,该行的财务数据更新至2023年上半年,2020年至2023年上半年归属净利润分别为5.93亿元、6.44亿元、7.29亿元和4.23亿元,净利润连续三年下滑。

同时,结合该行在中国货币网发布的年报显示,马鞍山农商行的业绩已经出现了下滑的迹象。去年,该行实现营业收入16.41亿元,同比下滑6%;其中,公司业务的利息净收入下滑幅度较大,同比下降25%。归属净利润为6.84亿元,同比下滑6%。

此外,马鞍山农商行净息差也持续下滑,2020年至2023年上半年净息差分别为2.56%、2.40%、2.10%、1.83%,去年上半年的净息差表现已经明显低于A股已上市农商行平均值。

安徽亳州药都农商行的业绩表现同样如此。2023年年报显示,该行营业收入18.29亿元,同比下滑10%;净利润2.09亿元,同比下滑超40%。

还在排队中的7家银行中有3家业绩表现欠佳,其中,广东顺德农商行、广东南海农商行、广州银行2022年业绩增速不佳,下降趋势延续至2023年,3家银行的营业收入、净利润均双双下滑。

顺德农商行去年的营业收入为83.86亿元,同比下滑7.82%;净利润为34.65亿元,同比下滑0.10%。广州银行去年的营业收入为160.03亿元,同比下滑6.71%;净利润为30.17亿元,同比下滑9.64%。南海农商行去年的营业收入为68.61亿元,同比下滑1.79%;净利润为23.82亿元,同比下滑12.66%,在7家银行中净利润下降幅度最大。

中国邮政储蓄银行研究员娄飞鹏表示,目前,上市银行估值较低,市净率PB普遍低于1,处于破净状态,银行上市难度原本就较大。中小银行因为总体实力相对较弱,公司治理不健全,经营业绩稳定性较低,以及面临较大风险等,导致其公开上市更加困难。

中小银行IPO出路在哪?

近年来,银行上市节奏明显变缓,2022年仅兰州银行成功登陆资本市场,2023年至今银行IPO甚至颗粒无收,今年还能有新收获吗?

“对于中小银行而言,上市之路的难点主要存在于,中小银行通常规模较小,业务结构相对单一,难以满足上市的要求。此外,中小银行还需要在短时间内扩大规模,以满足资本充足率等监管要求。”华夏易道管理咨询公司首席顾问坚鹏指出。

此外,梳理发现,在招股书中,多家银行提到了面临的多重挑战,包括受经济结构转型、行业政策调整等影响,未来可能面临不良贷款上升压力;若监管调整存贷款基准利率或市场利率发生变化,均可能导致存贷款利率不同步变动,进而影响净利差水平,对银行的财务状况和经营业绩带来一定影响。

未来,银行该如何应对业绩波动的挑战?娄飞鹏建议,中小银行需要在进一步完善公司治理、结合区域经济特点和自身优势开展差异化经营以提高经营业绩、强化风险管理以提高经营稳定性等方面多做工作,不断增强自身经营质效。

谈及中小银行IPO的出路,星图金融研究院副院长薛洪言表示,考虑到主要银行均已上市,站在行业角度看,推动更多银行上市不再是现阶段行业重点所在。此外,受数字化转型影响,近些年银行业竞争加剧,强者恒强,一些中小银行面临潜在不良风险和经营困境,很难受到投资者追捧,也会增大上市的阻力。

“如果一家中小银行经营有特色、发展有前景,上市的大门还是开启的,但更多银行则是经营同质化,且发展前景不明,很难得到投资者的认可,可能已经失去了A股上市的机会。” 薛洪言说。

推荐阅读

IPO动态数据汇总(4.15~4.19)

据览富财经网统计,4月15日-4月19日,2家企业提交注册,2家企业顺利拿到批文,1家企业成功上市,8家企业终止审核。下周无首发上会企业。

严监管下的IPO“撤退潮”

在证监会严把上市入口关的背景下,上市门槛提高,IPO持续收紧。据统计,截至6月17日,年内超200家公司IPO终止审核,较去年同期增加86.29%。

IPO动态数据汇总(9.9~9.13)

据览富财经网统计,9月9日-9月13日,1家企业提交注册,1家企业顺利拿到批文,2家企业成功上市,1家企业终止审核。

今年,医疗人不必“死磕”IPO!

刚刚结束的清明假期,虽然只有短短三天,但医疗行业仍然“热闹”,先后共有4家医疗企业折戟IPO,领域涉及医美、肿瘤早筛、创新器械和IVD。

美的集团启动港股年内最大IPO

港股年内最大IPO来了!9月9日早间,美的集团(000333)披露公告称,公司H股香港公开发售于9月9日开始,预计于9月12日结束,并预计将于9月13日公布发行价格。

资产负债率高达95%!古茗IPO“很着急”

茶饮企业选择上市既是扩张的表现,也充满了风险挑战,尤其是对于以加盟模式为主力的品牌而言,食品安全问题始终是一根紧绷的弦。