资管新规正式落地,实探银行清退保本理财

银行的大额存单产品突然“吃香”了。

“早就没有保本型理财产品了。”

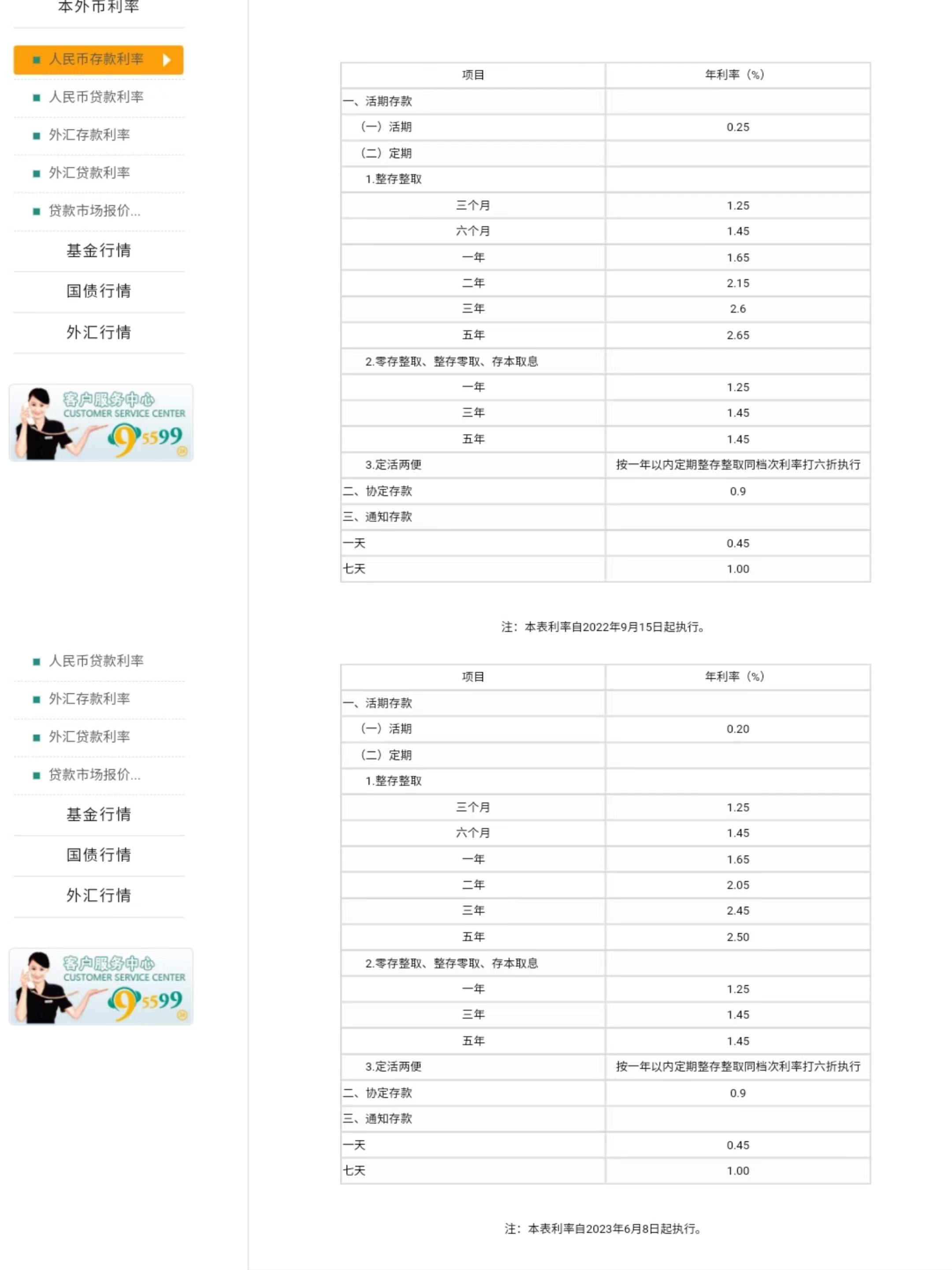

1月13日上午,一位大妈在南京银行(601009.SH)某支行咨询,她想购买一些保本型的理财产品,但理财经理告诉她,银行目前已经没有保本型理财产品了,并建议她可以购买大额定存。“你20万买个3年大额存单,利率也有3.55%。”

自2022年1月1日开始,《关于规范金融机构资产管理业务的指导意见》正式落地,其中,“明确资产管理业务不得承诺保本保收益,打破刚性兑付”。这意味着保本型理财产品已经不复存在,银行理财正式迎来真净值时代。

1月13日,通过对国有银行、城商行,以及农商行部分网点的实地探访,时代财经了解到,“保本型理财产品”已经停售,购买理财产品,投资者要自己衡量风险承受能力。

“说白了,你想获得高收益,就要去承担高风险。如果老百姓想要获得保本的投资收益,只能进行定期存款,或购买大额存单。”上述理财经理表示,资管新规是针对理财产品的,不是针对国债,更不会影响居民的存款。

打破“刚兑”

在中国老百姓的传统思想中,通过储蓄或者购买国债来获得利息是最安全的理财方式,但是随着改革开放,越来越多的投资方式、理财产品开始进入人们的生活。

不过,对于风险承受能力偏弱的部分老百姓来说,股票、外汇、期货以及权益类基金产品的风险都太高,因此他们更偏向于购买一些保本型的理财产品。

2013年以后,以余额宝为代表的的互联网理财开始兴起,一些老百姓开始将银行存款转移到余额宝中,去获取更高的收益。

“(余额宝)最高有上万亿的规模,大部分都是银行存款转移过去的,这对银行的冲击很大,所以银行才推出了保本保息的理财产品。”1月13日,某股份制银行的支行负责人告诉时代财经,为了能吸引更多的储户去购买理财产品,银行给出了刚性兑付的承诺。“银行本身信誉就好,再加上保本,一下子就吸引了很多储户来购买保本型理财产品。但这里面有个最大的风险,理财产品不是存款,一旦出现大面积亏损,银行又要给客户进行刚性兑付,这就很可能产生系统性风险,不利于银行业发展。”

银行业理财登记托管中心发布的《中国银行业理财市场报告(2017年)》显示,2017年末,保本理财产品的规模为7.37万亿元,占比为24.95%。与2016年相比,保本理财规模增加1.43万亿,占比提高4.51个百分点。

2017年,监管层指出“保本型理财产品不符合理财产品定义”。为了防范风险,2018年4月27日,中国人民银行、中国银保监会、中国证监会、国家外汇管理局四大部委联合发布《关于规范金融机构资产管理业务的指导意见》,俗称“资管新规”。

在经过三年多的调整后,资管新规于2022年1月1日正式落地,各类理财、债券、信托产品不得保本保息,也不得刚性兑付。

“过渡期这几年,早就清理了保本型理财产品。”1月13日,在工商银行(601398.SH)南京某支行营业厅,一位陈姓经理告诉时代财经,“资管新规”的目的就是要“打破刚兑,规范资金池,实行净值化管理”,以后的理财产品净值将充分反映市场风险,银行理财正式迎来真净值时代。“保守的投资者可能就难以接受,这部分客户可以选择大额存单之类的存款,利息收益也是不错的。”

去年底净值化率或达9成

“去年初就该到期了,后来因为疫情,央行又延长资管新规过渡期至去年底。”上述股份制银行支行负责人表示,央行在过渡期延长时给予了明确的政策配套和激励机制。“按季度监测整改进度,对提前完成的给予奖励;没有如期完成的机构会面临监管处罚。我们基本上完成了转换,现在全是净值化产品了。”

银行理财产品净值化转型的背后,不仅仅是为了防范系统性风险,也是为了监管标准的统一要求,消除套利空间。

时代财经注意到,在2021年底,各类银行几乎都调整了封闭式理财的估值方法,以适应资管新规的要求。

工商银行在2021年12月29日发布了“关于调整工银理财封闭式理财产品估值方法的公告”,工银理财有限责任公司运作管理的封闭式理财产品将于2022年1月1日起按照新金融工具准则要求将金融资产分类为三个基本的金融资产类别,并根据金融资产分类采用相应的估值、减值计量方法。

中信证券研究报告指出,2018年资管新规发布以后,银行理财在去刚兑、去资金池、去通道、去嵌套的同时,不断向净值化方向转型,截至目前已取得较大成效。根据银行业理财登记托管中心发布的2021年三季度理财市场数据分析,截至9月末,净值型产品规模占比达86.56%,较去年同期提高26.08个百分点。分机构来看,城商行整改进度领先,平均进度达94%,而国有行转型稍慢,净值化转型进度约80%。

“银行理财以后会越来越公募基金化。”上述南京银行某支行的理财经理表示,去年是资管新规过渡期最后一年,虽然保本型刚兑产品没有了,但是居民的财富管理需求仍然存在。“这就要看各家银行如何能够给老百姓提供更高质量的理财产品,如何给他们进行合理的资产配置。不同目标客户,要能够提供多元化产品来满足他们的理财需求,有些风险承受强的客户就是喜欢买净值型理财产品。”

数据显示,2020年末,净值型理财产品存续规模17.4万亿,占全部理财产品存续余额的67.28%。

华创证券研究报告指出,理财产品净值化转型可以基本代表产品向新监管要求整改的进度,2019年底理财产品净值化率提升16.02个百分点,2020年底理财产品净值化率提升23.99个百分点至67.29%,因此,2021年底净值化率将提升至90%以上。

大额存单突然吃香了

1月13日上午,时代财经实地探访工商银行、南京银行、紫金银行(601860.SH)等三家具有代表性的国有银行、城商行和农商行,该三家银行已经全部没有了保本型理财产品。

不过,时代财经在采访中了解到,越来越多的老百姓前来咨询定存或者大额存单。

在紫金银行南京某支行的营业大厅里,时代财经注意到,该行刚刚推出了两款定存产品,一款是“紫金专属个人定期”,起存金额是1万元,期限分别有1年、2年、3年和5年不等,并且对应不同的年化利率,最高可到3.85%;另一款是“个人大额存单”,20万元起存,期限分别有1个月、3个月、6个月、1年、2年、3年,“最高年化利率可达3.55%。”

一位银行工作人员坦言,“大额存单目前还有额度,20万存三年,利息有2.13万,还是不错的。”

南京银行某支行近期也推出了“个人大额存单产品”,期限是三年,发行规模为3.5亿。“认购起点金额为20万元,年利率也是3.55%。”

某股份制银行零售部相关负责人告诉时代财经,投资者对净值化理财产品的认可度决定了银行理财转型进度和转型效果。“从去年三季度披露的数据来看,投资者对新产品的接受程度超过预期,年底增速有望保持稳中有进。”

但他也坦言,还是有部分客户转向了存款类产品,“主要是大额存单,而且还比较抢手。类似我们银行,大额存单是需要提前预约的,否则没有额度卖给你,这类产品符合低风险的投资者,尤其是大爷大妈们或者是一些企事业单位。”

除此之外,时代财经还看到银行在兜售一些结构性存款产品,“31天、91天、182天不等,预期收益率从1.5%到3.8%不等”。

上述股份制银行零售部相关负责人表示,结构性存款实际上还是一种理财产品,“不是存款,就是把客户的钱一部分用于存款,另一部分投资金融产品,关键要看产品底层挂钩的是什么,这个和大额存单不一样,是有风险的,投资者要识别清楚。”

因此,对个人投资者而言,如何选择适合自己的投资方式?个人投资者还是要在进军高风险投资领域的同时,一定要掌握必备的金融知识,根据自身的风险承担能力,进行相应的投资。

今年是银行理财正式进入“净值元年”,理财产品转型成功,实际上只是资管新规的“入门关”,银行如何能够提高净值化产品的估值、客户接受度和满意度,才是致胜关键。

推荐阅读 相关文章

3年、5年期降15BP!多家大行存款挂牌利率今起下调 大额存单利率也降了 其他银行会跟进吗?

①本次降成本有利于维护银行合理盈利空间,增强银行内生资本补充能力; ②引导存款利率下行,有利于促进消费、投资,提升经济活跃度; ③大行调...

银行理财净值化产品迎来考验,投资者该如何应对?

12月以来,银行理财产品又出现了一轮赎回高峰,债券市场尤其是信用债市场仍在持续调整。大量债券型公募基金和银行理财产品的净值出现下跌,银行理财...

持续遭受赎回压力,银行理财“吆喝”摊余成本法

“摊余成本法产品来啦”“第一家率先成立发行产品”“消除持有净值波动风险”……12月15日,华夏理财固收纯债封闭式12号435天产品发售,在发...

个人养老金业务落地!养老理财1年募资千亿

个人养老金制度落地,养老理财迎历史发展机遇。目前来看,与普通理财产品相比,银行养老理财产品收益体现出更强的韧性。今年以来,权益市场和债市波动...

工商银行推出特定养老储蓄产品 利率最高可达4%

养老储蓄试点11月20日正式售卖。记者今日从工商银行处获悉,在广州、青岛、合肥、西安、成都5个城市发行特定养老储蓄产品,利率最高可达到4%。...

大额存单火爆!有银行一票难求,利率可能还会降

11月5日,时代财经通过走访北京地区多家银行网点了解到,尽管银行大额存单利率下调,但受欢迎程度仍旧不减,甚至有银行出现一票难求的情况。...

近10万亿规模现金管理类产品正在加速整改

2022上半年,在权益市场震荡下,理财产品破净数量不断增加,而作为风险相对较多的现金类理财产品,其规模在上半年也同样环比大幅下降。但9月以来...

第5家合资理财公司!法巴银行与农行设合资理财公司获批

又一家合资理财公司即将诞生。法巴银行发言人对外表示银保监会已初步批准该行与中国农业银行成立一家财富管理合资公司。对此,一位知情人士对记者确认...

养老理财扩容提速:9家理财公司合计发行48只产品

作为第二批养老理财试点机构之一的兴银理财即将发行首只养老理财产品。10月16日,北京商报记者获悉,获批试点后,兴银理财的首只养老理财产品“兴...

保本理财渐次离场 多家银行开始着手完善产品体系

在资管新规要求下,银行保本理财产品正加速退出,多家银行已将其清零。记者统计上市银行半年报数据发现,截至6月末,兴业银行、杭州银行已明确表示将...

保本理财产品悄然不见 代销保险、基金被力荐背后?

不仅未见“五一”“劳动节”专属理财,曾经承诺收益的保本理财产品也早已不见了踪影,取而代之的是琳琅满目的代销理财子公司净值型产品。...

银行理财中考成绩单出炉:保本型产品同比降逾90%

从理财产品类型结构来看,固定收益类理财产品存续规模仍占据主导地位,权益类理财产品存续余额亦有所增长,混合类理财产品存续余额则有所下降。...

大额存单收益持续缩水 利率趋同小银行揽储或承压

作为一项安全稳定、收益较高的银行存款类产品,此前大额存单尤其是3年期产品一直备受投资者青睐。但自6月存款利率自律上限优化落地以来,长期大额存...

多家银行大额存单额度告急 存款利率还要降?

记者从多个银行了解到,当前大额存单额度普遍告急。部分银行的大额存单虽有额度,但不多,客户是否能够买上,要“碰运气”、“拼手气”。不仅如此,银...

大额存单火爆!有银行一票难求,业内人士:利率可能还会降

11月5日,时代财经通过走访北京地区多家银行网点了解到,尽管银行大额存单利率下调,但受欢迎程度仍旧不减,甚至有银行出现一票难求的情况。...