美联储“玩崩”债市!八年前缩减恐慌会否重演?

财联社(上海,编辑潇湘)讯,美联储似乎又一次“祸从口出”了!

近期美债收益率飙升,10年期收益率位于2020年初以来的最高水平附近。就在全球市场的投资者满含期待,希望美联储主席鲍威尔能扮演“救火队员”遏制债市跌势之际,隔夜他不温不火而又缺乏实质举动的表态,却令市场倍感失望。

鲍威尔当地时间周四在接受媒体采访时指出,债市近期波动引起他注意,预计复工可能推升通胀,但那是暂时的回升。鲍威尔强调说,美联储关注重点不是债券收益率,而是更广泛的金融状况。

“金融状况高度宽松,考虑到经济需要达到的复苏程度,这种状况是适宜的,”鲍威尔说道。“如果金融状况确实发生重大变化,委员会就将准备好动用促进目标实现所必需的工具。”他不愿透露这可能意味着什么,包括美联储是否会再次使用卖短买长的扭转操作来压低长期债券收益率。

此番言论一出,立即在市场上掀起了轩然大波。10年美债利率突破关键关口1.5%,盘中更是触及1.57%的本周以来高位。债券的剧烈波动迅速跨资产蔓延到其他资产,导致美股市场特别是成长股大跌,纳斯达克大跌2.1%,道琼斯和标普500指数分别下跌1.11%和1.34%。美元则携收益率攀升之势强势走高,黄金大跌。

分析人士指出,鲍威尔周四既没有暗示要进行“扭转操作”,也拒绝谈到回购问题,甚至都没有提及银行补充杠杆率SLR松绑规则是否延长。在这些市场预期落空后,美国市场上演了一场全面的混乱。

对于鲍威尔的最新表态,彭博社的一则评论最为一针见血:“鲍威尔等于是在告诉市场——债券,你们可以随便卖。”

鲍威尔在重蹈当年伯南克“缩减恐慌”覆辙?

同样由债市崩盘引发各类资产一连串暴跌,美联储“掌门人”又同样的祸从口出——隔夜的市场表现,显然很容易令人联想到八年前的一幕:2013年美联储在前主席伯南克执掌期间所经历的那场“缩减恐慌”(Taper Tantrum)!

当时美联储正处于将要缩减QE3的节骨眼。QE3自2012年9月开始,彼时美联储的口吻为将持续资产购买直至“就业市场改善”;2013年2月,由于非农就业数据亮眼,市场开始担忧QE规模削减。

到了2013年5月,美联储主席伯南克称,若就业数据持续改善,将调整QE规模,“缩减恐慌”正式进入高潮。

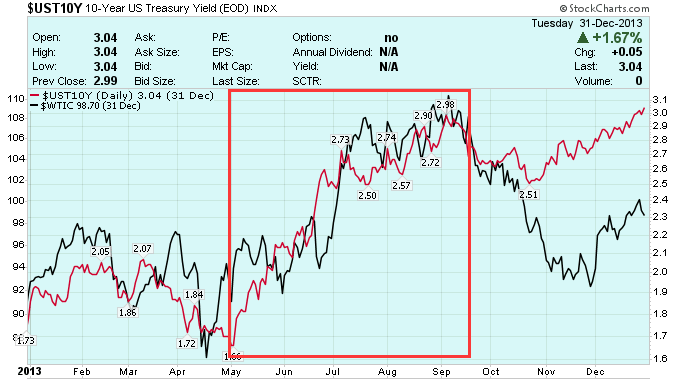

美债长端利率随即迅速上行,5月-9月短短几个月期间,10年期美债利率从1.66%上升至2.98%,大涨近140基点。

时年9月,美债长端利率阶段性触顶;而到了2013年12月,美联储在年末FOMC会议上正式削减QE3规模,彼时所引述的原因为“新增非农就业连续两个月超过20万人”。

眼下的市场处境可能更糟

回到当前,自从年初以来,10年期美债收益率的涨幅,也已经超过了60基点,而若从去年8月的阶段性底部算起,涨幅更是超过了100基点。在隔夜鲍威尔的最新讲话出炉后,不少华尔街知名投行更是预计,接下来美债收益率可能还将有更大的上行空间。

高盛周四发布的最新预测就显示,由于经济表现良好,美国10年期国债收益率或将在2021年底达到1.9%。美国10年期国债收益率最近一次达到1.9%还是2020年1月,当时美国还尚未受到新冠肺炎的冲击。

事实上,从某种程度而言,眼下的局面要比2013年时更糟。

哥伦比亚Threadneedle Investments利率和外汇高级分析师艾德•侯赛尼(Ed Al-Hussainy)日前在接受采访时就曾表示:“缩减恐慌发生时,美联储正准备缩减量化宽松。但现在,我们根本还没有开始对话。”

周四在被问及加息话题时,鲍威尔回答说,这完全取决于经济状况。他暗示距离加息还有漫长的道路。

显然,在美联储对加息问题三缄其口之际,债券收益率便已经暴涨,若接下来经济数据的强势表现进一步增添加息预期,美联储面临更多加息压力之时,你能想象债市的表现又将陷入怎样的境地呢?

2013年能给我们哪些启示?

无论如何,在眼下这个节骨眼,投资者显然都有必要回顾过往美债收益率飙升之际,金融市场各大类资产的表现,尤其是2013年“缩减恐慌”爆发之时。

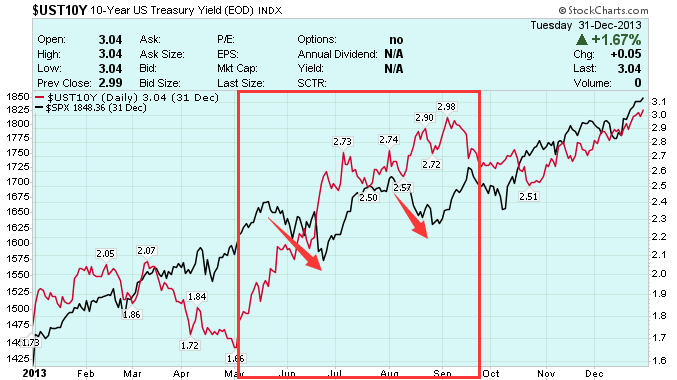

我们不妨先来回顾一下美股在2013年“缩减恐慌”期间与美债收益率的走势对比(下图红线美债收益率、黑线标普500指数)。

可以看到,尽管美股在长达数月的“缩减恐慌”期间依然整体保持上行态势,但在5月-6月间的一波回调态势依然颇为明显,跌幅接近8%。

其实在当时,全球股市中跌幅最为迅猛的还远非美股。新兴市场受到的冲击才最为剧烈。新兴市场经历一轮显著“杀估值”,亚股跌势明显,例如恒生综指下跌12%,韩国KOSPI指数下跌11%,台湾TWSE指数下跌9%;2013年6月港股估值阶段性触底。

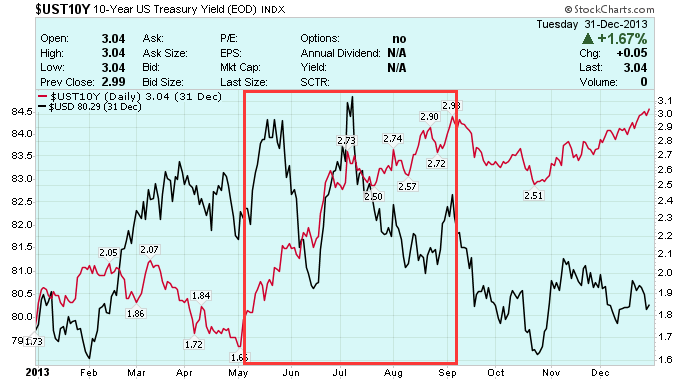

在外汇市场上,美债收益率上涨带来的利差优势,也给美元指数带来了福音。在2013年“缩减恐慌”最初的两个月时间里,美元指数触及了当年的最高水平(下图红线美债收益率、黑线美元指数)。这与眼下美元的走势也有异曲同工之处。隔夜美元指数盘中一度高见91.66,为去年12月1日以来最高。

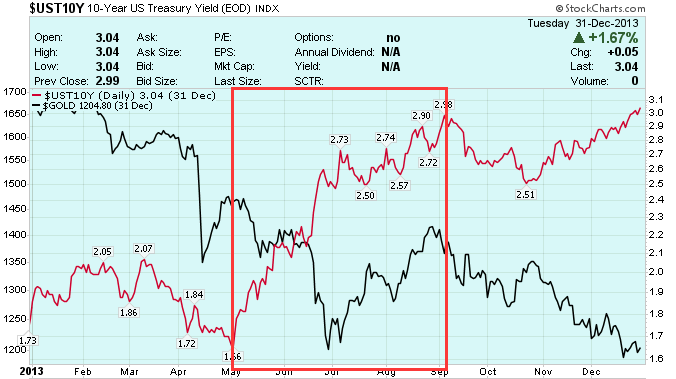

美元表现强势的同时,以美元计价的黄金价格则自然在那段时间表现低迷(下图红线美债收益率、黑线美现货黄金)。就当前而言,似乎也同样如此,尽管通胀走高往往伴随着利率升高,但问题在于利率的大幅走高,将损及无息资产黄金的回报。

在油价方面,受益于通胀预期,今年以来油价始终表现强势。而在2013年“缩减恐慌”期间,美国WTI原油也几乎与美债收益率同步走高,两个阶段的走势可以得到相互印证(下图红线美债收益率、黑线WTI原油)。

未来债券收益率上行速度或是关键

展望未来,既然主要资产价格的大幅波动的源头依然是债券利率上行,那么债券收益率上行的速度或许便是关键。

中金团队在近期的报告中指出,除了绝对水平外,利率的变化速度也至关重要,其本质上反映了债券资产的波动。过快上行的利率意味着债券市场经历剧烈的波动,而这一波动又会跨资产的“传染”到其他资产。

对于股市而言,美债利率骤升引发的波动率走高和股市波动,从形态上非常类似2018年2月初因非农数据大超预期后10年美债快速突破2.8%后的情形,当时债券利率的波动率高达2.5倍标准差。

目前既然已经突破关键关口并引发波动,那么接下来需要关注是否会触发一些程序化交易或杠杆交易的连锁反应进而延长并放大波动,但是中期维度的市场走势还是取决于基本面,如果基本面的向好趋势依然确立,那么市场还是可以摆脱因利率扰动带来波动,直到基本面趋势也开始逆转。

推荐阅读 相关文章

XBB毒株“登顶”美国经济再添不确定

新年伊始,一种代号为XBB.1.5的奥密克戎亚型毒株在美国强势崛起,短短一周内感染比例从20%骤增至40%以上,取代了BQ.1和BQ.1.1...

不要和美联储作对!大摩警告:市场低估了其与通胀对抗的决心

摩根士丹利(Morgan Stanley)首席固定收益策略师Jim Caron周三表示,对于美联储官员愿意在多大程度上遏制40年以来最高的通...

全球负收益率时代落幕?高盛:日央行下一步可能取消负利率

周三(12月21日)亚洲时段,随着日本两年期国债收益率自2015年以来首次升至零上方,很可能宣告着一个全球负收益率债券的特殊时代即将落幕。...

日本央行“年末炸弹”余波未了?法兴银行:日元料继续飙升

法国兴业银行(Societe Generale SA)表示,日本央行(Bank of Japan)突然的政策调整加大了该国的国际投资者对冲其...

日本国债空头神清气爽 押注明年三月收益率将放宽至0.75%

周二,日本央行突然宣告修改收益率曲线控制计划(YCC),将收益率区间扩大至±0.5%左右,即将10年期日债收益率上限从0.25%提高至0.5...

新版英镑纸币要来了!预计在2024年开始流通

当地时间周二,英国央行公布了带有国王查尔斯三世头像的新版英镑纸币设计图案,面值包括5镑、10镑、20镑和50镑。这些纸币预计在2024年年中...

美联储利率决议:加息幅度降至50基点 点阵图路径明显拔高

北京时间周四凌晨3点,美联储联邦公开市场委员会发布最新的利率决议。与市场预期一致,继此前连续四次加息75个基点后,本次会议FOMC将加息幅度...

鲍威尔重申鹰派立场:加息还有一段路要走 下次加息幅度未定

美东时间周三,美联储放慢了快速加息的步伐,如期加息50个基点,并表示可能进一步加息。美联储主席鲍威尔随后召开了货币政策新闻发布会,他表示,我...

“新债王”冈拉克:美经济衰退风险已达75% 联储应立即停止加息

继此前连续四次加息75个基点后,美联储在最新会议中再度加息50个基点。但双线资本CEO、“新债王”杰弗里-冈拉克(Jeffrey Gundl...

高通胀时代即将结束?贝莱德:美联储明年恐难完成2%目标

贝莱德(BlackRock Inc.)的策略师们表示,已经开始押注通胀大幅放缓的交易员可能会失望。尽管他们承认,价格压力的消退速度快于预期,...

不要和美联储作对!大摩警告:市场低估了其与通胀对抗的决心

摩根士丹利(Morgan Stanley)首席固定收益策略师Jim Caron周三表示,对于美联储官员愿意在多大程度上遏制40年以来最高的通...