博亚精工费用率偏高 收购连连失败 现金流回收能力差

时代商学院研究员雷映

1999年,20万元启动资金,7个人的团队,是襄阳博亚精工装备股份有限公司(以下简称“博亚精工”)的前身博亚有限在创立之初的全部身家。经过20年的发展,博亚精工不断自我升级,以进口替代作为突破契机,在板带成形加工精密装备及关键零部件和特种装备配套零部件的研发生产和销售领域内,已经形成了两大产品线、数千种型号规格的精密制造体系。

2020年7月10日,博亚精工的创业板IPO申请获深交所受理。根据深交所官网披露,2020年8月7日,博亚精工的IPO申请进入问询阶段。

时代商学院查阅该公司招股书后发现,博亚精工管理费用率、销售费用率等费用项的开销水平均长期明显高于行业平均水平,且该公司报告期内2017年收购湖北书豪和2018年收购荆州鼎瑞均出现全额计提商誉减值,存在一定的管理风险。此外,该公司存货和应收账款合计占流动资产的比例偏高,同时流动比率、速动比率、应收账款周转率均低于行业平均水平,经营活动产生的现金流量净额均低于当期归母净利润,现金回收差,存在资金链风险。

博亚精工IPO基本信息如图表1所示。

一、成立之初仅20万元货币出资

博亚精工成立于1999年11月,注册资本50万元,其中岑远奇以货币资金10万元和实物资产20万元入股,岑红以实物资产10万元入股,余节以货币资产5万元入股,王朝襄以货币资金2.5万元入股,潘全胜以货币资金2.5万元入股,即博亚精工成立之初仅有20万元货币资产,注册资本中有30万元非货币资产是岑红、岑远奇兄妹两人共同购买并协商登记在岑红名下的房产。

但是该房产出资时未按《公司法》规定程序进行评估且未及时过户。根据当时有效的《公司法》规定:“对作为出资的实物、工业产权、非专利技术或者土地使用权,必须进行评估作价,核实财产,不得高估或者低估作价。”岑远奇、岑红以实物资产出资并未履行《公司法》规定的评估程序。同时,上述实物出资的房产一直没有办理过户手续,直到2002年10月份才过户至博亚精工名下,延迟了三年左右的时间,才完成该公司初始设立时出资过户的手续。

目前该公司实际控制人岑红、李文喜夫妇两人持有博亚精工38.45%的股份,并于2002年取得襄樊高新技术产业开发区规划建设环保局出具的证明,证明延迟权属转移手续非股东主观故意拖延,也于2012年取得襄阳市工商行政管理局出具的证明,对公司设立时实物出资未经评估不予处罚。至此,该公司设立时的房产出资带来的未评估、未过户问题全部得以许可。但实际运营中,该公司创业之初创始人以实物出资且不作过户,实有出资不实的嫌疑。

二、费用率长期高于行业平均水平,收购整合两次失利

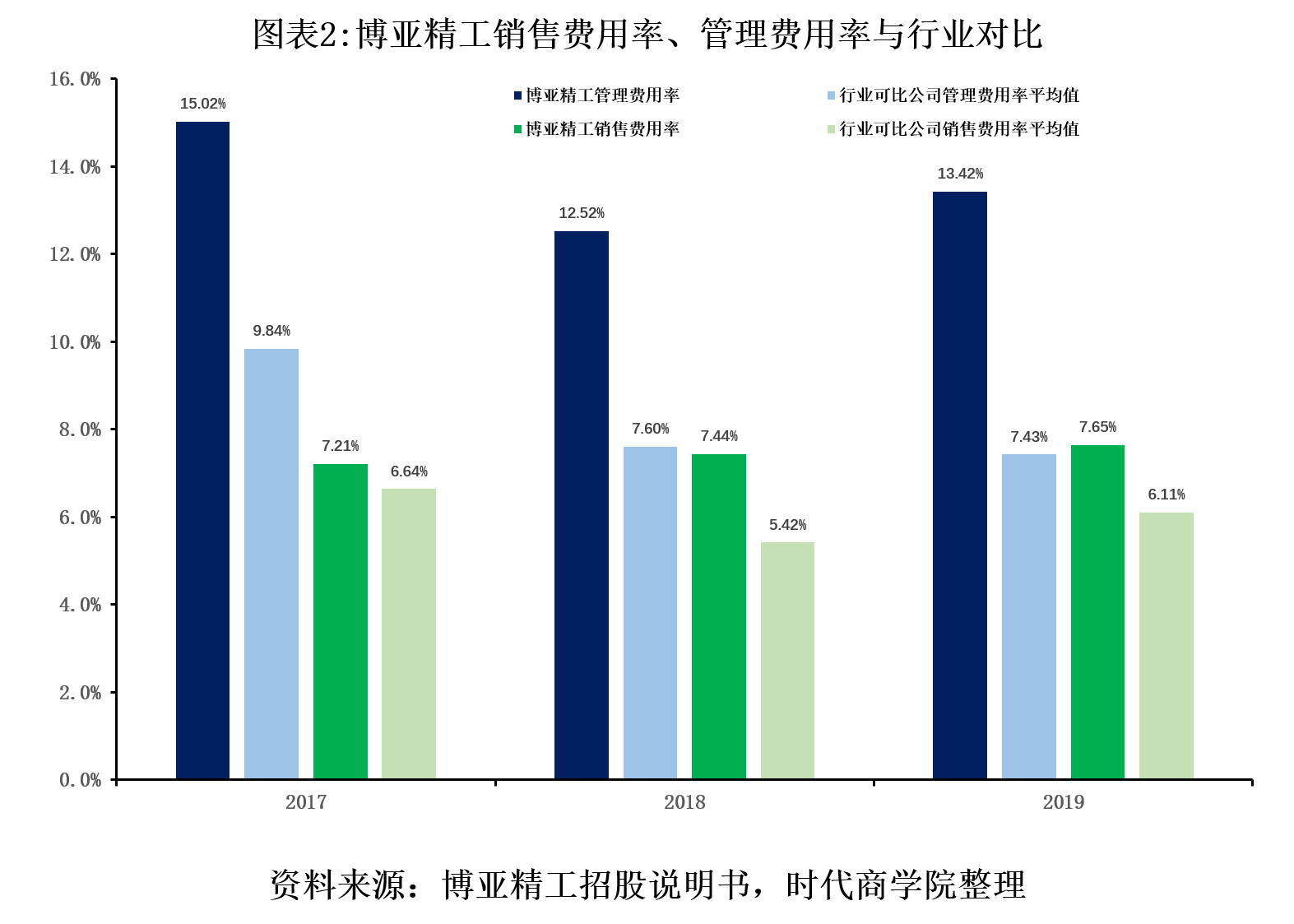

招股书显示,2017—2019年博亚精工销售费用率分别为7.21%、7.44%、7.65%,对应的行业可比公司销售费用率平均值分别为6.64%、5.42%、6.11%,不同于行业销售费用率震荡下降的趋势,该公司销售费用率逐年抬升,且长期高于行业平均水平,该公司解释主要是可比公司中北摩高科销售费用较低,因而拉低了可比上市公司平均值。

2017—2019年,博亚精工管理费用率分别为15.02%、12.52%、13.42%,而对应的行业可比公司管理费用率平均值分别为9.84%、7.6%、7.43%,管理费用率比可比上市公司平均值高5个百分点,该公司解释主要原因是公司营业收入规模低于同行业可比上市公司,而公司整体人数较多,管理费用的发生较为刚性;另外,公司除襄阳本部外,在武汉、长沙、西安、荆州等地均设有子公司、分公司及办事处,人员相对分散增加了一定的管理成本,故管理费用比率高于同行业可比上市公司。

然而,除了费用率偏高,该公司管理层还在报告期内出现收购整合连连失败的情况。2018年5月博亚精工收购荆州鼎瑞80%股权,合并对价与应享有可辨认净资产公允价值份额间的差额378.51万元确认为商誉。2018年度荆州鼎瑞出现亏损,评估在收益法下包含商誉的资产组预计未来现金流量现值为1397.32万元,低于包含商誉的资产组组合账面价值1875.59万元,资产组减值478.27万元,其中公司应承担80%部分减值金额为382.62万元,因此全额计提了商誉减值。

2017年7月公司收购湖北书豪80%股权确认商誉13.49万元,后由于湖北书豪经营未达预期于2018年全额计提商誉减值。公司已于2019年11月注销子公司湖北书豪。

上述两笔收购均出现经营不及预期导致全额计提商誉损失,甚至注销所收购子公司。综合来说,收购需要严密的尽职调查,深度的战略思考,以及管理层对收购后标的整合经营能力,但从该公司因管理人员较多导致管理费用率相对行业平均水平明显拉高的状态出发,该公司在经营管理上存在冗员和效率低下的风险。

三、存货和应收账款占比偏高,现金回收困难

时代商学院发现,2017—2019年,博亚精工应收账款净额分别为7522万元、9502万元、1.22亿元,占当期末流动资产比重分别为25.35%、27.96%、29.06%,存货账面价值分别为6198万元、6296万元、8870万元,存货占当期末流动资产比重分别为20.89%、18.53%、21.08%。2017—2019年,该公司应收账款、存货合计占当期末流动资产的比重分别高达46.24%、46.49%、50.14%,相当于近一半的运营资金被应收账款和存货占用。

与行业可比公司对比,博亚精工的应收账款周转率、流动比率、速动比率均低于行业平均水平,且报告期该公司经营活动产生的现金流量净额均低于当期归母净利润规模,现金流状况有持续变差的风险。

推荐阅读 相关文章

合成生物明星公司主动终止IPO 弘晖基金、淡马锡是股东

据上交所官网,因弈柯莱生物科技(上海)股份有限公司(简称“弈柯莱”)撤回发行上市申请和保荐人撤销保荐,上交所终止其发行上市审核。...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

美妆电商代运营难讲商业故事:拉拉米冲刺IPO,头部品牌依赖症严重

代理“雅漾”“娜丽丝”的美妆代运营商,也加入冲击上市的队列。近日,美妆代运营商广州拉拉米信息科技股份有限公司(简称“拉拉米”)披露招股书,拟...

萤石网络即将登陆科创板,海康威视“长子”的成长性如何?

“中签率0.0503%”,萤石网络在12月20日公布网上发行中签结果。此举意味着,距公司登陆科创板仅一步之遥。2021年1月,海康威视公告拟...

4家公司IPO齐终止 创12月以来单日新高

12月29日晚间,杭州国芯科技股份有限公司、苏州好博医疗器械股份有限公司等4家公司IPO状态变更为终止,这一撤单数量达到了12月以来的单日新...