萤石网络即将登陆科创板,海康威视“长子”的成长性如何?

“中签率0.0503%”,萤石网络在12月20日公布网上发行中签结果。此举意味着,距公司登陆科创板仅一步之遥。2021年1月,海康威视公告拟分拆萤石网络上市,如今将满两年。作为海康威视控股子公司,萤石网络与海康威视在供应商、客户高度重合,还有同业竞争风险。

作为智能家居服务商及物联网云平台提供商,萤石网络的智能摄像机产品营收占比过高,公司抗风险能力较差。与此同时,智能家居领域竞争激烈;公司需要不断完善产品矩阵,提升平台的扩展能力。

产品较为单一,业绩增长遇阻

近期,海康威视颇为“忙碌”,拟分拆子公司海康机器人至深交所创业板上市。与此同时,海康威视此前拟分拆上市的子公司萤石网络已完成申购,即将登陆科创板。招股书显示,截至2022年11月11日,海康威视持有萤石网络60%的股份,为直接控股股东。

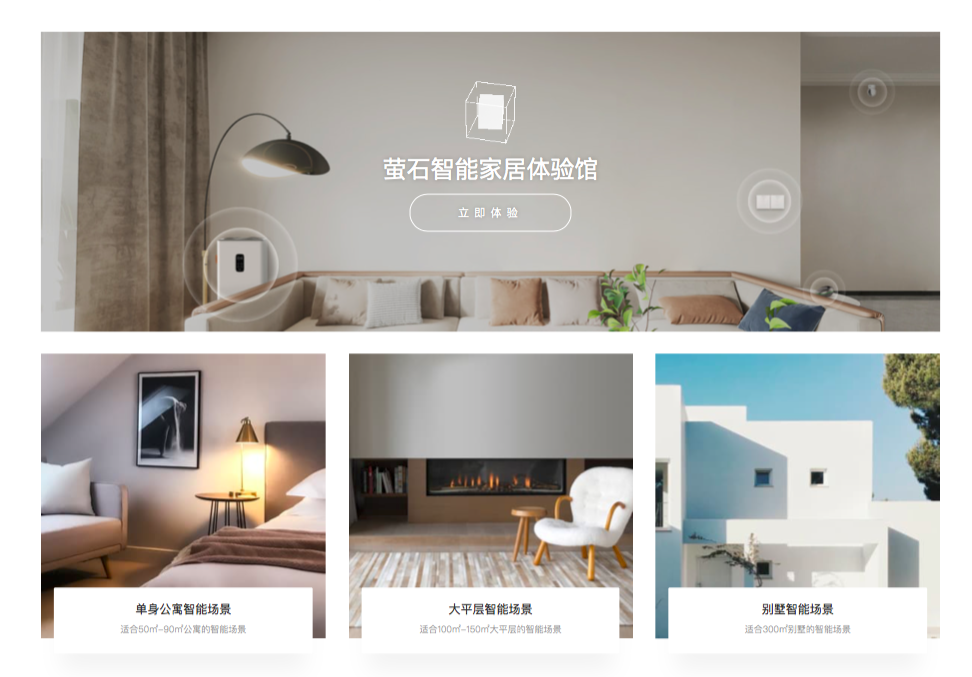

萤石网络公司页面。公司官网截图

2013年,海康威视成立安全智能生活品牌“萤石”,成为公司前身,并首次推出智能家居摄像机产品;2015年,萤石网络设立,推进智能家居和云平台相关业务发展;2020年,公司推出IoT开放平台,形成“智能家居+物联网云平台”双主业的商业模式。

目前,萤石网络打造了智能家居摄像机、智能入户、智能控制和智能服务机器人等四大产品,并发展了智能净水、智能新风、智能手环、智能宠物喂食器等生态产品。公司2019年-2021年营收为23.64亿元、30.79亿元及42.38亿元,对应净利润分别为2.11亿元、3.26亿元及4.51亿元。

虽然,萤石网络解释,公司主营业务收入主要来自于智能家居产品,收入占比在85%左右,公司云平台服务业务保持稳定,占比超过10%。但智能家居产品中智能摄像机营收占比居高不下,该业务2019年-2021年分别占总营收62.71%、65.81%、69.99%。

“萤石网络虽然定位是一个智能家居品牌,但其最核心的产品还是智能摄像机,产品结构单一,与之对应的抗风险能力也比较差。”家电产业分析师梁振鹏认为。

2022年以来,萤石网络业绩也大幅波动,公司2022年前三季度营收31.37亿元,同比增长1.92%;归属于母公司所有者的净利润2.19亿元,同比下滑27.97%;公司出现增收不增利的窘境。

“萤石网络今年前三季度利润下滑与行业大环境有关,公司智能摄像机营收占比过高,收入结构并不均衡,公司需要优化产品结构,在C端和B端两个市场同时发力。”产业观察家丁少将表示。

中信建投家电分析师马王杰认为,公司收入和毛利以智能摄像机为主,云平台服务收入占13%左右,毛利贡献接近30%。随着功能强化+接入数量增加+使用黏性提高,云平台服务收入和毛利贡献比例有望进一步提升。

萤石网络预计2022年可实现营业收入区间为40.26亿元至46.62亿元,同比下降5.00%至同比增长10.00%;归属于母公司股东的净利润区间为2.70亿元至3.70亿元,同比下降40.00%至18.00%

供应商与客户与海康威视重合度高,数据安全需重视

作为脱胎于海康威视的企业,萤石网络在供应商与客户有一定重合。招股书显示,公司2019年-2021年,及2022年上半年,与海康威视存在重合客户的销售金额占当期营业收入的比例分别为40.23%、41.64%、45.91%和39.45%。

萤石网络解释,近年来,公司与海康威视重合客户的数量在显著下降。从最终用户的重合情况看,海康威视销售的视频监控系统等硬件产品中,约85%不接入萤石物联云平台,为政府、企业客户。公司的智能家居产品基于消费者用户的需求,最终用户存在重合的可能性很低。

萤石网络虽自2019年底建立自主采购及生产体系,但供应商与海康威视重合颇多。2020年、2021年和2022年上半年,公司向与海康威视重合的供应商采购金额占当期采购总额的比例为81.88%、84.14%和76.20%。

此外,海康威视中小企业事业群的行业专用视频设备在商住两用、小型店铺、家庭农场等智慧生活场景中存在与公司的智能家居摄像机产品实现相同或相似用途的可能性,存在同业竞争风险。

2021年12月,公司间接控股股东中电海康持有鸿雁电器52.77%股权。鸿雁电器主要从事电工电器业务,并以此为基础拓展了以智能面板为核心的智能家居业务,其现有的智能家居业务与公司的部分业务领域相似,存在同业竞争风险。

虽然,萤石网络强调海康威视、中电海康已就前述事项出具了专项承诺,加强对竞争业务的监督协调。不过,如果上述同业竞争风险不能妥善解决,将对公司业务发展构成一定程度的不利影响。与控股股东存在关联交易与同业竞争风险,萤石网络成长性与独立性也受到关注。

“目前来看,公司独立上市的成长性比较差,萤石网络想提升业绩应当适时启动与自身相关的多元化发展,开辟拓展更多智能家居产品。”梁振鹏认为。

而且该领域的数据安全备受关注,梁振鹏提到,“萤石网络当前还有大业务风险,其核心产品智能摄像机在个人隐私保护、安全性、服务方面仍有改进空间,隐私泄漏、数据安全事件层出不穷,萤石网络也需要不断改进优化。”

智能家居竞争激烈,多元化不易

智能家居大势所趋,根据Statista分析及预测,2020年全球智能家居市场规模达到276亿美元,未来几年将延续15%左右的年复合增长率,到2024年智能家居设备消费者支出将达到471亿美元。

萤石网络智能摄像头。公司官网截图

在各类智能家居设备中,家居安防、控制与连接、智能家电等是占据较高市场份额的品类。不过,智能摄像机市场,国内还有小米、乐橙、三六零、创米、乔安等玩家。智能门锁市场,德施曼、Schlage、小米等都不容小觑。放眼智能家电市场,撬动难度更大。

如何看待智能家居行业的发展趋势?萤石网络董事长兼总经理蒋海青在路演时回复称,智能家居行业有望从单品的竞争发展至平台和生态体系的竞争,行业的市场集中度将进一步提升,并将重点竞争物联网云平台的主导权和运营权。

获得平台的主导权和运营权并不容易,梁振鹏认为,萤石网络与华为、小米等企业竞争并没有优势。智能家居是人与设备、设备与设备之间交互,需要智能家居企业拥有丰富齐全的产品线,较为庞大的智能家居操作系统或平台;除了接入自身产品外,还需要链入其他品牌的产品,这就要求智能家居平台具有市场优势与资源。

“萤石网络所处的智能家居、物联网赛道具有成长前景,如今包括华为、小米、海尔等企业都在加码这个赛道,所以未来的竞争会越来越激烈,挑战也会越来越大。不过,萤石网络也需要差异化发展,避免同质化竞争。”丁少将表示。

智能服务机器人是萤石网络一大业务发展方向,其中清洁电器是一大品类。近日,新京报贝壳财经记者搜索萤石网络在电商平台的旗舰店,扫地机器人、洗地机等产品较为单一。与此同时,清洁电器赛道竞争激烈,科沃斯、石头科技等企业今年以来也承压。

有清洁电器企业玩家向记者表示,萤石网络虽然有扫地机器人、洗地机等产品,但并不是公司主营业务。目前,公司扫地机器人、洗地机等产品较为单一,并不丰富。目前,清洁电器品牌竞争比较激烈,萤石网络清洁电器产品优势有限。

“根据业务的相似性,选取科沃斯、石头科技以及极米科技等智能家居厂商为萤石网络的可比上市公司。相较而言,公司的营收规模及毛利率水平皆处于同业的中下位区间。”华金证券分析师认为。

新京报贝壳财经记者陈维城

推荐阅读 相关文章

环球市场:背靠华尔街巨头的新交易所上线 比特币重新站上2.8万美元

①拜登之子的刑事案件被轻松解决,引发特朗普公开抨击; ②美国国会两党共同提议设立国家AI委员会; ③全球围观中东国资“买买买”,24小时...

“ChatGPT+”生态渐近?OpenAI或将推出AI模型商店

①这一商店,让开发者可以上架他们基于OpenAI技术搭建的产品; ②企业AI平台公司Aquant、在线教育服务商可汗学院都有兴趣加入这个商...

苹果股价3万亿美元,瑞银则下调评级:iPhone销量将走下坡路

①在周二的报告中,瑞银分析师David Vogt及其团队将苹果股票评级从“买入”下调至“中性”; ②Vogt认为,iPhone需求将出现疲...

望尘科技敲开上市大门:产品阵营单薄、仅靠三款游戏盈利,《足球大师》运营接近尾声

2022年底,手机游戏开发商、发行商及运营商望尘科技通过港交所主板上市聆讯。这是望尘科技第三次冲击上市,此前其曾于2021年6月及2022年...

国美电器收到破产清算呈请,国美零售称债权债务尚未确认

国美零售日前发布公告称,其附属公司国美电器近日收到法院破产清算申请,申请人主张追讨货款470.6万元,但这些债权债务并未有生效法律文书予以确...

合成生物明星公司主动终止IPO 弘晖基金、淡马锡是股东

据上交所官网,因弈柯莱生物科技(上海)股份有限公司(简称“弈柯莱”)撤回发行上市申请和保荐人撤销保荐,上交所终止其发行上市审核。...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

美妆电商代运营难讲商业故事:拉拉米冲刺IPO,头部品牌依赖症严重

代理“雅漾”“娜丽丝”的美妆代运营商,也加入冲击上市的队列。近日,美妆代运营商广州拉拉米信息科技股份有限公司(简称“拉拉米”)披露招股书,拟...

4家公司IPO齐终止 创12月以来单日新高

12月29日晚间,杭州国芯科技股份有限公司、苏州好博医疗器械股份有限公司等4家公司IPO状态变更为终止,这一撤单数量达到了12月以来的单日新...