一直亏亏亏!这种东西你还敢买吗?

“再也不买基金了,比韭菜还绿”。最近,消费君身边有不少基民在诉苦:早知道就及时止损了,这两三年一直在亏亏亏,本以为是“低位接盘”,但没想到每天总是有“新低”,真是让人崩溃!

即便是一些头部基金公司、明星基金经理加持的产品,也难逃亏损的命运。此时此刻,你还敢买基金吗?

有的两年亏损超千万

一边是新发基金显著回暖,另一边基金却不怎么赚钱。

Wind数据显示,截至今年5月,年内新成立基金达到416只,发行份额为3855.43亿份,2023年同期上述数据分别为388只,3343.89亿份,新发基金整体情况显著好于去年。

然而,基金的业绩却让人怨声载道。“真的是亏麻了”“亏了基民富了自己”……类似的声音充斥于投资市场。“基金亏到怀疑人生,我最近割肉离场了,现在属于眼不见为净。”有投资者告诉消费君,他再也不投资基金了,现在转为银行理财。“虽然利率低,但最起码不亏钱!”

基民的吐槽也不是凭空而起。以富国基金为例,2023 年,富国基金旗下基金产品合计亏损247亿元,2022年亏损更是高达785亿元。按此统计,最近两年,富国基金旗下产品的亏损加起来有1032亿元。

具体到产品而言,天天基金显示,富国基金近一年有超过40只基金亏损超过20%。其中,股票型、偏股型基金跌幅最惨,富国中证大数据产业ETF发起式连接基金近一年跌幅已经接近40%!

富国基金是国内首批十家基金管理公司之一,截至2024年3月31日,富国基金在管规模9245.7亿元,非货币型基金规模为5798.55亿元,在管基金数量为336只,排名第八。

而在基金亏损的情况下,其管理费却一分没少。Wind 数据显示,2023 年富国基金收取管理费54.7亿元。而此前的一年,富国基金收取管理费61.7亿元。

业绩的亏损与高额管理费之间形成了鲜明对比。今年来看,富国基金不断引进新的基金经理,包括白冰洋、谢家乐、范妍等权益类“大将”,改善业绩之心非常急迫。但是,这一招能否奏效就很难说了。毕竟,基金能否赚钱的大逻辑还是在于行情好坏。

明星基金经理“失灵”

上周,广发基金又发了一只新基金,名为“广发上证科创板100增强指数基金”,为股票型、指数型基金,基金托管人为中信建投证券,基金的最低募集份额总额为2亿份,基金募集金额不少于2亿元人民币。

广发基金管理有限公司是由广发证券股份有限公司等机构发起、经中国证监会批准设立的专业基金管理公司,总部设在广州,截至2023年12月31日,该公司管理资产规模超1.5万亿元。

新基金的发行也让不少投资者将目光投向广发基金的业绩表现,下手更为谨慎。

实际上,随着近几年市场走弱,广发基金的业绩也已经连续两年下滑。数据显示,广发基金在2022年和2023年营收与净利润双双下滑,其中净利润分别为21.34亿元和19.50亿元,分别同比下滑18.17%和8.93%。

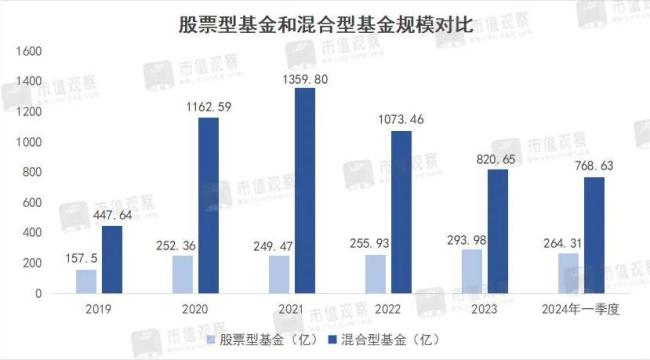

很明显的是,广发基金的主动权益基金规模已出现较大幅度缩水,混合基金在2023年末跌破2000亿元。近一年来,广发基金旗下共有18只主动权益基金亏损超过20%,其中多数属于百亿基金经理管理的产品,包括郑澄然、刘格菘、唐晓斌、林英睿等知名基金经理。

消费君看到,管理规模超过100亿元的基金经理就有郑澄然、刘格菘、唐晓斌和林英睿,截至2024年一季末,上述基金经理管理规模分别为181.07亿元、356.77亿元、154.90亿元和107.32亿元。

其中,郑澄然近1年来管理的5只产品亏损都超过20%。具体来看,广发高端制造股票亏损超过30%,也是广发基金现任基金经理中业绩排在末尾的一位。其次为刘格菘,共有3只产品亏损超过20%,其中广发创新升级混合亏损29.91%。

可见,即便是百亿基金经理、明星基金经理“坐镇”,该亏损还是亏损,业绩整体表现并不能让人满意。

基金经理变更频繁

在费率、薪酬等改革下,基金经理变动也在加速,尤其是在中小基金公司中。今年以来共有1282只基金发生基金经理变更,有时候仅仅一天便有40只基金发布基金经理变更公告。

比如,招商基金6月15日公告,招商行业精选、招商研究优选、招商科技动力3个月滚动持有、招商产业精选、招商景气精选的基金经理变更。

基金经理频繁变动的原因多样,包括基金经理离职、基金经理减负、业绩大幅波动、公司战略调整等。“主要还是今年的业绩压力大,部分业绩不佳的基金经理会面临调整,以期提高产品业绩。再加上行业竞争,一些优秀的基金经理会被其他公司挖墙脚。”有公募内部人士向消费君透露道。

而对于持有主动管理型基金的基民来说,基金经理的频繁变更也会对其造成一定影响。比如,有不少投资者就是被基金经理吸引而来的。这类基金如果发生基金经理的变更,会影响客户长期持有的信心,也会给渠道人员的持续营销带来一些麻烦。

同时,中小公募更容易受到影响。单个基金经理在管理的规模就可能占总规模的一半,这时候如果基金经理换人,带来的影响就非常大了。虽然会有新的基金经理继任,但管理风格差异可能较大,也会面临投资者大量赎回、管理规模大幅下降等风险。

目前来看,为维护投资者的利益,监管层也对个别基金经理的随意离职行为进行了限制。去年11月,中基协修订发布《证券期货经营机构投资管理人员注册登记规则》,无特殊情况管理公募基金产品处于募集期、封闭期内主动离职,且离职时间未满24个月(含静默期)不得注册为基金经理。

市场持续震荡、基金经理变动频繁……你还敢买基金吗?

推荐阅读

量化基金巨震之后

2021年,量化私募迎来爆发式增长,资产管理规模突破万亿,到2022年底,更是攀升至约1.5万亿。随着规模爆发式增长和业绩的暴涨暴跌,量化私募也多次站上舆论的风口。

注册资本3440亿元,国家大基金三期来了

据国家企业信用信息公示系统,国家集成电路产业投资基金三期股份有限公司(下称“国家大基金三期”)已于5月24日注册成立。

私募基金“发难”天宸股份,刘益谦联手叶氏反击

在资本市场的棋盘上,每一步棋都可能引发连锁反应。随着天宸股份股东大会的落幕,清哲投资提出的激进回购议案,遭叶氏家族与刘益谦联手否决。

第二大股东外贸信托拟清仓离场,宝盈基金25%股权被摆上“货架”

曾经在公募基金行业中占据一席之地的宝盈基金,目前25%的股权正被第二大股东外贸信托摆上货架。