招商证券因反洗钱被处罚!今年至少9家券商接罚单

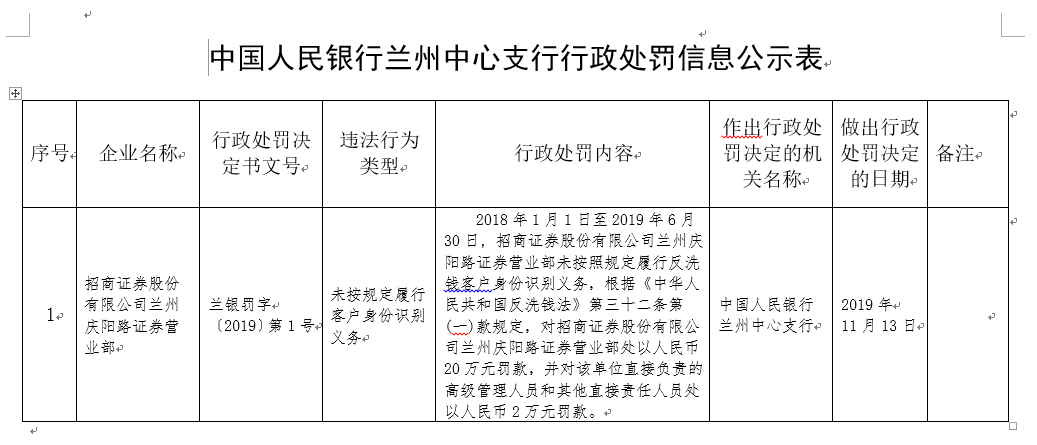

财联社(上海,记者黄一灵万佳丽)讯,近日,央行兰州支行对招商证券兰州庆阳路证券营业部开出罚单。

处罚信息显示,2018年1月1日至2019年6月30日,招商证券司兰州庆阳路证券营业部未按照规定履行反洗钱客户身份识别义务,被处以人民币20万元罚款,该单位直接负责的高级管理人员和其他直接责任人员则是被处以人民币2万元罚款。

据财联社不完全统计,今年以来,已有东兴证券、海通证券、信达证券、国信证券、光大证券、申万宏源、大通证券、东海证券、招商证券等9家券商因反洗钱工作不到位被处罚或行政监督管理措施,罚金在20万元至80万元不等。

另据央行发布的《中国反洗钱报告2018》显示,2018年,央行全系统对1569家义务机构开展反洗钱专项执法检查,针对违反反洗钱规定的行为依法予以处罚,罚款金额合计1.66亿元,同比增长54.55%,基本实现“双罚”。此外,反洗钱分类评级在全国范围内基本实现法人金融机构全覆盖,根据分类评级结果开展监管成为常态。

今年以来9家券商被罚

进入2019年,反洗钱监管工作依旧处于高压状态。

年初至今,不完全统计,已有东兴证券、海通证券、信达证券、国信证券、光大证券、申万宏源、大通证券、东海证券、招商证券等9家券商因反洗钱工作不到位被处罚或行政监督管理措施。

其中东海证券是被福建监管局采取责令改正监督管理措施决定,其余8家是被央行支行开出罚单。

财联社梳理发现,券商被处罚原因主要集中在三大方面:一是未按照规定保存客户身份资料和交易记录;二是未按照规定履行客户身份识别义务;三是未按规定履行报送可疑交易义务。

根据《中华人民共和国反洗钱法》第三十二条规定:金融机构有下列行为之一的,由国务院反洗钱行政主管部门或者其授权的设区的市一级以上派出机构责令限期改正;情节严重的,处二十万元以上五十万元以下罚款,并对直接负责的董事、高级管理人员和其他直接责任人员,处一万元以上五万元以下罚款:

(一)未按照规定履行客户身份识别义务的;

(二)未按照规定保存客户身份资料和交易记录的;

(三)未按照规定报送大额交易报告或者可疑交易报告的;

(四)与身份不明的客户进行交易或者为客户开立匿名账户、假名账户的;

(五)违反保密规定,泄露有关信息的;

(六)拒绝、阻碍反洗钱检查、调查的;

(七)拒绝提供调查材料或者故意提供虚假材料的。

事实上,监管部门对券商“反洗钱”不到位的处罚就越来越常见,这主要源自监管层对于证券公司反洗钱工作提出了更高要求。

某资管部合规总监表示,“行业内有句开玩笑的话,反洗钱几乎逢查必罚,因为目前很多对券商的反洗钱要求,在实操过程中基本上是做不到的”。

该人士谈了几点看法,比如,第一,拿资管产品中的反洗钱工作举例,代销机构与管理人权责界定是模糊的,对于管理人的责任边界是不清晰的,甚至对管理人责任的要求是过高的。实践中,代销机构掌握客户的信息,但行业规则问题,代销机构不可能把这些客户信息给到券商。

第二,对受益人身份的追溯,要求穿透到底层,很多时候几乎做不到,比如在面对一些大型机构客户或者是存在海外份额(股份)的时候,比如有个25%的受益人份额的要求。“在开展业务时,双方地位都不一样,对方强势地位,我们很多时候很难要求客户一定要给我们提供详细信息。另外这个25%的界限,如果遇到受益人份额发生变化、信息更新或者过期等情况,也很难再重新去审核。

第三,重复工作较多,导致反洗钱工作更加繁重,合规人员又不够,精通反洗钱的合规人才就更少”其实不同的用户,洗钱风险是不一样的,一个银行这样的机构客户和一家皮包公司,洗钱风险能一样么?但二者需要提供完全一样的客户资料。我们应该主要控在资金端(主要资金从银行账户中出来)和账户端加强管控,当然交易上出现大额可疑的交易,我们需要及时上报。再比如大集合这样的公募性质的产品,资金哪个账户进就哪个账户出,洗钱可能性可以说很低很低,但一些单一的、通道类的、非标的,洗钱的可能性就极大。

第四,就是技术层面,在资金通过各个环节的交易过程中,系统、数据库等在反洗钱上的一些设计都不太一样,各环节之间、机构之间难以互相打通。在反洗钱系统上,反洗钱数据库建立上都需要加强。

身份信息不规范账户将被采取限制措施

一投资者向财联社表示,其于2016年在国泰君安开户,但几乎处于停用状态。近日,该投资者登录国泰君安君宏app发现,国泰君安提示其完成客户身份信息完善工作。

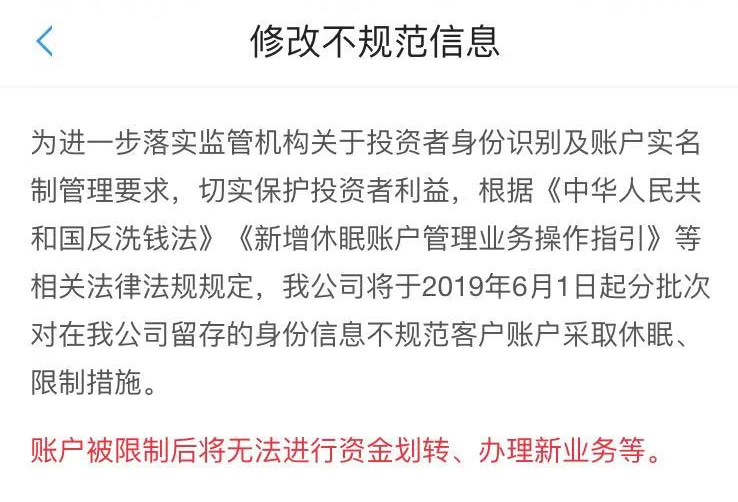

国泰君安表示,这是为了进一步落实监管机构关于投资者身份识别及账号实名制管理要求,其将于2019年6月1日期分批次对身份信息仍不规范的账户,采取休眠、限制措施。账户被限制后将无法进行资金划转、办理新业务等。

上述券商资管部合规总监还说道,因为客户信息不完善,我们采取一些账户限制措施也很容易遭到客户“抵制”。比如有客户就说,我账户中有购买产品,产品到期了你凭什么不让我进行资金划转、办理业务等。

多家券商对客户发出重要提醒

无独有偶,除国泰君安外,多家券商开始对信息不规范、不完善的账户进行账户限制风险提示。

像华泰证券在5月28日向客户发出了《关于完善客户身份基本信息的公告》,公告称,为进一步落实《中华人民共和国反洗钱法》《金融机构客户身份识别和客户身份资料及交易记录保存管理办法》等法律法规规定,严格履行客户身份识别义务,将持续开展客户身份信息完善工作,并对身份信息不完善的客户账户采取相应限制措施。

10月11日,中信建投证券官网亦发布通知,将对留存身份证件为第一代境内居民身份证的投资者资金账户进一步采取限制措施,将在已采取的限制撤销指定交易、限制转托管、限制资金转出、限制办理新业务等措施的基础上,进一步采取限制资金转入和限制买入证券(含新股申购)的措施。

10月24日,华林证券宣布,将对客户身份信息存疑的客户账户采取相应限制措施,将采取的限制措施包括但不限于限制买入、限制卖出、限制资金转入、限制资金转出、限制转托管、限制撤销指定、限制办理新业务等限制措施。

11月18日,财富证券提醒道,根据中国人民银行反洗钱法律法规相关要求,投资者之前在我司留存的“职业”、“联系地址”等身份信息如存在不完善的情况,现在需要立即更新,如“职业”或其他信息未完成整改,2020年1月31日后可能会根据监管要求对账户进行限制。

哪些客户信息需要完善和修改

某券商一营业部人士对财联社表示,根据规定,客户的身份证地址和联系地址相匹配,要在同一个城市,联系地址需要具体到门牌号码。对于异地开户的客户,要进行电话回访留痕;还有就是学历和职业存在逻辑上不匹配的,也要和电话留痕,与客户进行确认。

资料显示,个人客户身份基本信息的范围包括姓名、性别、国籍、职业、住所地或工作单位地址、联系方式、身份证件或身份证明文件的种类、号码和有效期限。

机构客户信息包括但不限于名称、住所、经营范围;依法设立或经营的证照类型、号码和有效期限;法定代表人、负责人、授权办理业务人员、控股股东或实际控制人姓名、身份证明文件种类、号码和有效期限;受益所有人的姓名、地址、身份证明文件种类、号码和有效期限。

反洗钱工作影响券商分类评级

2018年,央行官网连续挂出4份强化反洗钱管理文件:《中国人民银行办公厅关于进一步加强反洗钱和反恐怖融资工作的通知》、《中国人民银行办公厅关于加强特定非金融机构反洗钱监管工作的通知》、《关于进一步做好受益所有人身份识别工作有关问题的通知》和《关于加强反洗钱客户身份识别有关工作的通知》,旨在要求各类金融机构从身份识别等多方面强化反洗钱工作。

2019年,反洗钱工作还计入到券商分类评级。证监会表示,考虑到当前证券行业反洗钱工作问题的严峻形勢,今年将有关处罚情况纳入分类评价,以引导证券行业高度重视反洗钱工作。

若证券公司及其分支机构因反洗钱问题被作出处罚的,单次扣0.1分,并按次数累加扣分。若证券公司如因反洗钱等问题被其他政府部门采取行政处罚措施的,应当在单元格中标注,并在备注栏中填写具体情况说明。

此外,中国证券业协会于今年10月16日和25日分别在上海和深圳举办两期证券公司反洗钱专题培训班。培训为期一天,培训6学时将记入中国证券业协会后续职业培训信息库。

种种迹象表明,反洗钱监管工作只会进一步强化。

不过,在券商进行客户信息补录和完善时,也遇到了一些难点。

上述券商营业部人士称,一方面目前存量客户较多,工作量太大。很多规定都是新增的,因此对于存量客户而言,有些信息原本不需要,但现在需要修改和新增,很多存量客户都有新账户,都不愿意重新补录;另一方面,证券公司各个业务部门是信息隔离的,合规部门联系客户时是需要业务部门配合的,不然就难以联系上客户。不过,现在也都规定营业部需要配合规岗,情况有所好转。但在三线以下城市,营业部人手本来就少,很多时候就是由母体兼掉了。

另外,据某券商合规人士表示,客户身份识别和可疑交易识别一直是反洗钱监管工作的难点。

该券商合规人士解释称,“围绕反洗钱新规19号文的制度修订,各家券商也都在内部重新按照新规修订合规制度,其中,受益人识别工作就很难推动,即便现在我们要求销户也要提供材料做完识别再销户,但更多的是客户根本不愿意来销户,反正也没钱在账户里。另外可疑交易的识别也很困难,系统会自动进行一些基础的识别工作,但还是需要一定的人力去识别,(券商)营业部合规岗人员少,工作量大,最后对这种识别很可能就流于形式了”。

推荐阅读 相关文章

国宝人寿业绩亏损股东增资 原董事长易军获刑十年

值得注意的是,国宝人寿2022年四季度偿付能力报告显示,截至2022年年末,国宝人寿净资产为6.48亿元,较上一年度净资产缩水近50%。...

平安系正式接手方正证券,500亿券商迎新实控人,股价年内跌超18%

12月20日晚间,方正证券发布公告称,其收到证监会核准其变更主要股东、实际控制人的批复,对新方正集团依法受让方正证券28.71%股权无异议,...

吉华集团5000万理财“踩坑”!陆家嘴信托到期未能兑付

12月20日晚,吉华集团(603980.SH)公告称,近日,公司收悉陆家嘴信托《陆家嘴信托-华鼎18号集合资金信托计划临时信息披露公告》,截...

东莞信托旗下某产品展期一年,涉及地产定融

近日,东莞信托公告称旗下一信托计划宣布展期一年,据了解,该信托计划用于认购桃源建设(深圳)有限公司在金交所发行的定融产品,佳兆业集团提供连带...

因变相为房企支付土地出让金提供融资被罚,中国华融上半年亏损188亿元

12月19日,上海银保监局公示了一则行政处罚信息剑指中国华融资产管理股份有限公司,中国华融上海市分公司被责令改正,并处罚款50万元。据悉,2...

第一创业证券年内市值蒸发60亿 “玻尿酸女王”三年套现13亿

近日,第一创业发布公告,持股5%以上股东华熙昕宇投资有限公司(简称“华熙昕宇”)减持计划时间过半,减持股份比例为0.82%,数量约为3446...

券商秋招火爆岗位乍现,前三季度近七成券商人员净流入

截至今年三季度结束,纳入统计的131家证券机构(含单独列出的券商资管公司、保荐承销公司、另类子公司)从业人数合计已达到35.5万人,较年初的...

深圳一券商董事长配合调查再出新牵扯,更多详情浮出水面

本已是市场关注点的东方网力昨晚再发公告,公司副董事长王波、副总裁蔡昌银因涉嫌职务违法犯罪被成都市监察委员会留置。为确保日常经营管理工作稳步推...

自营下滑47%,成三季度证券业最大拖累,140家券商净利下滑近两成

12月2日,中证协发布证券公司2022年前三季度经营数据,证券公司未经审计财务报表显示,今年前三季度,140家证券公司实现营业收入3042....

券商视频运营竞逐,流量变现困境究竟该如何破解

随着互联网流量红利的不断演化,短视频、直播平台日异受到各家券商的重视。仅抖音平台就已有32家券商官方账号入驻,也有不少券商进驻快手与小红书平...