公募老将大调仓:减掉多只券商重仓股,大手笔转向新能源

财联社8月23日讯(记者黎旅嘉)昨日,新浪大V的一篇推文引发关注,“很久没关心一位老牌明星基金经理了,之前他从产品成立之际,就重仓券商,并坚定持有。但我刚发现,二季度,他开始减仓券商,大手笔转向新能源了。”

这位老牌明星究竟何指?持仓来看,有猜测认为是汇泉基金总经理梁永强。

图片来源:社交媒体

事实上,包括梁永强、谢治宇、朱少醒等在内的一批公募老将,今年以来的战绩都略显平庸,随之而来的,是老将们的投资逻辑也频频受到质疑。随着A股市场风格巨变,老将们也正面对着前所未有的挑战。

老将调仓受关注

作为汇泉基金的创始合伙人,梁永强已有近20年的金融从业经验,可谓不折不扣的公募老将,曾担任过华商基金总经理、副总经理、量化投资部总经理、基金经理等。2020年,梁永强组建个人系公募汇泉基金,现任汇泉基金总经理。

目前,梁永强旗下共有汇泉兴至未来一年持有混合、汇泉臻心致远混合、汇泉策略优选混合三只基金。

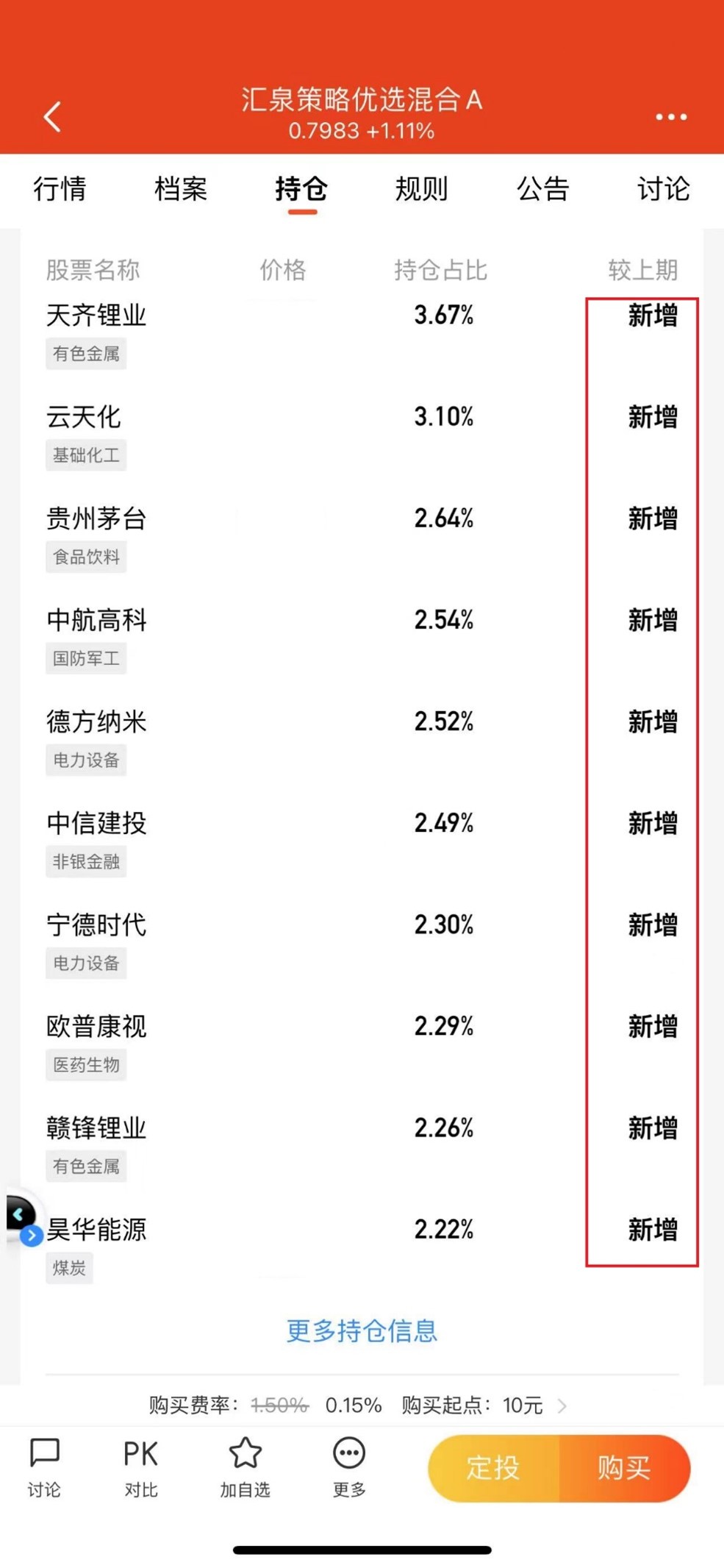

记者发现,截至2022年6月末,梁永强旗下汇泉策略优选前十大重仓股相较于上季度,已悉数进行了替换。

图片来源:天天基金

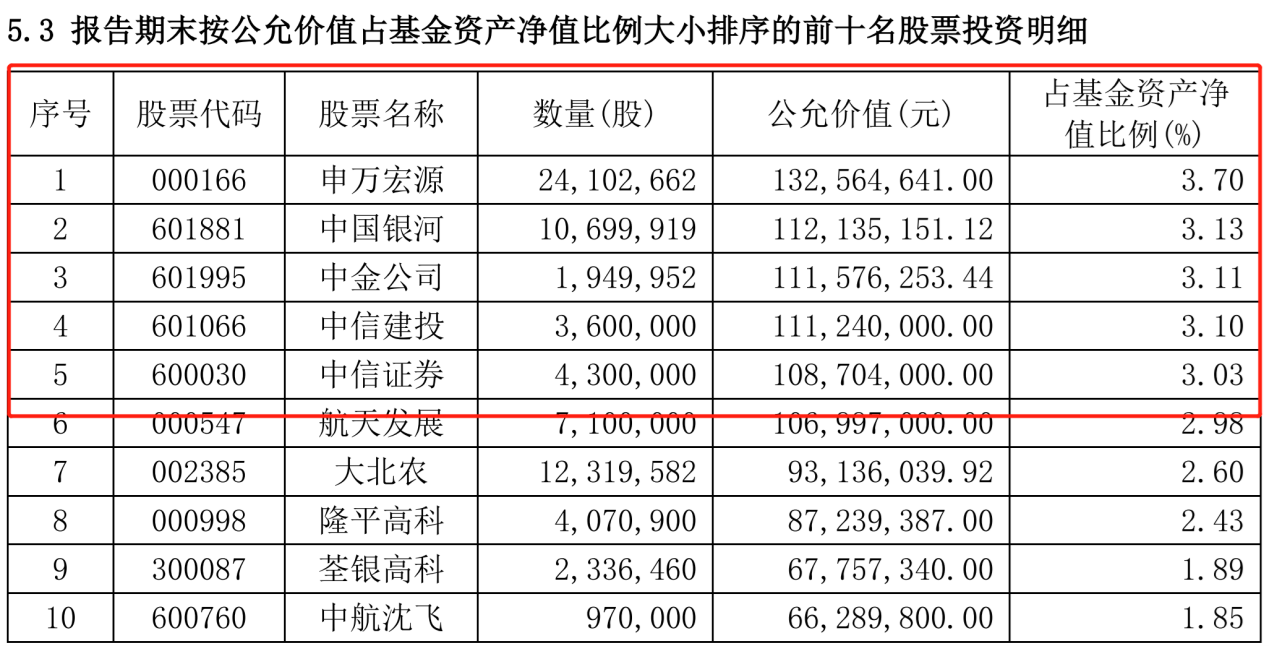

进一步而言,对比该产品成立时,根据2021年三季报显示,该基金十大重仓股中,目前券商股仅剩中信建投1只,同时加仓了天齐锂业、宁德时代、赣锋锂业等新能源板块个股。

图片来源:汇泉策略优选混合型证券投资基金2021年第3季度报告

针对旗下基金调仓情况,汇泉基金相关人士回应财联社记者称,“从战略角度来讲,券商作为大金融的范畴,基于财富管理大时代和注册制的到来,我们长期看好的逻辑始终没有改变,这是我们笃定的锚。短期,从战术的角度上,我们会根据市场的变化情况,在仓位上进行调整。”

今年一季报时,梁永强曾指出,基金整体在成长方向的比例比较高,组合在一季度也经历了较大的向下调整,因此组合仓位进行了偏保守操作,对组合的集中度也进行了相应调整,配置方向上进行了适度均衡。

梁永强在二季报也表示,整体上对组合的仓位操作偏保守一些,组合的集中度也保持适度均衡,希望能够在控制总体风险的情况下提高组合的有效度和灵活度。

梁永强认为,上一轮全球信息产业革命,中国和美国都是最大的受益者,而新一轮能源产业变革中国在产业格局中也占据了非常好的位置,这也根本上决定了未来中国资产在全球格局中持续扩大的趋势。

他还提到一个竞争环境,即“从中国内外部环境来看,存量资源的优化配置和效率提升将成为长期重点,这个过程中社会资源将主要向科技和创新方向倾斜。”

鉴于以上逻辑,梁永强强调将长期在新能源、新科技、新消费、大数据和大金融等五大方向上进行布局,阶段性根据市场情况加入其他板块进行组合的平衡。

的确,近年来股票市场的风格切换越来越频繁,基金经理主动进行仓位调整也正常,短期内的仓位调整不影响对大的主流趋势的判断。

老将们为何屡受挑战?

事实上,2022年以来,A股市场风格巨变,内外部不利因素之下,包括梁永强在内,公募老将们正面对着前所未有的挑战。

例如,同为公募老将的朱少醒近期也频频受到质疑。作为业内知名基金经理之一,拥有超过20年从业经验的朱少醒曾经创出过“15年20倍”的傲人业绩,是业内少有的常青树之一,也是富国基金的绝对“头牌”。

但随着市场投资风格的急剧变化,这位基金老将也开始遭遇“滑铁卢”,除了操盘的基金业绩表现不佳之外,旗下基金在最近几个季度还遭到了持续赎回,其规模也较高峰时出现缩水。

天天基金网的数据显示,由朱少醒操盘的富国天惠成长混合基金近两年来业绩表现平平,其中最近两年的收益为-6.13%,甚至跑输同类基金7.76%的平均收益,仅小幅跑赢沪深300指数-11.39%的收益,在同类1208只基金中的排名为856位,表现并不理想。

图片来源:天天基金网

中短期收益方面,数据显示,富国天惠成长混合基金近一年收益仅为-13.48%,跑输同类基金-8.61%,甚至是沪深300指数-12.33%的收益;而今年以来,该基金的收益更是只有-16.00%,同样跑输同类基金-10.81%、沪深300指数-15.36%的收益,年内排名在同类2624只同类基金中的排名为1918位。

同样遭遇类似困境的还有谢治宇。资料显示,目前谢治宇共管理4只基金,分别为兴全合润混合、兴全合宜混合、兴全社会价值三年持有混合和兴全趋势投资混合,其中“兴全合润”“兴全合宜”和“兴全趋势投资”的管理规模都超过了200亿元。今年以来,这几只基金的业绩也都面临着一定的问题。其中,规模最大的兴全合润混合今年以来,亏损了18.46%,在同类排名为2235/2624。

图片来源:天天基金网

值得注意的是,近年来,不少公募老将陷入“规模陷阱”、对极致行情应对不足等问题。但究其根本原因,有观点认为,市场风格是轮动的,没有哪个基金经理能够连续踩中市场风口。而有业内人士强调,今年基金的表现,与赛道、规模、流动性、价值投资、短期波动等因素有关。

不过,基金圈内也有一句老话,意思是说基金经理要想连续三年保持基金净值的排名领先,这几乎是很难完成的事情。从这一角度出发,老将们在短期业绩方面的确不尽如人意,但在短期折戟后鹊起者同样不在少数。因此,针对老将们短期业绩平庸和调仓行为投资者也仍需从理性角度加以看待。

天相投顾基金评价中心也建议投资者不应过度关注顶流基金经理的明星光环,而是更应该了解基金经理的投资策略和投资风格,选择和自己风格偏好相匹配的基金经理,做好资产配置。

推荐阅读 相关文章

拟斥资5亿至10亿元 协鑫能科开启上市以来首度回购

12月28日晚间,协鑫能科公告称,公司拟使用自有资金通过集中竞价方式回购公司股份,拟用于股权激励、员工持股计划,或用于转换上市公司发行的可转...

证监会:切实维护资本市场平稳运行 深入推进股票发行注册制改革

深入推进股票发行注册制改革,突出把选择权交给市场这个本质,放管结合,提升资源配置效率。紧紧围绕制造业重点产业链、科技创新、民营企业等重点领域...

72岁神秘富婆的钞能力:定增“牛散”豪掷5000万投芯片,曾4个亿押注力量钻石

周雪钦是定增市场的神秘“牛散”,手握数十亿资金,在定增市场活跃超过十年。仅2022年,她就已经参与数十单定增项目,其中不乏赛力斯(60112...

再度踩雷信托 恒银科技1.7亿打水漂?

12月20日晚间,恒银科技发布公告称,公司于2021年7月13日购买国民信托有限公司的“国民信托·慧金87号集合资金信托计划”已于12月20...

2022股民众生相:十年老股民浮亏近百万,“小白”直言回本了就跑

据中国证券登记结算有限责任公司数据,2019年3月,我国证券市场投资者数量突破1.5亿人,至2022年2月25日,数量已突破2亿人关口。不过...

年内超80家上市公司被立案!多家涉及董事长

据不完全统计,自2022年初至2022年12月15日,A股市场共有82家上市公司相关方被证监会立案调查。其中11月份有23家,占比达28%。...

公募参与定增热情正攀升,前八月48家公募723亿出手定增

在经历了上半年的平淡期后,定增市场在近期有所回温,公募基金成为重要的参与力量。从上市公司定增公告中频频露脸的公募来看,公募参与定增的热情在大...

又一家机构注销公募代销资格!主动注销频频 公募代销牌照失宠?

业内人士认为,基金代销领域呈现马太效应,头部集中度越来越高。如果机构没有很大的业务量的话,收入难以覆盖监管成本,可能得不偿失,还不如注销。 ...

中基协出台重磅文件,首次明确投教列入监管评价指标

11月23日,中基协下发《公开募集证券投资基金管理人及销售机构投资者教育工作指引(试行)》,面向全体公募基金管理人及销售机构征求意见,要求公...