新药AI第一股今日港交所上市!(2)

需要注意的是,两项主要业务营收比例反转可能并非晶泰科技的本愿。

在晶泰科技创立及其之后数年,凭借CRO模式拿下市场确实是一种不错的发展路径。晶泰科技披露的数据显示:2022年收入排名前20位的全球生物技术与制药公司中,有16家正在或者曾经与晶泰科技开展合作。于2020年、2021年、2022年、2023年,晶泰科技的客户留存率分别约为53.8%、67.5%、51.4%及64.9%,高于行业平均水平。

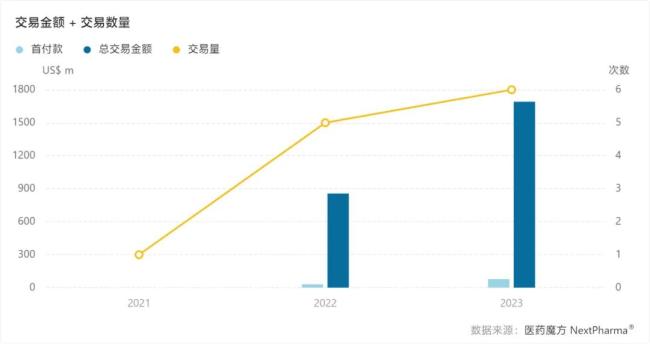

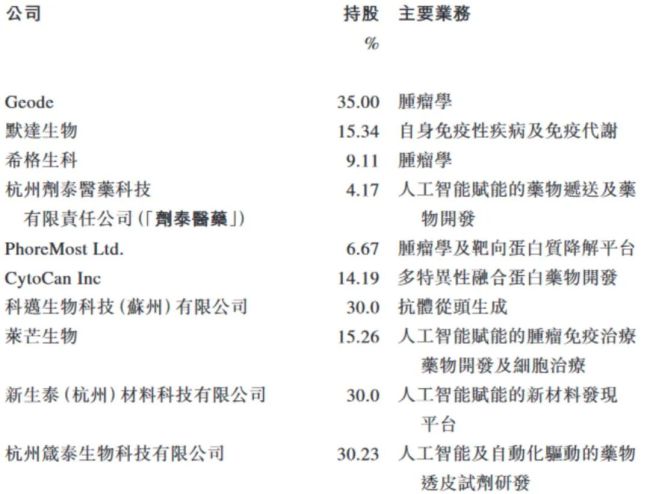

而后,晶泰科技的投资项目全部围绕AI新药研发展开。动脉橙数据库数据显示,2020年3月-2023年3月,晶泰科技总计进行了9项风险投资,所有投资均未脱离晶泰科技的领域范畴,其中有8项位于A轮之前。唯一一个中期项目给了英国靶点发现公司PhoreMost,晶泰科技参与了其B轮4600万美元融资。

晶泰科技持有的合作者-被投资方股权

这些投资中,晶泰科技尤其热衷于内部孵化及与投资客户,进而加强业务的互补。剂泰医药作为晶泰科技内部孵化的首家初创公司,现已完成4轮融资,最新的A轮融资单轮资金达到了惊人的8600万美元。

当然,在短期之内,晶泰科技的投资还没有为其带来等价的回报。

如今国内CRO经历周期性下行,即便晶泰科技每年维持了数亿元的研发投入,其药物发现解决方案还是受到了行业影响,出现了暂时的增速停滞。

海外方面,《2022年通货膨胀消减法案》与《生物安全法案》则为晶泰科技高速增长的海外CRO业务蒙上一层阴翳。

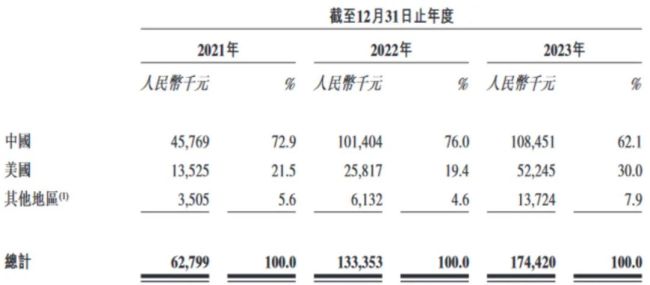

晶泰科技海外业务营收规模及比例高速增长

宏观政策与业内竞争的协同影响下,晶泰科技的客单价出现明显降低。2023年该部门方面全年可创收项目数量81个,较2022年几乎翻了一倍,但这部分业务2023年总计8773万元,平均每个项目客单价约为110万元,距离头部企业平均水平还有一定距离。

需要注意的是,晶泰科技药物发现解决方案中的“合作者与合作者——被投资客户”的营收比例超过了90%,处于高位。这意味着晶泰科技的新药研发解决方案很难通过独立的方式销售,需要通过合作的方式维持项目的进行。如果不能形成标准化的交付方案,晶泰科技必须支付更多的人力成本,进一步削弱了新药研发项目的赚钱能力。

种种阻碍下,晶泰科技想要凭借多元化CRO赢得市场还需一些时间。这个时候,智能化解决方案的补位作用便充分地发挥了出来,帮助晶泰科技有效地缓解了资金压力。

不过,智能化解决方案存在市场有限这一局限性。

2021年、2022年、2023年,晶泰科技收入分别为人民币6279.9万元、1.33亿元及1.74亿元,同期分别净亏损为人民币21.37亿元、14.39亿元及19.06亿元。这意味着,要想扭亏为盈,晶泰科技还是需要回到新药研发之中,展示出AI技术的真正价值,

五年时间,晶泰科技能否破局?

那么,晶泰科技还有多少时间?

晶泰科技上市文件曾对这个问题进行了测算。数据显示,晶泰科技于2021年、2022年及2023年的过往月平均现金消耗率分别为人民币37.1百万元、人民币53.0百万元及人民币62.2百万元。

假设未来平均现金消耗率将接近于截至2023年12月31日止年度的现金消耗率水平,且本次全球发售募得的所得款项净额(根据指示性发售价中位数计算)达到了100%,晶泰科技还能维持近5年的运营。

目前,业内尚无没有一款AI研发的药物成功上市。但是,只要未来能有一个管线跑通制药流程,拿到后续的天价里程碑款项,新药AI便能定义书写它的价值。

在新药研发崛起的第一个五年中,AI经手的药物最快跑到了临床II期。按照这一速度,晶泰科技或许真能引领这一行业,在下一个五年中创造奇迹。

推荐阅读

吉林敖东“炒股”,荒了医药主业

近年来,上市公司“不务正业”投入巨资炒股致亏的情况屡屡发生,这也导致了云南白药在内的多家公司宣布停止“炒股”。

从医药到医美,华东医药的转型与迷途

华东医药2024年的开局之路不是很顺,先后陷入与青海珠峰的知识产权纠纷、新产品减肥针合作方违规宣传等风波,除此之外,TTP273项目的夭折也引起一些投资者的关心与担忧。

创新、定价、MAH,“两会”医药代表在关注什么?

2023年,中国医药行业仍处于资本下行周期,严峻的形势,对价值创造的可持续性提出挑战,行业发展亟需政策引导。

裁员互撕,2024年,医药人“倒霉让人心疼”

2022年,生物医药行业露了下行的苗头;2023年,裁员潮开始;2024年,下行不但没有结束,还有了愈演愈烈的意思。

升白药市场群雄割据,后来者亿帆医药如何破局?

近日,亿帆医药发布公告称,控股子公司在研产品艾贝格司亭α注射液在欧盟上市销售获得了批准,或将对公司业绩产生积极影响。

国药集团大举并购!医药流通巨头掀起新一轮浪潮?

为应对行业变局和市场竞争,医药流通巨头们正在按下并购加速键,以期加快推进纵向一体化发展,进一步提高综合效益和核心竞争力。