眼科赛道大比拼,爱尔眼科成唯一“秀儿”?

眼科赛道,被称为是“医疗+大消费”领域的黄金赛道。随着眼科技术的发展和人们爱眼护眼意识的提高,这一赛道的消费需求也在不断增加。不过,赛道内的企业则并非个个都是“绩优生”。从今年上半年情况来看,爱尔眼科算是“一枝独秀”,成为A股唯一一家净利润增长的眼科医院。

爱尔眼科净利排第一

目前,A股有5家眼科企业,从2024半年报来看,分化显著。从该赛道的净利润排行榜来看,爱尔眼科可以说是一家独大,也是唯一一家实现净利增长的眼科企业。

今年上半年,爱尔眼科保持了营收利润的双向增长,实现营收105.45亿元,同比增长2.86%;归母净利润20.5亿元,同比增长19.71%。

从具体业务来看,屈光、视光业务仍然是爱尔眼科的主要业务,营收合计65亿元,在总营收中的占比超六成。未来,随着屈光手术、视光产品等渗透率进一步提升,该公司消费眼科有望实现稳健增长。

另外,白内障业务的增速也较快。目前来看,白内障手术是一种较为常见的眼科手术,随着医疗技术的进步和人们对眼科疾病的认知度提高,这类手术的需求也在不断增加。未来,这一细分领域也有较高的市场潜力和增长空间。

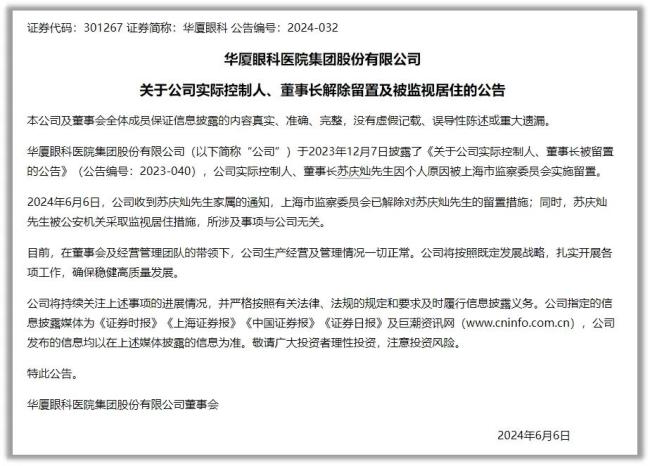

在A股,其他4家眼科企业的净利则呈现了不同程度的下滑。消费君统计发现,净利润排在第二位的眼科企业为华厦眼科,今年上半年实现的营业收入约为20.51亿元,同比增长2.85%;对应实现的归属净利润约为2.65亿元,同比下降25.15%。

不管是净利润,还是增长情况,爱尔眼科都呈现了较大的优势。另外,普瑞眼科、何氏眼科、光正眼科的净利润则在100万元-500万元之间。其中,普瑞眼科净利下滑的幅度最大。财务数据显示,今年上半年,普瑞眼科实现的营业收入约为14.2亿元,同比增长3.08%;对应实现的归属净利润约为4329万元,同比下降81.56%。

光正眼科则是里面净利最低的一家。财务数据显示,光正眼科上半年实现营业收入约为4.82亿元,同比下降11.81%;对应实现的归属净利润约为127.39万元,同比下降75.37%。

大家都忙着“买买买”

在眼科赛道,目前企业正在流行“买买买”。

今年上半年,爱尔眼科斥资13.44亿元收购重庆眼视光、周口爱尔等52家医疗机构部分股权。紧接着在7月底,爱尔眼科又拟收购虎门爱尔、运城爱尔等35家医院股权,合计对价8.98亿元。据不完全统计,从2021年至今,爱尔眼科累计公告收购180多家医疗机构股权。

不仅是在国内,爱尔的生意也延伸到了国外。据披露,爱尔眼科拥有美国MING WANG眼科中心、欧洲Clínica Baviera.S.A、东南亚ISEC Healthcare Ltd 等眼科机构。截至今年上半年,该公司在海外已布局140家眼科中心及诊所。

海外布局也带来了一定的业务增量。今年上半年,爱尔眼科在境外地区实现营收13.02亿元,同比增长12%。

其他眼科企业也不例外。普瑞眼科在半年报中提到,该公司在稳步推进扩张计划确保收入增长潜力。该公司按照“全国连锁化+区域一体化”的整体布局战略,2024年上半年更是在全国各地加速推进扩张计划,报告期内,昆明星耀普瑞、上海宝山普瑞、乌鲁木齐高新普瑞、广州越秀普瑞、深圳南山普瑞、福州普瑞相继开诊,截至报告期末,该公司已设立眼科专科医院达到30余家和多家眼科门诊部,另有多家新院已完成选址工作,正在筹备过程中。

何氏眼科表示,该公司深耕辽宁市场,目前业务逐步向以北京为中心的京津冀地区,以上海为中心的长三角地区,以深圳为中心的大湾区和以成都、重庆为中心的西部地区拓展;光正眼科也提到,重点布局长三角、京津冀、珠三角、胶东半岛、成渝五大核心城市群,高线城市重点发力。今年上半年,华厦眼科也披露了相关收购计划。

整体来看,市场竞争加剧,企业需要通过扩张来提高市场份额和竞争力。

这些挑战值得关注

从利润和规模来看,目前爱尔眼科在A股的5家眼科企业中排名第一,且与第二名拉开了较大距离。今年上半年,爱尔眼科门诊量794.07万人次,同比增加9.23%;手术量64.99万例,同比增长6.92%,市占率进一步扩大。

虽然爱尔眼科当前一家独大,但也面临不少挑战。一方面,不停地并购扩张,可以拉动业绩增长,也能提高品牌知名度、扩大市场份额,带来协同效应。但另一方面,也带来了商誉值攀升、营销费用激增等问题。

截至今年二季度末,爱尔眼科的商誉为77.49亿元,同比增长30.31%,当期商誉占股东权益的比例约为37.65%。商誉金额较高可能意味着其在并购时支付了较高的溢价,如果并购标的未来业绩不及预期,将面临较大的商誉减值风险。

另外,报告期内,其营业总支出81.57亿元同比增长5.47%,其中,营业支出53.32亿元,销售费用11.2亿元。去年同期,销售费用为10.48亿元。这些年来,爱尔眼科的营销费用都不低,且呈上升趋势。据统计。2020-2023年,爱尔眼科的营销费用分别为10.66亿、14.47亿、15.56亿和19.66亿。

规模的扩张,有利有弊。其中带来的另一大问题就是内控和管理的合规性能否跟上发展的速度。如果这些问题处理不好,就容易出现一些监管罚单和医疗纠纷。

而更让投资者关注的是,在当前的规模上,爱尔眼科还能靠并购扩张来拉动业绩吗?一旦停止并购,爱尔眼科的业绩还能维持增长吗?这些都是爱尔眼科需要思考的问题。

从二级市场的表现来看,跟最高点42.49元/股相比,目前爱尔眼科的股价已经跌去了超过七成,市值则缩水近3000亿。今年以来,爱尔眼科的股价已经跌去了超过四成。最新收盘日,爱尔眼科股价为9.5元/股。

推荐阅读

华厦眼科行业快速增长同时 需警惕竞争加剧及实控人暂未解除的风险

截至7月8华厦眼科股价报收19.60元/股,市值仅为164亿元了,2023年3月市值巅峰时曾高达530亿元。

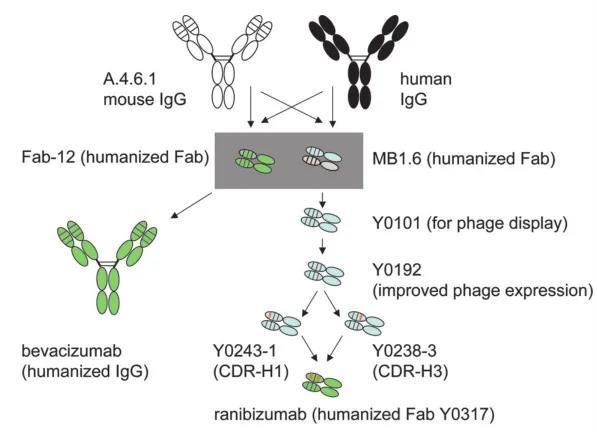

雷珠单抗+阿柏西普,齐鲁眼科产品“双剑合璧”!罗氏、拜耳、康弘,你们呢?

眼科医疗领域作为医疗投资界的“黄金赛道”,市场需求广泛且发展潜力巨大。齐鲁制药集团正在这一赛道全速前进。

礼来史上最大一笔投资!90亿美元自建工厂生产替尔泊肽

5月24日,礼来宣布追加53亿美元以扩大其在美国印第安纳州黎巴嫩生产基地的产能,用于生产替尔泊肽的活性药物成分。

2024西普会|从产品创新到渠道革新:敷尔佳的“破”与“立”

敷尔佳渠道中心销售总监许小明就当前市场环境下的挑战与机遇、公司核心优势、多元化产品布局及多渠道体系构建等话题,与中华网财经进行了深入交流。