首家基金公司业绩曝光:华夏基金2021年大赚23亿元

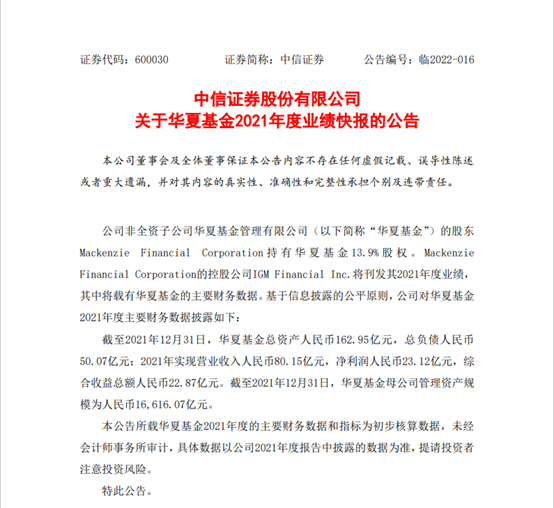

华夏基金成为首家披露2021年度经营数据的基金公司。其大股东中信证券(600030.SH)日前发布业绩快报显示,华夏基金去年全年实现净利润23.12亿元(人民币,以下同),突破20亿元大关,同比增长44.68%。

中信证券持有华夏基金62.20%的股权,按比例推算,华夏基金在2021年可为中信证券贡献超过14亿元的净利润。

不仅“反哺”有力,华夏基金自身身价也水涨船高。1个多月前,其股东的一起股权交易暴露了它的估值,从收购价格上看,与2017年相比,华夏基金的估值从240亿元左右已攀升到415亿元。

领跑ETF赛道

作为一家综合实力强劲的老牌基金公司,从2021年年末各类基金的规模看,华夏基金没有明显短板。截至2021年12月31日,其母公司资产管理规模为16616.07亿元,同比增长13.72%。

相比规模,华夏基金2021年的经营数据更为好看,除了净利润同比增长近45%外,公司2021年营业收入亦实现同比增长44.70%,达80.15亿元。综合收益总额22.87亿元。

华夏基金亮眼经营业绩的背后,是公司业务线上的多点开花,细看或与ETF赛道“井喷”有关。

Wind数据统计,2021年,ETF市场扩张加速,全年ETF发行数量和规模均创新高。年内新成立的非货币ETF共280只,发行总规模达1911.60亿元。截至2021年年末,全市场共有602只已上市非货币ETF,总规模突破万亿元,达1.11万亿元。

华夏基金在ETF赛道上一骑绝尘。截至2021年12月31日,公司非货币ETF的总规模高达2450.20亿元,也是目前唯一管理规模超过2000亿元的基金公司。排名第二的易方达基金非货币ETF总规模为1321.12亿元,两者仍有千亿元之差。再举例来说,全市场规模超百亿元的24只权益类ETF中,华夏基金拥有8只,占比三分之一。

值得一提的是,除了华夏基金旗下非货币ETF在去年上半年即实现两千亿元的突破外,市场内还有两家基金公司随后接续跻身“千亿俱乐部”,包括2021年7月7日,易方达旗下非货币ETF规模达1015.36亿元,首次突破千亿元,以及2021年12月28日,华泰柏瑞基金在管非货币ETF规模首次突破千亿元,达1018.91亿元。

估值飙升超400亿元

华夏基金成立于1998年,为“老十家”公募之一,中信证券现为其控股股东。同时,根据公开信息,它还有三大股东,分别为加拿大万信(Mackenzie Financial Corporation)、加拿大鲍尔集团(Power Corporation of Canada)以及青岛海鹏科技投资有限公司,持股比例分别为13.9%、13.9%、10%。

公告显示,华夏基金的这次财务数据披露,主要与其重要股东所持股权变动有关。

1月5日,加拿大万信的控股公司IGM Financial Inc公告称,将在2022年上半年以11.5亿加元(约合人民币57.67亿元)的现金价格收购加拿大鲍尔集团所持有的华夏基金13.9%的股权。若此项收购获批并完成,加拿大万信将持有华夏基金27.8%的股权。

IGM Financial Inc将刊发2021年度的业绩,其中包括华夏基金的主要财务数据。基于信息披露的公平原则,中信证券也披露了这一内容。

而在这项收购预案中,华夏基金的“身价”浮出了水面,同时也在一定程度上显露了国际投资机构对国内头部公募的估值。按照此次收购价格,意味着IGM Financial Inc对华夏基金的估值是414.89亿元人民币。对比5年前,加拿大万信于2017年首次收购华夏基金股权时给出的估值约240亿元人民币,增长幅度逾七成。

东兴证券非银团队认为,一边是券商老大,一边是头部公募,中信证券与华夏基金强强联合之下的协同效应正在持续显现,有望形成持续性相互促进的“正反馈”效应。这种控股基金公司与证券母公司的“互相成就”模式或将成为券商财富管理体系的最佳范式。

此前,IGM Financial Inc也在公告中表示,收购华夏基金这一中国领先资管机构,将为自身带来四大好处,包括将进一步参与快速发展的中国资产管理行业;增加万信在中国分销产品的机会;通过集中万信投资对华夏基金的控股,简化IGM和鲍尔集团的组织结构;预计将在交易后的第一年为IGM带来更多利润。

“中国资管行业预计将占有未来十年全球所有净销售额的很大一部分,而华夏基金有能力在这一市场中充分成长。”万信投资总裁兼首席执行官巴里·麦金纳尼(Barry McInerney)表示,“自2017年初次收购华夏基金股权以来,两家公司之间建立了超过10亿美元的销售关系。相信本次对华夏基金的投资将扩大未来的机会。”

毋庸置疑,资管行业持续扩容,让国内头部基金公司的估值得到了不断提升。日前,沪上某资深基金研究人士告诉时代周报记者,2007年博时基金股权拍卖,让行业出现了首家估值超过百亿元的基金公司。此后基金公司股权价格一度下滑,直至2015年以后才重新进入上升通道。近年几起股权交易信息显示,处于行业“颈部”的华安基金与上投摩根基金,目前估值也都在百亿元以上。

行业向好头部吃香

新年前后,还有多家公募基金公司公开股权转让事项。

根据阿里拍卖平台信息显示,先锋基金34.21%的股权将于2022年2月14日进行第一次拍卖,拍卖底价为6821.16万元,较去年4月初定的5931万元增长约15%。

1月5日,天津产权交易中心信息显示,泰达宏利基金51%的股权拟挂牌转让,转让底价17.58亿元。

去年年末,阿里拍卖网站消息称,大连汇盛投资有限公司持有的中庚基金25%的股权将于2022年1月19日开始拍卖,这部分股权对应的评估价为7725.67万元。

此外,来自上海联合产权交易所的信息,上银基金第二大股东中国机械工业集团有限公司拟将10%的上银基金股权挂牌转让。按照资产评估报告,以2020年12月31日为评估基准日,上银基金资产总计10.28亿元,负债总计1.85亿元,净资产8.43亿元,评估价值17.13亿元,增值超过8.7亿元。

有基金分析人士表示,对比来看,头部基金公司的估值溢价更高。

参考2021年中报数据,华夏基金并非是行业内经营数据最好的公司,易方达基金半年营收就已达到67.73亿元,净利润达18.41亿元。汇添富、广发、富国、兴证全球等头部基金公司预计也将斩获不错的经营业绩。

华夏基金总经理李一梅明确看好公募基金的2022年。她表示,资管新规正式实施,将对资管市场释放更大的重塑与再造能量。公募基金具备净值化管理优势,随着制度红利的进一步释放,有望成为大资管各细分领域中增长最快的子行业。

推荐阅读 相关文章

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...

万鼎富通罚单还原“募新还旧”操作,与恒大集团的资本往来浮现

私募罚单常有,能够吸睛在于,一则罚单牵扯出了百亿私募与恒大集团间盘根交错的利益关系。同时业内人士指出,罚单所涉及的“募新还旧”操作,其实并不...

今年来已203只基金退场,超千只基金已濒临5000万清盘“红线”

截至12月6日,今年以来已有203只基金清盘,较去年同期减少20%。其中,混合型基金清盘数量最多,达79只。此外,债券型和股票型基金分别有7...

涉多项违法违规,九泰基金实控人吴刚被证监会立案,多位高管被罚

因实控人违规干预基金经营活动、通过基金公司旗下产品参与上市公司保底定增,九泰基金旗下基金产品所涉保底事项补偿款汇至股东等行为,九泰基金实控人...

中基协出台重磅文件,首次明确投教列入监管评价指标

11月23日,中基协下发《公开募集证券投资基金管理人及销售机构投资者教育工作指引(试行)》,面向全体公募基金管理人及销售机构征求意见,要求公...

又一家机构注销公募代销资格!主动注销频频 公募代销牌照失宠?

业内人士认为,基金代销领域呈现马太效应,头部集中度越来越高。如果机构没有很大的业务量的话,收入难以覆盖监管成本,可能得不偿失,还不如注销。 ...