资金不足仍跨界并购 通化金马涉嫌借关联交易“套现”

今年十一月至十二月间,上市药企通化金马(000766.SZ)接连宣布三笔收购交易,涉及资金超过十五亿元,投资标的为营口银行0.63%股权、双鸭山双矿医院有限公司85%股权、鸡西鸡矿医院有限公司85%股权。

一家药企短短一个月时间内发起的三笔收购均与药物主业无关,其中双鸭山双矿医院有限公司85%股权与鸡西鸡矿医院有限公司85%股权两笔交易总对价更是高达15.3亿元。

但与收购案的春风得意相反的是,通化金马2019年三季度的业绩情况并不理想。据2019年三季度报显示,通化金马实现归属于上市公司股东的净利润为1.58亿元,同比下降11.79%;归属于上市公司股东的扣非净利润为1.33亿元,同比下降19.28%,现金流量净额为6422万元,同比下降75.07%。

而且从2018年开始,医院标的的投资周期长、总资产等特性显现,从企业激烈争夺的“香饽饽”大多变为“烫手山芋”,业内人士对蓝鲸产经表示,不少企业现在愿意以6折甚至更低脱手医院。

据蓝鲸产经不完全统计,出售医院资产或退出医疗服务行业的企业涉及华润三九、益佰制药、景峰医药、中珠医疗、恒康医疗、常宝股份、绿景控股、万方发展等数多家上市公司。

在这样的大环境下,经营状况并不理想的通化金马却要逆势收购总对价超过15.3亿元的重型医院资产,它打的是什么如意算盘?

跨界并购实为关联交易,或为套取上市公司资金

事实上,通化金马对收购这两家医院筹谋已久。公告显示,通化金马在2017年11月24日开始停牌,筹划重大事项。然后在2018年5月22日,董事会审议通过了收购决策,拟以发行股份及支付现金的方式购买七台河七煤医院有限公司84.14%股权、双鸭山双矿医院有限公司84.14%股权、鸡西鸡矿医院有限公司84.14%股权、鹤岗鹤矿医院有限公司84.14%、鹤岗鹤康肿瘤医院有限公司84.14%股权,交易总对价为21.91亿元,其中现金对价15亿元,另外发行对价6.91亿元的股份。

但这次重组事项最终未获得证监会放行。

不过通化金马并未放弃,而是在今年年初再次以鉴于重大资产重组标的盈利情况良好,为公司完善产业链、扩大主营业务类型的理由继续推进该重大重组事项。

于是,就出现了上文的收购案。但与之前的收购案不同的是,此时的收购案从五所医院减少到两所医院,交易对价从21.91亿元降低至15.3亿元。值得注意的是,此前的21.91亿元中,15亿元为现金。现在的收购案中15.3亿元全部是现金支付。

这笔收购案有点蹊跷。首先,据第三季度报显示通化金马现有的货币资金仅为3.19亿元。一家账面仅有3.19亿元资金的药企却准备以15.3亿元现金收购两家医院,剩下超过十亿元的差额通化金马并未说明来源。

其次,两次收购案医院标的从五家变为两家,但其现金交易额并未降低,仍然在15亿元左右,只是减少了6.91亿元的发行股份。

这两家医院是有着怎样的魅力让上市公司如此紧追不舍?

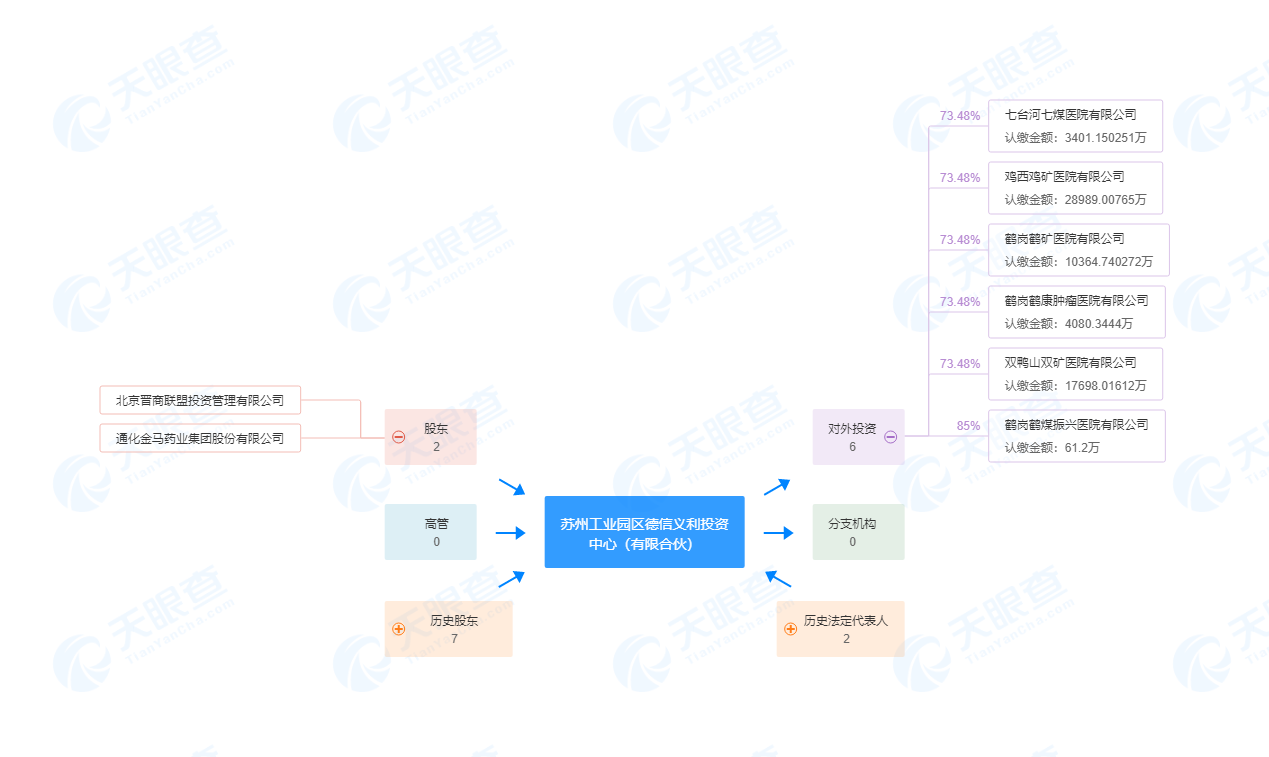

蓝鲸产经记者梳理发现,这两家医院并不是普通的医院标的,而与近期成为通化金马的控股股东——北京晋商有着莫大的关系。据天眼查数据显示,鸡西鸡矿医院与双鸭山双矿医院的控股股东均为苏州工业园区德信义利投资中心。事实上,它也是此前那五所医院的控股股东。

通过天眼查提供的股权穿透图,蓝鲸产经记者发现苏州工业园区德信义利投资中心只有两个股东,分别是通化金马和其控股股东北京晋商联盟投资管理有限公司。

不止如此,苏州工业园区德信义利投资中心的实际控制人也指向了通化金马的实控人张玉富。同时张玉富又担任了鸡西鸡矿医院董事长。

一位不愿署名的业内人士向蓝鲸产经指出,这笔交易无疑是关联交易,上市公司对标的的穷追不舍背后不排除隐藏的是大股东通过关联交易套取上市公司资金的可能性。

而实控人张玉富最近的窘状似乎也验证了这一说法。

大股东陷债务危机,实控人股权遭冻结

相比于其他上市公司董事长,张玉富可以称得上神秘。他与通化金马结缘时间并不久,至今不过几个月。

四个月前,8月30日,通化金马发布公告称,公司控股股东北京晋商联盟投资管理有限公司完成工商变更,张玉富持有北京晋商96.97%股份,间接持有通化金马24.98%股份;同时,张玉富通过一致行动人晋商陆号、晋商柒号间接持有通化金马4.89%。也就是说,张玉富将合计控制通化金马29.87%的股份成为公司实际控制人。但出人意料的是,通化金马实控权易主短短90天后,张玉富的股权却遭到司法冻结。12月1日晚间,通化金马发布公告称,控股股东及其一致行动人部分股份被司法冻结1.58亿股,占公司总股本的16.41%,占其所持公司股份的54.93%。

对此,北京晋商做出的解释是,张玉富成为公司实控人后,先后投入大量资金,化解了北京晋商的流动性风险,北京晋商与绝大部分债权人、质押权人达成债务化解方案,并解决了德信义利基金优先级和中间级合伙人的退出问题。

但债权人恒丰银行就债务化解方案进行协商谈判过程中,因涉及债务的违约金、罚息的处理意见方面未能达成一致,对北京晋商及其一致行动人晋商陆号、晋商柒号持有上市公司的部分股票采取了财产保全措施。

至此,张玉富在成为上市公司实控人后,短短几个月时间,事情就发生巨大反转。而随之提出的收购案也与他有莫大关系,对于这之间存在的种种关联与蹊跷,蓝鲸产经将持续关注。

推荐阅读 相关文章

强生上半年营收503亿美元!Stelara超52亿美元,Darzalex增长22%

基于此,强生上调了2023年业绩预期,由原计划的979-989亿美元提高至993–1003亿美元。...

三年斩获6个IPO,中国药大悄悄跑出一个5千亿上市天团

对于生物医药这个特殊的行业,以及当前医药行业所面临的市场环境,不善于追逐热点但又执著且在不断沉淀的药大人来说,可能会在未来走得更远。...

价格炒至万元、网友购买受骗:渠道乱象下,进口新冠口服药物Paxlovid是否被“神”化?

谈及Paxlovid的适用人群,首都医科大学附属北京友谊医院药学部主任药师崔向丽表示,不是所有新冠阳性患者都需要这个药。...

ST椰岛被上交所问询:涉及博客森股权冻结、股票异动、违规担保等11项问题

7月10日晚间,上交所向ST椰岛(600238)下发审核意见函,要求公司对并购北京博克森传媒科技公司(简称“博客森”)构成重组上市的重大资产...

业绩预亏、股价创新低 张玉富陷通化金马泥潭

2019年8月,张玉富接棒刘成文家族,如愿当上了通化金马的实控人,但却并没有带领上市公司走出困境,反而让公司业绩、股价双双进入下行通道。10...

再甩卖一家子公司 通化金马业绩亏损持续“瘦身”

在业绩持续亏损的压力之下,通化金马(000766)开始接连出售资产。继今年7月出售全资孙公司策展医药100%股权之后,通化金马11月5日晚间...

年内并购超2400起 注册制下并购重组机制持续优化

2020年A股市场并购重组表现活跃,年内A股市场共发起2405起公司并购事件。从类型来看,聚焦核心主业的并购与跨界并购兼而有之。业内人士指出...

三年重组“梦碎” 通化金马27亿负债“窟窿”难填

众人只知并购王"通化金马筹划三年的重组失败,而忘却AD新药研发止步于三期临床,但公司一直对外称相关事项"有序开展"。当前公司的业绩持续亏损,...

昊海生科并购式扩张带来风险 业绩下滑趋势延续

5月17日,昊海生科发布关于对上海证券交易所2020年年度报告问询函的回复公告,对上交所关注的营收净利双降,下属控股、参股公司众多,且报告期...

2020年业绩巨亏近3亿 融钰集团拟跨界并购德伦医疗

股价接连大涨后,融钰集团(002622)自曝正在筹划收购广州德伦医疗投资有限公司(以下简称“德伦医疗”)相关股权的消息。从此次交易来看,融钰...