IPO一查即撤问题在哪?中信、国信、建投涉项目最多

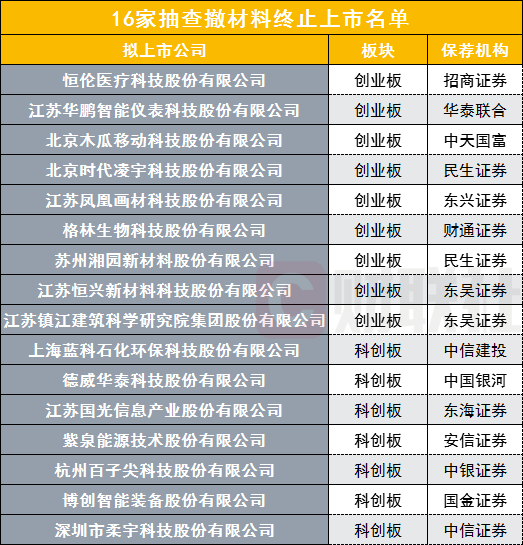

财联社(北京,记者高云)讯,20家IPO抽查、16家企业主动撤回材料终止上市,这一事件目前仍被行业高度关注。

中证协于今年1月底启动对20家IPO信披质量抽查,截至3月1日,16家拟注册上市公司发行人或保荐机构主动撤回材料终止审核,抽查名单企业主动撤回材料比例已高达80%。

从保荐机构的角度来看,中信证券保荐的注册上市被终止数量最多,为7家;终止上市数量紧随其后的保荐机构分别为国信证券(5家)、中信建投(5家)、民生证券(4家)、国金证券(3家)、国泰君安(3家)、华泰联合(3家)、东莞证券(2家)、东吴证券(2家)、招商证券(2家)、中天国富(2家)。

上述数据是否意味着上述企业质量不过关、财务造假担心被查?财联社记者就此采访了多位业内人士。

资深投行人士王骥跃认为,对券商的威慑力才是现场检查的威力所在,收到监管函就要扣分,扣分就影响考核,影响券商整体的年度评分评级,影响投资者保护基金缴纳比例,为了一个项目而影响整个公司的投资者保护基金缴纳比例是不可接受的。

“尽管发行人可能没问题,但如果券商判断可能会收到监管函,那还是先撤了吧。”王骥跃称。

IPO抽查公司,80%撤材料终止上市

中证协今年1月底启动对20家IPO信披质量抽查,截至3月1日,16家IPO企业发行方或其保荐机构主动撤回材料终止上市,包括9家创业板、7家科创板拟上市公司。

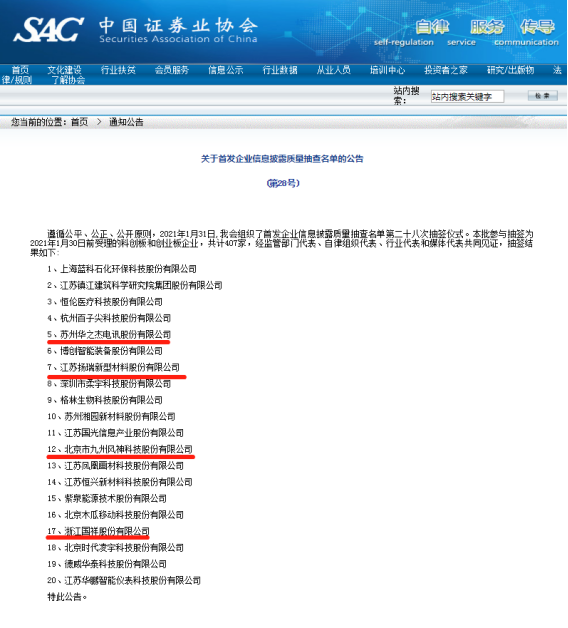

1月31日,中国证券业协会组织了首发公司信息披露质量检查名单第二十八次抽签仪式,本批参与抽签为2021年1月30日前受理的科创板和创业板公司,共计407家,20家公司进入首发公司信息披露质量抽查名单,其中创业拟上市公司11家,科创板拟上市公司9家。

由此,信披质量抽查名单中撤材料终止上市公司比例为80%,其中,创业板比例为81.82%,科创板比例为77.78%。

该名单上仅余4家,分别为华之杰、扬瑞新材、九州风神、国祥股份。

终止上市公司大幅增加,创业板今年2月份终止上市企业数量27家,环比激增2.86倍。目前已有53家创业板拟上市公司因撤回材料终止上市,在终止上市公司比例中达到92.9%。

中信证券保荐的7家公司终止上市

创业板注册制终止上市方面,截至3月1日,创业板IPO终止上市公司57家,其中因撤回材料终止上市53家,占比92.9%;因审核不通过终止4家,占比7.0%。科创板IPO终止上市公司83家。

截至3月1日,今年以来,创业板终止上市34家,其中1月份7家,2月份27家,终止上市数量环比激增2.86倍;科创板今年19家公司终止上市,1月份、2月份分别有10家、9家。

综合创业板与科创板终止上市情况来看,中信证券保荐的上市被终止数量最多,为7家;公司终止上市数量紧随其后的保荐机构分别为国信证券(5家)、中信建投(5家)、民生证券(4家)、国金证券(3家)、国泰君安(3家)、华泰联合(3家)、东莞证券(2家)、东吴证券(2家)、招商证券(2家)、中天国富(2家)。

交易所严把上市公司“入口关”

面对如此之高的撤回材料比例,两交易所有何举措?

2月26日,深交所表示,目前来看,项目撤回原因有多方面因素,对其中涉及信息披露和保荐机构核查的若干问题,深交所已在审核过程中予以重点关注。

深交所称,深交所充分利用现场督导手段,以问题为导向,对于审核中发现发行人存在相关重大疑问或异常的,对保荐人实施现场督导,推动中介机构履职尽责。

截至目前,深交所共对32家IPO项目的保荐人实施现场督导,其中20家已因现场督导主动撤回申请;终止审核企业56家,占已召开上市委审议及终止审核企业总数的20%。通过精准问询和持续问询,督促企业“说清楚”“讲明白”,无法及时回复、超过时限要求的严格按照规则予以终止审核,目前已有10余家公司因未能及时回复问询而主动撤回申请、被终止审核。

上交所表示,开板至今,科创板累计受理企业540家,通过审核问询、现场督导和自律监管等全链条监管,共淘汰了80多家,每年的审核淘汰率始终在17%左右,有效减少企业“带病申报,抢跑占位”。

深交所与上交所均表示,对于现场检查进场前撤回的项目,如发现存在涉嫌财务造假、虚假陈述等重大违法违规问题的,保荐机构、发行人都要承担相应的责任,绝不能“一撤了之”,也绝不允许“带病闯关”。

IPO财务造假主动撤材料难逃顶格处罚

IPO企业主动撤材料会不会遭罚?如果涉及财务造假等欺诈发行,同样难逃一劫。

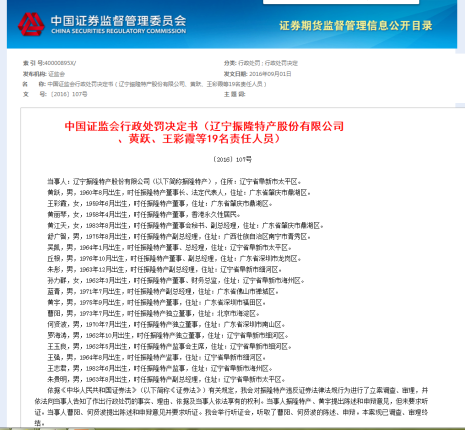

2016年,证监会一份行政处罚决定书显示,发行人振隆特产被罚款60万元,董事长、法人黄跃及一名董事王彩霞分别禁入10、8年的处罚。保荐机构信达证券及2名保代合计被罚没510万元,会计师事务所瑞华所及2名CPA被罚没400万元。

振隆特产在陈述、申辩意见中提出,其主动撤回首次公开发行股票并上市(IPO)申请,事实上未对中小投资者权益造成损害,请求对其减轻行政处罚。

证监会表示,振隆特产在被发现其IPO申请材料存在虚假之后撤回IPO申请,并非主动撤回,振隆特产通过虚增合同销售单价,调节出成率、调低原材料采购单价、未在账面确认已处理霉变存货损失的方式虚增利润,虚增利润金额分别占2012年、2013年、2014年利润总额的34.13%、53.66%、99.76%,行为恶劣,严重扰乱证券市场秩序,情节较为严重,对其申辩意见不予采纳。

上述违法违规事件若发生在当下,相关处罚将更加严厉。

2020年12月26日,第十三届全国人大常委会第二十四次会议审议通过了刑法修正案(十一)(以下简称“修正案”),并将于2021年3月1日起正式施行。

修正案大幅提高欺诈发行、信息披露造假等犯罪的刑罚力度。对于欺诈发行,修正案将刑期上限由5年有期徒刑提高至15年有期徒刑,并将对个人的罚金由非法募集资金的1%-5%修改为“并处罚金”,取消5%的上限限制,对单位的罚金由非法募集资金的1%-5%提高至20%-1倍。对于信息披露造假,修正案将相关责任人员的刑期上限由3年提高至10年,罚金数额由2万元-20万元修改为“并处罚金”,取消20万元的上限限制。

业内:现场检查是要震慑发行人和中介机构,要清理“堰塞湖”

信披质量抽查撤材料比例高达八成,是否意味着上述企业质量不过关、财务造假担心被查?财联社记者就此采访了多位业内人士。

资深投行人士王骥跃认为,或许有些公司是存在较为严重的问题,甚至存在财务造假的嫌疑,但大多数撤回的公司并不存在财务造假行为,更大的可能只是在某些方面规范性还没有达到发行上市条件,还有的公司是因为赶着申报中介机构的底稿尚不完善,中介机构经不起查而不是发行人经不起查。

“IPO市场已经集中于少数十几家券商投行,保荐代表人数量早已供大于求,对于这些头部腰部投行来说,帮助某个项目造假上市是相当划不来的事情。一旦出现造假上市,罚款或许还可以接受,但保荐机构有先行赔付的责任,还要被暂停甚至撤销保荐资格,所带来的损失相当巨大,没有必要为了一个项目几千万收入而面临几个亿的损失。”王骥跃称。

王骥跃认为,对券商的威慑力才是现场检查的威力所在,收到监管函就要扣分,扣分就影响考核,影响券商整体的年度评分评级,影响投资者保护基金缴纳比例,为了一个项目而影响整个公司的投资者保护基金缴纳比例是不可接受的。

“现场检查和现场督导的目的,并非为了要查出问题,而是要震慑发行人和中介机构,要清理堰塞湖。对于及时撤材料的公司,也就不再现场检查了;没有拿到切实的证据,也就没了处罚依据。所以,尽管现场检查和现场督导的文件中威胁要把发行人移交处罚,但实际上对保荐机构的威慑力远大于对发行人的威慑力。”王骥跃如是说。

香颂资本执行董事沈萌向财联社记者表示,一方面说明监管部门有意识在引导IPO数量与节奏的合理性,避免刺激市场投机情绪和泡沫化;另一方面也说明随着IPO制度的改革,宽进严出也让不少企业和券商有机可趁,估值虚高者浑水摸鱼。

投行人士何南野向财联社记者表示,主动撤回材料,说明两大问题,一是业绩或者竞争力不行,经不起监管问询,在审核趋紧的态势下,发行人主动撤回材料;二是中介机构尽职调查工作做得不扎实,尽调底稿未严格按照要求整理,经不起现场的检查,中介机构主动要求撤回材料,以防止项目在检查中出现问题,影响公司整体声誉。

“近期频繁出现类似的问题,根本上在于拟上市公司及中介机构对注册制的理解不到位,以为注册制就是放松了上市条件、放松了监管,同时,对上市的时间操之过急,导致公司不是以最符合上市的状态进行IPO申报,在严格的核查之下,主动撤回材料也算是一个弥补措施。”何南野称。

推荐阅读 相关文章

拟斥资5亿至10亿元 协鑫能科开启上市以来首度回购

12月28日晚间,协鑫能科公告称,公司拟使用自有资金通过集中竞价方式回购公司股份,拟用于股权激励、员工持股计划,或用于转换上市公司发行的可转...

证监会:切实维护资本市场平稳运行 深入推进股票发行注册制改革

深入推进股票发行注册制改革,突出把选择权交给市场这个本质,放管结合,提升资源配置效率。紧紧围绕制造业重点产业链、科技创新、民营企业等重点领域...

72岁神秘富婆的钞能力:定增“牛散”豪掷5000万投芯片,曾4个亿押注力量钻石

周雪钦是定增市场的神秘“牛散”,手握数十亿资金,在定增市场活跃超过十年。仅2022年,她就已经参与数十单定增项目,其中不乏赛力斯(60112...

再度踩雷信托 恒银科技1.7亿打水漂?

12月20日晚间,恒银科技发布公告称,公司于2021年7月13日购买国民信托有限公司的“国民信托·慧金87号集合资金信托计划”已于12月20...

2022股民众生相:十年老股民浮亏近百万,“小白”直言回本了就跑

据中国证券登记结算有限责任公司数据,2019年3月,我国证券市场投资者数量突破1.5亿人,至2022年2月25日,数量已突破2亿人关口。不过...

年内超80家上市公司被立案!多家涉及董事长

据不完全统计,自2022年初至2022年12月15日,A股市场共有82家上市公司相关方被证监会立案调查。其中11月份有23家,占比达28%。...

合成生物明星公司主动终止IPO 弘晖基金、淡马锡是股东

据上交所官网,因弈柯莱生物科技(上海)股份有限公司(简称“弈柯莱”)撤回发行上市申请和保荐人撤销保荐,上交所终止其发行上市审核。...

“辣条第一股”卫龙上市估值已缩水六成 休闲食品投资的春天远吗

上市之前,卫龙在一级市场上风光无限,最新一轮融资时,估值达600亿元,是资本眼中的宠儿。上市后,卫龙市值变为244亿港元出头。与此同时,市场...

美妆电商代运营难讲商业故事:拉拉米冲刺IPO,头部品牌依赖症严重

代理“雅漾”“娜丽丝”的美妆代运营商,也加入冲击上市的队列。近日,美妆代运营商广州拉拉米信息科技股份有限公司(简称“拉拉米”)披露招股书,拟...

萤石网络即将登陆科创板,海康威视“长子”的成长性如何?

“中签率0.0503%”,萤石网络在12月20日公布网上发行中签结果。此举意味着,距公司登陆科创板仅一步之遥。2021年1月,海康威视公告拟...

4家公司IPO齐终止 创12月以来单日新高

12月29日晚间,杭州国芯科技股份有限公司、苏州好博医疗器械股份有限公司等4家公司IPO状态变更为终止,这一撤单数量达到了12月以来的单日新...