安德玛一夜回到十年前拯救公司的戏码还会出现吗

▲截图来自Under Armour官网

时隔四年重掌安德玛CEO一职的Kevin Plank迎来了首份年报,没有惊喜。

营收净利双降,最让这位创始人兼CEO心焦的或许还是安德玛在二级市场的颓势,且下行仍在继续。

高管变动频繁,发展策略无法保持连续性,5年公司一把手换了3个……让本就试图重振的安德玛好似陷入了“恶性循环”。

Kevin Plank在财报电话会议上,丝毫不避讳对自己不在任期间公司状况的不满,“我们的愿望是打造世界最佳运动品牌,但其间我们并没有始终如一地全面贯彻这一雄心。”即便在他2019年年底离任前,安德玛就已面临诸多难题。

吐槽归吐槽,外界尤其是华尔街暂时并未被这位创始人回归“救市”所打动,眼下确认无疑的是,在Kevin Plank的第二次CEO任期中,痛苦且长路漫漫的改革开始了。

“回到十年前”

安德玛到了不得不变的时刻。

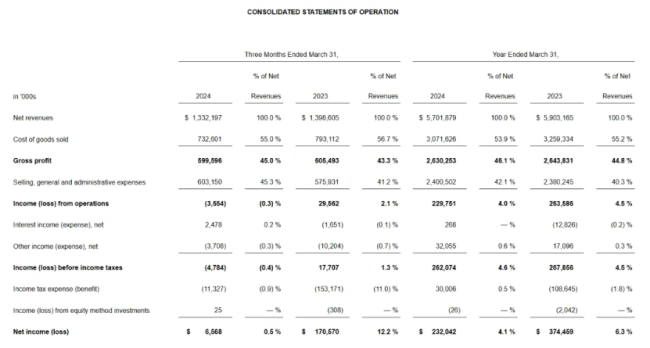

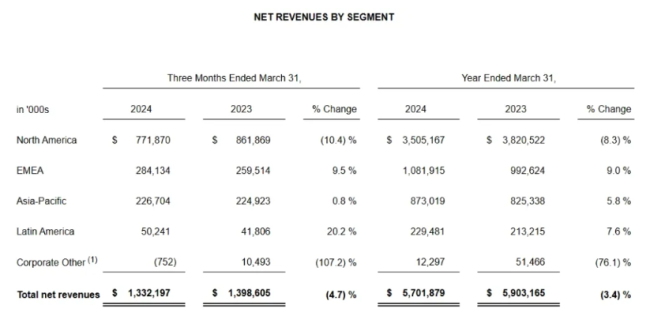

安德玛最新发布的2024财年财报显示,营收净利双降。截至2024年3月31日全财年收入57亿美元,同比下滑3%;净利润同比下降40.01%至2.32亿美元。

对比安德玛过往财务数据,可谓是“一夜回到十年前”,2015财年其净利润为2.33亿美元。

依靠制售运动紧身衣起家的安德玛一直以来收入的半壁江山均来自服装业务,每年可贡献超六成的销售额,2024财年也不例外,虽占比近70%,不过仍下降2.1%至37.89亿美元。

报告期内,安德玛旗下所有的业务板块都在下滑,鞋类收入下降4.9%至13.84亿美元,配饰收入下降0.7%至4.06亿美元。

从渠道上看,安德玛主要依靠批发,报告期内批发业务收入同比下滑7%,为32亿美元,但也有好消息,DTC业务收入正向增长,同比增长3%至23亿美元。

从市场看,北美仍是安德玛最大的市场,为公司贡献超六成的销售额。Kevin Plank曾在接受CNBC采访时表示,“唯有赢得北美市场,方能赢得胜利。”由此可见北美对安德玛的重要性。然而该市场收入在2024财年同比下滑8%至35亿美元。 近年来安德玛在北美的业务总体呈萎靡状态,这从很大程度上影响到公司整体的市场表现。

近六个财年中有四个财年均在下滑(除了上涨的2021财年,以及2022财年过渡年未知),而且最糟糕的情况还在后面。2025财年安德玛预计公司营收将以低两位数的百分比继续下滑,其中北美区或下降15%-17%,不出意外,其仍是安德玛的“心头大患”。

安德玛的下滑,与北美市场环境疲软不无关系,不仅安德玛,耐克、阿迪达斯、彪马等运动品牌巨头也都面临相同状况,就连势头凶猛的lululemon在美洲市场的销售额近三年也有不同程度的调整。

持续下滑的业绩,尤其是大本营止不住的颓势反映在资本市场就是跌跌不休。自2015年9月14日创下105.89美元的高点之后,安德玛股价至今已暴跌逾93%,年初至今,安德玛股价跌幅已近21%。截至5月28日,报收6.84美元,市值不足30亿美元,仅为阿迪达斯的零头,后者市值为429.87亿美元。2014年,安德玛在北美的销售额首次超过阿迪达斯,上位北美第二大运动服装品牌,2016年第二季度阿迪达斯将该座次抢回,当然这是后话了。

于安德玛而言稍稍安慰的是,国际业务在增长,2024财年同比增长8%至22亿美元,其中,欧洲、中东和非洲地区的收入增长了9%,拉丁美洲增长了8%,中国所在的亚太市场同比增长5.8%。

难题待解

重任安德玛CEO的Kevin Plank再次提及中国市场,并将其放到了重中之重。

“中国、东南亚和日本市场当前的环境仍在短期内可对其业绩有实质性的促进作用,亚太地区的长期增长潜力巨大,将继续扩大亚太地区门店数量。”

2015年,安德玛成为北美第二大运动服装品牌后,开始加紧对中国市场的布局,无独有偶,它在中国市场的主要对手仍是耐克、阿迪达斯,彼时Kevin Plank信心满满地告诉彭博社,“中国市场对安德玛非常渴望,这个市场对我们来说是一个巨大的、爆炸性的机会,未来5-10年,力争把中国发展成为安德玛第二大市场。”根据Kevin Plank的规划,中国将在未来引领安德玛的海外增长。

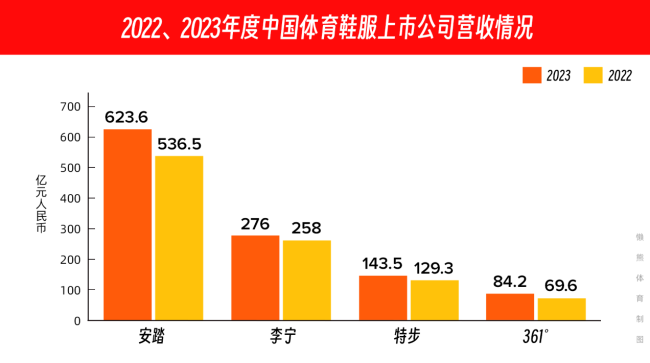

然而现实情况却与Kevin Plank的预期有出入。在中国市场,安德玛不仅要迎战北美市场的老对手耐克、阿迪达斯等,新兴品牌lululemon、Hoka、昂跑On等国外新兴品牌也激战正酣,对安德玛冲击更甚的是,强势崛起的本土品牌安踏、李宁等,在功能、专业、时尚休闲等产品线全面开花。

据公开数据,截至2021年,安德玛在中国内地的门店数超过500家,之后一些店铺或改为奥莱或关店。反观曾被它超车的阿迪达斯,虽然后者在中国市场仍有难题待解,但仅从国内门店数量超8000家这一项数据,便可看出二者对中国市场布局的差别。

2020年以来,安德玛又一次开始加速对中国市场的布局,签下MMA世界冠军张伟丽,和内娱流量明星合作营销,辅助频繁打折促销,近两年开始加大针对女性市场做布局推进,发展还算稳健,不过仍缺现象级产品以及爆款。零售独立评论人马岗告诉懒熊体育,“小而美品牌,在遇到品类天花板时,就会‘变形’,外界对安德玛的印象更多的是不温不火,过去给消费者的印象过于‘刻板’,想要短期内改变此种局面也不现实。”

在时尚产业独立分析师、上海良栖品牌管理有限公司创始人程伟雄看来,安德玛想在中国市场更进一步,除了给消费者在折扣促销上送福利,更重要的是提升产品品质以及“量体裁衣”,lululemon就是它学习的对象。

程伟雄认为,“安德玛必须迎合中国消费者的需求,依据中国用户的身材体型做相应的版型调整,或者根据不同的场景需求调整服装设计;还要针对中国市场的销售渠道趋势做调整,尽快把线上线下、互联互通布局完善,提升消费者体验,这样才有可能提高消费者的黏性和对品牌的忠诚度。”

安德玛自10年前就把中国市场作为品牌发展的“重中之重”,但如今8.73亿美元的收入在公司总营收中的盘子并不大。

对比竞争对手最近一次全年/全财年在大中华/亚太地区的业绩,耐克和阿迪达斯2023财年在大中华区的营收分别为72.48亿美元和32.08亿美元,彪马为17.93亿欧元,比安德玛晚两年进入中国的lululemon在2024财年营收也高于安德玛,为9.64亿美元。

“中国运动鞋服市场被圈得差不多了,想要从中拼出一条出路,可能还是要涉及价格博弈,希望有,但挑战非常大。”程伟雄说。

未知的重组

中国以及其他市场的增长,目前平衡不了安德玛在大本营北美市场的损失。或许这也是为何创始人辞职四年又再次回来任CEO的重要原因。

“我们正在努力进行必要的重组战略来发展品牌”,Kevin Plank在财报电话会议上迫切说道。

Wedbush分析师Tom Nikic在此前一份报告中曾对此表示,“投资者并不真正希望看到公司CEO的频繁变动,这会带来一层又一层的不一致和不确定性。”

在未来18个月内,产品种类调整会是重点,安德玛计划将SKU或款式数量减少约25%;削减折扣,计划将促销天数减半;同时,扩大优质产品规模;改善线上销售渠道,向会员提供独家产品等。

总结下来,优化和现代化运营、提升消费者体验以及扩大产品需求和忠诚度是Kevin Plank提出的当务之急。

Kevin Plank称,公司将加快产品上市时间表,以提高运营效率。据悉,目前安德玛一款产品从创意到上市销售要18个月,未来将追求更快的6-12个月的上市能力。例如,安德玛此前发布的高性能高尔夫头饰StealthForm Uncrushable Hat为例,从创意到交付上市,用了6个月左右。

此外,安德玛还计划削减“不必要的外部劳动力”,减少代理商、顾问、外部专家的数量,尤其是营销职能部门的人数。

说白了就是要裁员,“我们要专注于成本管理,推动公司发展并提高股东价值。”目前安德玛没有透露裁员规模,不过它表示,计划承担700万-1500万美元的员工遣散费和福利费用。而腾出来的资金会用来支持业务发展。

在品牌发展方面,Kevin Plank已为安德玛定好了方向,将男装业务作为品牌发展的首要任务,以及继续树立安德玛的高端形象。与此同时,他为了此次变革,还帮团队引进了包括首席设计官John Varvatos、首席产品官Yassine Saidi和鞋类业务主管Yuron White。

在Kevin Plank看来,上一任CEO Stephanie Linnartz在任期内对女性消费群体的重视超过男装业务,此举不妥,“不够重视男装让该业务变得更加‘促销和商品化’,这极大影响到安德玛品牌的认知度,我们将纠正这一点。”

程伟雄认为这或许是个机会,“目前女性运动鞋服市场竞争更为激烈,侧重男装是对整个品牌一直以来的形象、定位的延续,加强运动属性的安德玛在健身群体和竞技人群中,尤其是男性客群中关注度较高。”

对于继续打造高端的品牌形象,程伟雄则认为,高端方向并没有不妥,但只加价不加品质的高端走不长远,一切都要回归到品牌,回归到产品,“做高端,讲故事的能力以及营销推广的调性都要提升,更重要的是产品品质和提升及创新,切忌照搬‘北美的版型’卖给其他市场消费者。”

创始人回归扭转局面的故事,能否在安德玛上演,仍然是一个看点。

国际咨询公司GlobalData董事总经理Neil Saunders称创始人的回归不会自动解决这些问题,重新定位品牌和变革需要时间,程伟雄则对懒熊体育分析称,“除非有颠覆性的创新产品出现,才有可能改变安德玛已持续十来年的颓势,但创新从来都不容易,更何况颠覆性的创新。”

虽然不看好的声音很多,但Kevin Plank此番退无可退,不管是不是真能破釜沉舟,安德玛的这道题在现实世界到底该怎么解,想必是许多品牌都想观望和知道的。

推荐阅读

安德玛CEO复出首次亮相:发牢骚、减女装、大裁员

重新担任CEO职位一个多月后,安德玛Under Armour创始人凯文·普朗克(Kevin Plank)端出了重整计划,他否定了此前经理人的多项尝试,想全方位“重启”品牌。

安佳、安怡、安满的剥离新消息:CEO说电话被打爆

截至4月30日的2024财年前9个月,恒天然持续经营业务的税后利润为10.13亿新西兰元,同比增长2%。

负债率提高,牧原回应称有多重资金来源偿债

5月27日,针对深交所2023年报问询函提出的资金债务情况、自身经营、生猪养殖、资产管理、关联交易等方面的问询。

卫龙陷魔芋爽克重不足风波 “减重”又“加价”

近日,知名零食品牌卫龙旗下产品魔芋爽被曝克重不足,标重净含量为15克,实际称重却只有8.9克,且8.9克实际称重包含了包装袋的重量。