BD解决了3年现金流问题,但投资人退出怎么办?

今年3月15日,刚刚在易贸生物产业大会策划组织了一场“你准备好做BD了吗”的panel,3月20日,包骏博士又作为同写意BD俱乐部的理事长,赶到泰州参加了为期两天的BD培训会。

在中国不大的医药BD圈内,包骏无疑是核心成员,也是很活跃的一个。早在2016年,包骏就策划并讲授BD课程,当年的很多学员如今也都成为了国内各家药企的BD骨干。

距离上一次的BD培训会已经过去了整整3年,但是,3年之后大家的诉求已经发生了很大的改变。当现场一位演讲嘉宾提问,有多少公司有License out的需求,不少人举起了手,但是问起有多少公司还会做License in,几乎没有人举手。

包骏从不回避,在目前的资本寒冬下,BD首先是求生存的手段。2022年10月,包骏正式加入普米斯生物担任首席商务官,2023年是包骏在普米斯度过的第一个完整的一年,这一年里,普米斯和BioNtech做了两笔交易,解决了公司3年现金流的问题,也解决了公司目前的生存问题。

在包骏看来,所有的Biotech都会经过三个阶段,第一个阶段是生存;第二个阶段是背书,包括产品和技术平台的背书;第三个阶段,又回到了投资人退出的问题。

“在第一个问题和第二个问题没有解决的情况下,讲后面有点奢侈了。”但是,BD远不仅仅是一个求生存的手段,包骏的职业生涯中,他在多家MNC或Biotech,参与并见证了BD手段如何改变公司的现状,帮助公司实现更加远大的目标。

“我一直很强调BD不是简单的把产品拿出去授权,要配合公司的战略,BD甚至于就是公司战略的体现。”包骏告诉医药魔方。

License out先解决了生存问题,然后呢?

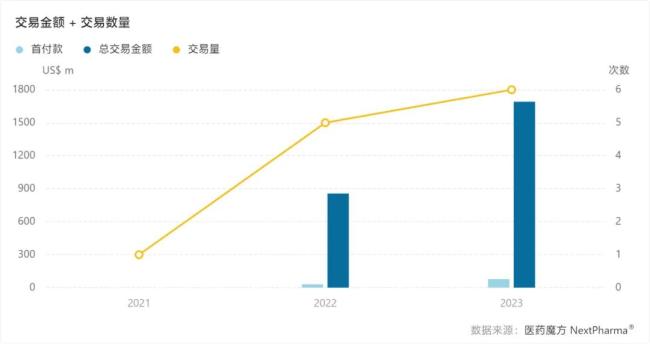

2023年7月20日,普米斯生物宣布与BioNTech达成战略研究合作、项目引进选择以及全球许可协议。不到4个月后,11月8日,普米斯生物宣布与BioNTech就抗PD-L1/VEGF双特异性抗体(PM8002)达成一项许可和合作协议。BioNTech获得PM8002在全球(大中华区除外)的开发、生产和商业化权利;普米斯获得5500万美元的首付款,以及超10亿美元的开发、注册和商业里程碑付款以及分级销售提成。

包骏坦言,跟BioNTech的这两笔合作,核心还是想解决现金流问题。这两笔交易的预付款和近期里程碑,加上目前的现金,给普米斯大约3年半的时间。

按照包骏的Biotech“生存-背书-退出”的三阶段发展理论,2023年,普米斯显然是把优先级放在了生存和背书问题上。两笔交易,第一笔交易是对普米斯抗体研发平台的背书;第二笔交易,平台筛选出来的II期临床产品抗PD-L1/VEGF双特异性抗体(PM8002)得到了BioNTech的认可。PM8002从平台筛选出抗体到IND只用了24个月,于2020年10月进入临床试验。

平台型的Biotech把什么样的产品授权出去,对很多创始人来说,是一个很纠结的问题。最好的或者进度最快的核心产品往往舍不得对外授权,但是竞争力差一档的产品,Bigpharm又看不上。

对此,包骏认为,如果战略上已经决定要做License out的BD交易,那么就要拿出最好的产品,因为产品授权给Bigpharm对平台的背书意义,可能要远大于一笔交易产生的现金回报。普米斯就拿出了最好的、进度最快的产品PM8002授权给BioNTech,但是他们并不担心,因为接下来平台还会继续筛选出好产品出来。

在谈Deal的过程中,普米斯基本上和能见到的MNC都谈过,最后还是挑选了BioNtech,包骏解释是因为“跟BioNTech合作没有包袱。”

2023年,BioNTech成为国内创新药管线最大的买家之一。据医药魔方数据库统计,2023年起,除了普米斯,BioNTech相继与昂科免疫、映恩生物、道尔生物、宜联生物和药明生物达成BD交易,交易管线中最多的是ADC产品。

ADC将会替代化疗,而“IO(肿瘤免疫疗法)+ADC”将会替代“IO+化疗”,这是精准治疗时代的必然趋势,也是BioNTech一系列BD背后的核心战略。“BioNtech去年的打法就是购买多个ADC,但是ADC单独成药要冲到一线疗法,必然要跟IO联合用药。“包骏解释,“但是BioNTech不像默沙东和罗氏,自己有PD-1或者PD-L1,所以跟其他MNC合作,他们未必把我们的产品当做核心产品。”

BioNTech随后果然表示,相信PM8002将与其ADC协同作用,并计划将PM8002和多个ADC联合用药,在十多个肿瘤适应症开展临床试验。

Biotech总是缺钱,但是生存的问题已经不是普米斯目前的主要问题;完成这两笔交易后,包骏也感受到了Bigpharma背书的作用,“我现在出去,没有企业或者投资机构不愿意见普米斯的。但是,我们也得到反馈,仅有BioNTech的背书还不够。”

包骏认为,普米斯还需要其他MNC的背书,这是今后的第一个重点工作;第二个重点工作是考虑投资人如何退出。

在做Deal的过程中,包骏跟公司CEO等管理层一起,对普米斯的管线和开发战略做了分析讨论。从战略上来看,普米斯管线很丰富,目前有十几条管线,摆在面前有两个选择:是成为一个平台公司,还是成为一家以产品为主的Bio-pharma公司?

资深的行业内人士都知道,如果公司的定位是平台型研发公司,有独到的技术平台能持续做出好产品,那做到一定阶段把产品卖出去就是必然事件;反之,如果公司定位是要做小而全的Biopharma,自己的核心产品肯定是要计划一直做到上市和商业化。核心产品如果License out,要么是奔着总体被并购的目标,要么是想留着中国权益来日方长。

去年下半年,包骏和公司管理层进行了更多战略的讨论,董事会达成共识,普米斯要成为一家“以产品为主的公司,同时有一个非常强大的一个研发平台。”

比如授权给BioNTech的PM8002,普米斯就仍保有中国权益,未来要花多少精力,花多少资源,还是将资源向其他产品倾斜,就是一个重要的战略选择。此外,公司下一步的资本动作会是Cross-over融资,为IPO做好准备。IPO要求公司保留核心价值,那么下一个产品重点在哪里?

BD作为一种手段: “在哪里打”和“如何赢”?

前几年,因为国内投资人普遍看重平台公司,导致目前单产品Biotech很少,大多是平台型的Biotech。但是,国内的产业语境在过去一段时间已经发生了巨大的变化,产品公司现在往往受到更多青睐。

实际上,单产品公司在纳斯达克上市非常常见。纳斯达克最近上市的两家生物技术公司CG Oncology和ArriVent,实际上都是单产品公司。一个更加为人熟知的案例是Aiolos,这家从恒瑞引进了用于治疗成人哮喘的单克隆抗体AIO-001的单产品Biotech,随即拿到2.45亿美元A轮大额融资;今年1月,Aiolos凭借一个管线以14亿美元被GSK收购。

包骏认为,单产品公司要坚信产品的竞争力,赌被收购的可能。因此,单产品Biotech做BD也要以终为始,BD最好是为将来上市以及最终被并购作准备。如果现金流允许,就不能选择做license out的BD交易,没有了核心产品的核心权益,100%将无法上市,选择共同开发就仍然保留了上市以及被收购的可能。

平台公司则面临两个大的选择:如果是偏研发型的平台公司,需要产品做到临床,或者做完I期就license out,历史上也有不少成功的公司采取这一模式,国内也已经出现了这样的公司;另外一个选择就是像普米斯一样成为多产品公司。多产品的公司则要规划好,已经有一个产品License out,下一个产品是不是要考虑共同开发或者共同商业化?

“我们下定决心做多产品公司,就要评估什么样的项目能够继续往前推进,能否在两年之内在临床上看到一个比较亮眼的结果?这个亮眼的结果能否拿到Bigpharma背书,然后才能实现上市和商业化?在推进的同时,也要考虑在项目上投入的资源和成本,所以还要有持续的BD合作。但这时的合作,就不单纯是license out合作,而是在核心市场保留一定的权益,比方说在美国市场保留一定的商业权益。”包骏强调,“这也是投资人希望看到的。”

随着IO热度一定程度上的退潮,以及ADC热度的持续提升,普米斯的下一个核心产品计划抓住当下IO+ADC的热点,在明年年初上架自己的ADC产品和双抗联用。这个计划也从投资人那里得到非常正面的反馈。

一个不能回避的问题是,License out等BD交易并不能完全解决Biotech早期投资人退出的问题,因此,某些情况下投资人希望保留一部分权益。正因如此,在BD之前,投资人和公司高层应该对公司的发展战略达成一致。

可以看到,无论是单产品Biotech还是平台型的Biotech,BD执行一定要配合公司的战略。做BD的过程,也是一个调配公司资源和重新思考战略的时机。包骏始终强调,BD作为一种手段,其过程往往比达成Deal的结果更加重要。

比如,在BD过程中,项目估值是一个重要的环节,“但是最有价值的不是最后的结论,而是过程。有了这个过程,对公司的技术、产品和市场有了一个深入的了解之后,首先,Deal的谈判过程才不会像菜市场喊价,首付款和如何设定里程碑等Deal细节才有可能理性谈判;其次,在谈Deal的过程中挖掘出一些量化因素,此后能更好的调配公司资源,做出更好的战略选择。”

产品组合分析同样如此。包骏先后在宝洁健康产业部、Onyx Pharma、盛诺基、Impact Therapeutics等多家国内外药企工作过,他亲历了一个个管线模型(pipeline model)分析结合BD,如何帮助一家公司设定进攻或防御战略,积累产品,改变现状,帮助其实现更大的愿景。

一些Biotech公司习惯于喊出“一年一个IND”或者“四年一个新药上市”这样的发展目标,但是却没有系统的进行管线模型分析、差距分析,将战略远景、量化的目标解构为可以落地的具体工作。

产品组合分析和企业战略紧密相关,包骏非常喜欢原宝洁传奇CEO、也被称为并购狂人的 A.G Lafley的一句话——战略就是“在哪里打”和“如何赢”。

IPO冷,投资人退出何解?

同时做好研发和BD,优化资源配置,应对现金流问题和复杂多变的外部环境,是一道高维难题。

包骏的解题思路是:产品组合分析等纸上谈兵不可少,但是也要行动起来,并且快速应对变化。

现在,包括普米斯在内的很多公司在研究在纳斯达克上市的可能性。但是包骏强调,“我们不会总是分析,最实际的做法就是跟投资人谈。”

包骏解释,IPO前的Crossover轮的投资人和VC不一样,他们同时活跃在一级市场和二级市场,“我们今年想把这一轮融资做的扎实一点,所谓扎实就是投资人很重要,这个是我们考虑的主要因素。然后我们寻求和这些投资人交流,看他们是偏向纳斯达克还是港股,因为投资人是用自己的钱在投票。当然市场情况也不以人的意志为转移,我们也会观察这两个市场的走向。”

今年初,参加完JPM会议包骏在朋友圈发了一段会后感言,“2024年预计Pharma的BD和并购还将继续,并购释放出来的现金投资人还会recycle到新的公司和需要资金的公司,这就是Biotech的cycle of life。” 在并购机制健全的美国市场,并购是生物技术行业生态循环的重要一部分,但是在国内,IPO几乎仍是唯一的路径,能解决投资人的退出问题。

当被问及什么时候国内才会迎来系统性的并购机会时,包骏认为,“当下,并购在国内不可能成为主线,可能会看到一到两个案例。”

他分析,一个极为重要的难点是,“Local pharma并购一个管线,拿到的是管线的全球权益,不可能只支付中国市场的价格,但是Local pharma目前并不具备完善的跨国开发能力,这部分的价值是拿不到的,但他又要去支付这部分的价格。”

包骏特别提到,可以在比较视野下观察日本药企的发展路径,作为一个参考。

上世纪80年代,医保控费压力,MNC进入日本市场导致本土竞争加剧等大环境变化,日本药企在政策扶持下开始创新转型并加速国际化布局。武田制药、安斯泰来等日本药企更是将目光投向海外,纷纷布局“出海战略”:包括建立建立海外研发中心;和海外企业成立合资公司或开展合作;收购海外药企;进行技术转让等BD交易,逐渐成为了跨国创新药巨头。自研加上并购扩充管线,武田就从日本巨头成为了世界巨头

“这样做产生了什么结果?一旦日本的Local pharm变成了一个Global pharma,对管线的并购的动力就大了。”包骏直言,“日本的情况不发生,我觉得并购在中国不可能成气候。”

日本的情况要发生,可能需要市场进一步倒逼Local pharm出海+创新转型,“Local pharma如果觉得中国的市场不足以让它进一步发展,它一定会向海外扩张,药是全球化的,为什么不出海呢?我觉得中国企业只有做到这一步,去并购管线才是自然的下一步。当然,我们的企业家们有没有这种Vision和决心,我们拭目以待。”

推荐阅读

从医药到医美,华东医药的转型与迷途

华东医药2024年的开局之路不是很顺,先后陷入与青海珠峰的知识产权纠纷、新产品减肥针合作方违规宣传等风波,除此之外,TTP273项目的夭折也引起一些投资者的关心与担忧。

创新、定价、MAH,“两会”医药代表在关注什么?

2023年,中国医药行业仍处于资本下行周期,严峻的形势,对价值创造的可持续性提出挑战,行业发展亟需政策引导。

升白药市场群雄割据,后来者亿帆医药如何破局?

近日,亿帆医药发布公告称,控股子公司在研产品艾贝格司亭α注射液在欧盟上市销售获得了批准,或将对公司业绩产生积极影响。

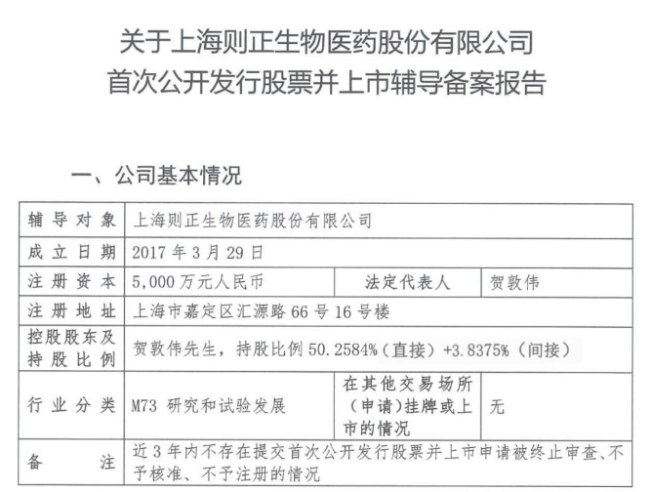

看准儿童药、主攻DDS 则正医药进IPO上市辅导备案

近期,证监会官网披露,则正医药上市辅导备案,辅导机构为民生证券股份有限公司,派出机构为上海证监局。

振东制药三季度止盈转亏 净亏损87.42万元

振东制药2023年前三季度实现总营收27.84亿元,同比下降0.55%;归母净利润为-87.42万元,同比止盈转亏,较上年同期下降103.53%。

荃信生物二次递表 暂无商业化产品 两年亏损近九亿

荃信生物估计称,截至2025年12月31日止三个年度各年,中美华东集团根据CDMO服务框架协议向赛孚士支付的服务费最高金额将分别不超过人民币1100万元、1000万元和1200万元。

mRNA技术斩获诺贝尔奖,生物医药领域或迎巨变

基于mRNA技术的新冠疫苗让mRNA技术获得全球关注,该技术也多次被认为有希望让相关研究者获得诺奖,这一期望终于在2023年成真。