需求回暖 中芯国际变乐观

截至8月13日,中芯国际连续4个交易日股价上涨。北京商报记者注意到,近日包括里昂、大和在内的多家机构调高了对中芯国际的评级,主要因为公司表现超出预期,据中芯国际披露的二季度业绩,期间公司营收19.01亿美元,净利润1.65亿美元,营收净利均超预期。虽然元气未复,但中芯国际的“心态”十分乐观,并且进一步加码产能,押注12英寸晶圆。在业内观点看来,芯片市场需求波动在所难免,中芯国际需要的是与周期博弈。

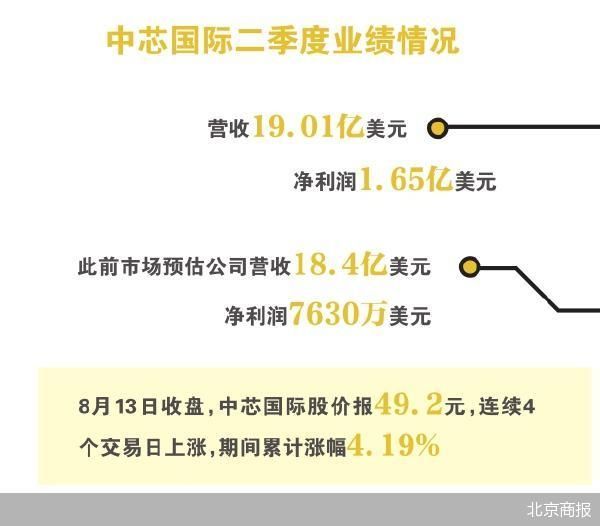

营收净利均超预期

对从事晶圆生产的中芯国际而言,产能利用率是业绩晴雨表,2023年,其产能利用率从上一年的92%下滑至75%,如今公司产能利用率已回升至85.2%。

其中的起伏主要还是受供需关系影响,2023年芯片市场库存高企,需求放缓,而今随着下游逐渐去库存、需求回暖,中芯国际业绩得以复苏。

中芯国际联席CEO赵海军针对二季度业绩表示:对高端智能手机所需芯片而言,无论是DDIC还是CMOS,国内芯片厂商几乎没有存货,市场供不应求,预计四季度仍有增长。至于WiFi等常用芯片,赵海军称,四季度市场需求主要取决于厂商是否为来年提前备货。

由于中芯国际体量庞大,周期的作用更加显著,在此前“芯片荒”影响下,公司的营收、利润在2020—2022年三个年度内持续增长,其归母净利润在2020年、2021年两个年度增幅更是分别达到约142%、148%。

今年以来,中芯国际虽然略有复苏,但利润仍起伏不定,从环比数据来看,去年四季度,公司营业利润约为17.4亿元,环比上升约44%,但今年一季度再次回落至约5.28亿元,环比下滑近70%。

无论如何,中芯国际方面颇为乐观,此前,市场预估公司的销售收入、净利润分别为18.4亿美元、7630万美元。显然,中芯国际二季度的经营业绩超出市场预期。对比发现,二季度公司的销售收入略高于预告数,净利润则较预估数翻了一倍多。

其在投资者关系活动中表示,三季度公司的收入指引是环比增长13%—15%,毛利率介于18%—20%之间,除了因本土市场供不应求之外,公司也在积极扩产12英寸晶圆,其附加值相对较高,利好公司营收。

同时,中芯国际方面也意识到四季度是传统淡季,市场需求具有不确定性,但公司表示,今年的总体格局可以大致确定,在外部环境无重大变化前提下,公司的下半年销售收入可超过上半年。

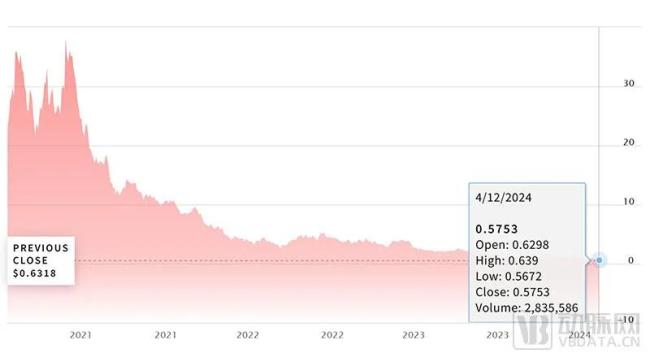

8月13日收盘,中芯国际股价报49.2元,连续4个交易日上涨,期间累计涨幅4.19%,累计换手率3.47%。资金流向方面,近5日内该股资金总体呈流入状态,高于行业平均水平,5日共流入39759.94万元。

扩产能否奏效

“12英寸晶圆”成了中芯国际回复中的关键词,也是市场关注的增长点。相比8英寸晶圆,由于其面积更大,所以能够裁割出更多的芯片,降低了单个芯片成本,从应用上来看,目前高性能处理器、高端存储芯片更多采用12英寸晶圆。

产业观察家丁少将对北京商报记者分析称,就手机领域来说,AI手机无疑对12英寸晶圆需求更大,随着手机GPU性能提高,电路的集成度也会更高,需要在单位面积上集成更多的元件,用12英寸晶圆生产比较理想。

但同时专家也指出,12英寸晶圆并非8英寸的晶圆替代品,手机中的成熟制程芯片,例如射频芯片、电源管理芯片,仍然采用8英寸晶圆生产,也就是说,下游需求回升利好各条线的晶圆,只不过对于上游而言,12英寸产品有更大利润空间。

为顺应市场趋势,中芯国际此前有34万片12英寸晶圆产能扩产计划,对于计划执行程度,中芯国际表示:“一段时间以来一直没办法满足客户需求,也就是供不应求,我们尽可能在加快产能建设速度。”

虽然在加码生产,但中芯国际并不打算以低价换市场,相反,其在价格方面颇有底气。赵海军谈到,目前看到的情况是公司产品价格稳步回升,公司不会主动降价,增加产能利用率也不是为了低价竞争。

有市场声音称,虽然下游客户“补库存”推动了需求上涨,但这可能只是短期行为,有可能再次回落,中芯国际扩产之后如何应对“供大于求”的局面?对此赵海军谈到,在总体需求回升的同时,的确也有一些部门在下调库存,例如数字电视、音箱等领域,不过公司可以把新增产能转移给那些未来有前途的产品和应用,从而吃到市场增量。

业内观点指出,对于中芯国际这样体量庞大的企业而言,逆周期扩产并不罕见,在一定程度上说,其生产节奏的确要与市场周期“对赌”,相比短期内的利润风险,错失良机是中芯国际更不能接受的结果。

北京商报记者就相关问题采访中芯国际,但截至发稿未获回复。

推荐阅读

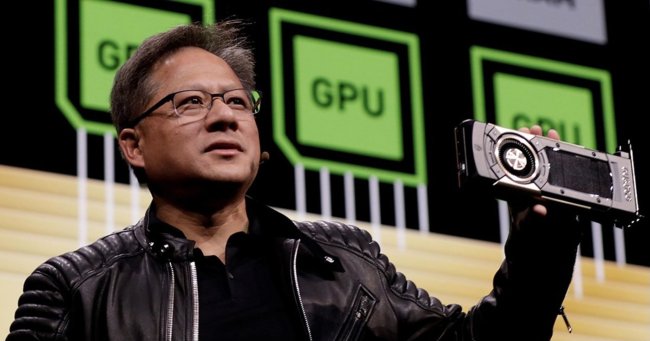

英伟达“过山车”式股价背后,AI芯片巨头地位并非不可动摇

在诸多乐观预测后,如今,华尔街对于 AI“泡沫化”担忧有所缓解,这促使投资者重新涌入科技领域,并且重振市场对 AI 芯片行业和英伟达的热情。

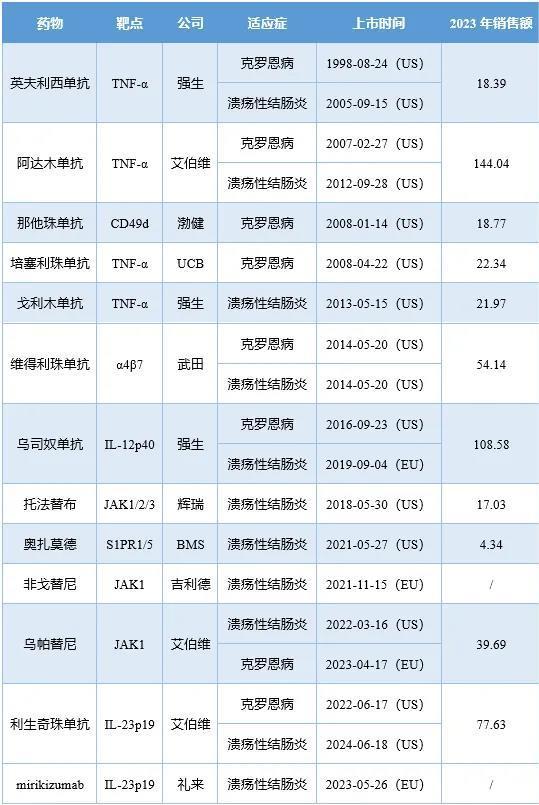

炎症性肠病:巨头争霸,高潮迭起

近几年,非肿瘤领域的临床需求逐渐进入众多制药企业的视野,尤其是肥胖、代谢功能障碍相关脂肪性肝炎(MASH)、炎症性肠病(IBD)等疾病领域。

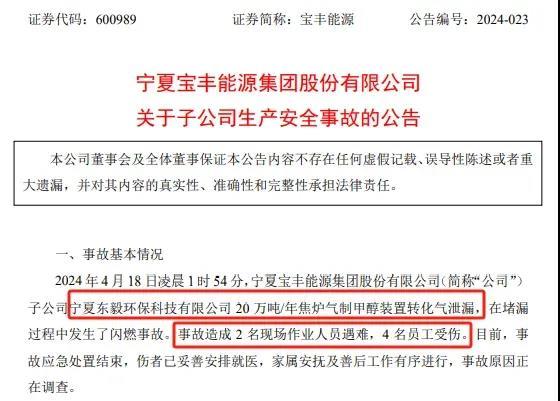

光伏行业巨头“抱团取暖”

继4月与协鑫科技签署42.5万吨采购合同后,5月10日,隆基绿能又与通威股份签署高纯晶硅产品销售合同,预计总金额约为391亿元。