走“价格战”的路,比亚迪让供应商无路可走?

12月上市的新能源车定价又一次刷新底线。12月新能源车10万元档新品层出不穷。值得一提的是,吉利推出银河星舰7EM-i,限时售价为9.98万—13.28万元,相比于银河L7起售价降低2.5万。

银河星舰7EM-i主打全球量产最高46.5%热效率的发动机,超过了比亚迪第五代DM-i量产热效率46.06%的发动机。即使在技术加持下,吉利还是将新车价格降到10万以下。

不仅如此,其他车企也纷纷在年末降价。12月,极氪推出“购车权益”“零息分期”等价格政策;12月1日深蓝直降5000;比亚迪下调王朝系列车型价格;11月29日理想宣布年底限时0息政策,单车型最低首付金额6.98万。

12月4日,由乘联分会初步统计,11月新能源车市场零售127.7万辆,比去年同期增长52%,较上月同期增长7%,今年以来累计零售960.5万辆,同比增长41%。

新能源市场需求持续增长,各大车企都想要“分一杯羹”,为了招揽用户,各大品牌加入降价策略,2024年新能源价格战进入白热化阶段。

车企通知经销商自行降本

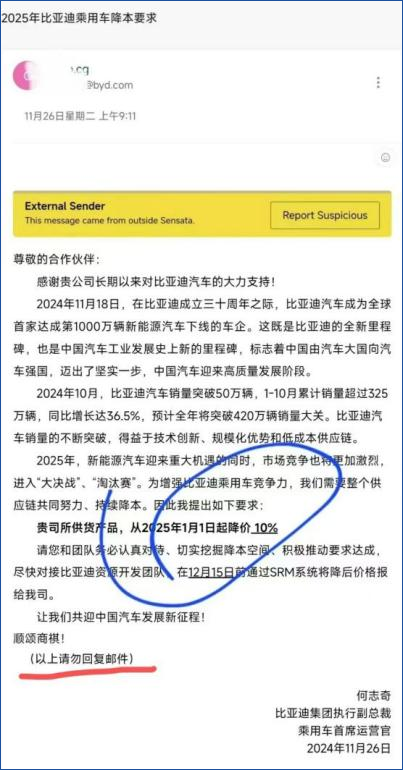

新能源车企一面降价,一面希望维持利润空间,将损失的利润转嫁给供应链。近日,网传的一封比亚迪邮件引发业内关注。比亚迪执行副总裁何志奇在此邮件中表示,希望供应商积极挖掘降低成本的空间。

图:网传邮件截图

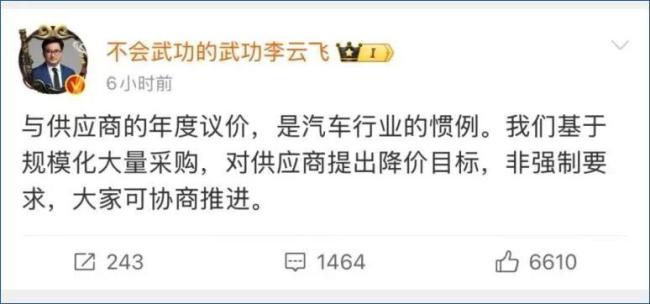

11月27日,比亚迪品牌及公关处总经理李云飞发文回应网传 “比亚迪要求供应商降价10%”,并表示此为行业惯例,并非强制要求。

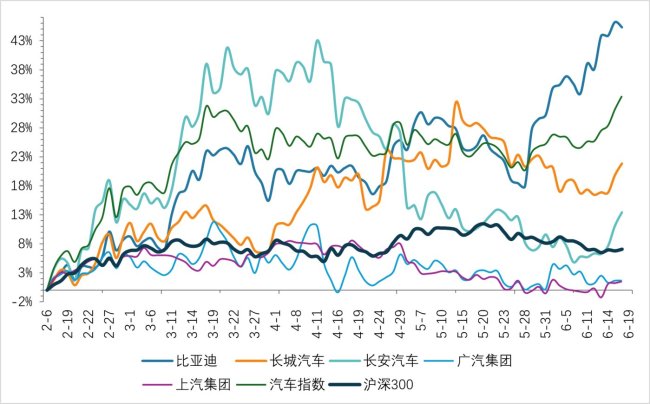

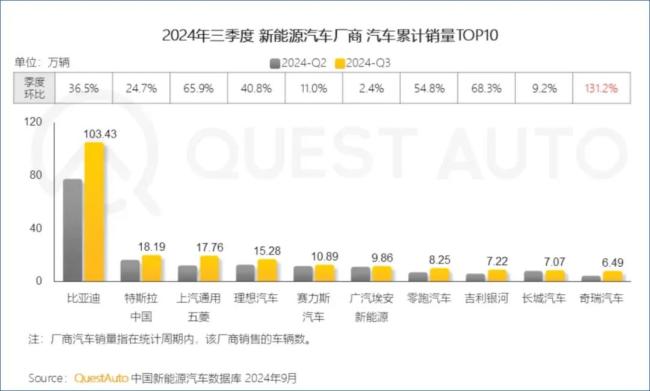

比亚迪官方数据显示,比亚迪10月新能源汽车销量50.27万辆,创历史新高;今年1-10月,新能源汽车销量为325.05万辆,同比增长36.49%。第三季度,比亚迪更是实现营收2011.25亿元,同比增长24.04%。比亚迪在二季度、三季度继续作为新能源车企销量“领头羊”。

纵使业绩斐然,出海规模进一步扩大,比亚迪还是高调加入价格战。而不久前,比亚迪董事长王传福在中国汽车重庆论坛上表示,卷是一种竞争,是市场经济的本质。企业家要拥抱竞争,在竞争中发展,不要为了竞争焦虑。

据第一财经报道,比亚迪内部人士透露,比亚迪的8000多家供应商中收到降本通知邮件的供应商不到1%。此次的降本方案是按领域有节奏推进的,现收到邮件的供应商多为电控、传感器供应商,数量为几十家,未来不排除将扩散到其他领域。

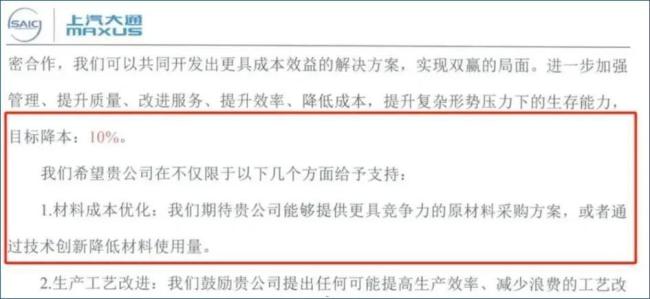

降本“10%”并非比亚迪独一家,11月25日,上汽大通向其供应商表示:“汽车市场供大于求的问题突出;随着新车大量上市,市场供需失衡状况预计在短期内难以得到根本改善,价格战难以平息。”并提出将目标设定为降本10%。

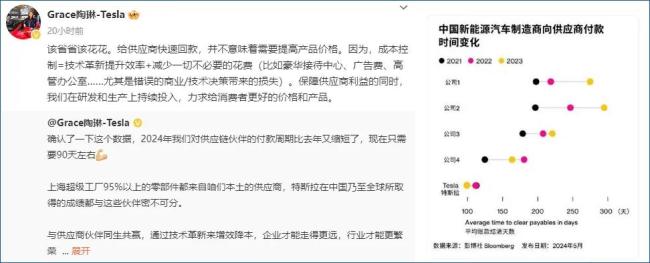

11月28日,特斯拉全球副总裁陶琳发博文表示“给供应商快速回款,并不意味着需要提高产品价格”,并表示在2024年特斯拉对供应商付款周期相比去年有所缩短。

不同于比亚迪直截了当地降价,陶琳则表示特斯拉要与供应商共生共赢,通过技术革新增效降本。而快速回款则是保障供应商利益。但网友并不买账,直呼“蹭热度”。缩短付款周期能够帮助企业减轻生存压力,补全企业资金缺口,这种举措看似真诚,但并没有真正保证供应商的利益。技术革新的核心也是让供应商降价,更别说90天的付款周期并不具备竞争力——宝马对中国供应商的账期在30—45天,大众、通用等车企在60—90天。

可以看出,此番特斯拉陶琳可谓回应了一个寂寞,“保障供应商利益”的表态非但不能令人信服,还暴露了长账期。特斯拉在上半年确实过得不太好,第一、第二季度连续出现利润折损。第三季度实现营业收入251.82亿美元,同比增长8%;净利润达21.67亿美元,同比增长17%,环比增长46.6%。

11月25日,特斯拉Model Y 车型再次降价。起售价下降至23.99万元,并额外提供5年免息的金融服务。

目前供应链端企业面临成本压缩、内部降本、裁员等问题,今年一些跨国大型供应商包括博世、法雷奥、大陆、采埃孚等都普遍进行了规模性的裁员。近年来,业内对于车企价格内卷已见怪不怪。

低价车型持续搅动市场,波及油车领域。油车企业上汽大众、一汽-大众、广汽本田、广汽丰田等合资厂商的多款主销车型进一步降价。

下游企业内卷加剧,中游企业腹背受敌

新能源产业链高峰扩张的势头已过,市场竞争进入白热化阶段。当前产业链各环节的价格处于较低位,原材料、零部件以及整车上中下游供应商都受到不同程度的影响。

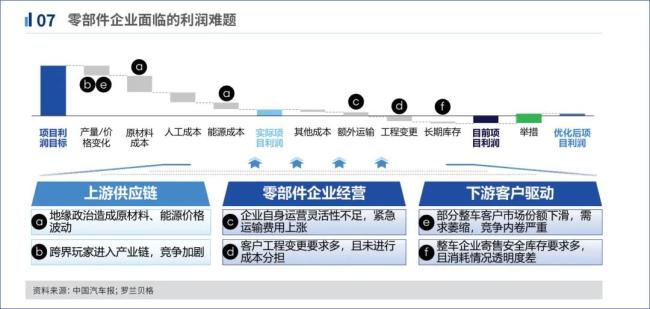

由《2024全球汽车供应链核心企业竞争力白皮书》发布数据可知,2023年中国百强零部件企业的整体净利润率仅为7.2%,行业降本空间较小。

图:《2024全球汽车供应链核心企业竞争力白皮书》

上游供应链原材料价格波动不断,不少跨界企业的加入增强了行业竞争力。下游主机厂供应商的多元化和自供使市场份额的争夺更加激烈,内卷加剧。

中游企业“腹背受敌”。以动力电池为例,电池正极材料企业面临产能过剩,下游需求降低等问题。负极、电解液出货价格下跌,企业承担成本压力。同时,半固态电池以及钠电池等新材料异军突起,成本和资源优于锂电池,目前正成为各大电池企业布局的新重点。

此外,车企加大新品上市速度,产品研发周期缩短,对中游企业的技术创新施加压力。其中,各大零部件企业自身不断“降本增效”的同时仍需要应对车企多样化的要求变更。

当升科技、中科电气回应影响不大,与比亚迪的合作占比下降。中科电气相关人士表示,行业内存在“增量不增收”的情况,属于产能结构以及阶段性的问题。

其中,当升科技2024年三季报显示,公司主营收入55.25亿元,同比下降55.95%,公司单季度主营收入19.84亿元,同比下降52.1%。

2024年前三季度,上汽营收和利润出现不同程度的下滑,实现营收4304.82亿元,同比下降17.74%;净利润为69.07亿元,同比下滑39.45%。今年10月,上汽集团新任掌门人贾健旭在一次内部交流中强调:“零部件企业应暂时搁置盈利考量,全力支援整车业务的发展。”他呼吁集团内部培育的零部件供应商需“让利”,无条件地将整车企业的成长置于首位。

东方证券发布研报称,三季度整车公司盈利能力下行,零部件表现相对优于整车,但公司毛利率仍同比下滑。具体来看,三季度A股整车行业归母净利润167.36亿元,同比下降21.5%,环比下降21.1%;零部件行业归母净利润184.68亿元,同比增长0.2%,环比下降6.5%。

恶性“价格战”何时休?

新能源行业整体价格体系内卷严重,今年的价格战从年初打到年尾,不断压缩的成本使得车企的单车利润不断下降,乘联会数据显示,今年前九个月,国内汽车行业单车利润已降至1.6万元。受此影响,新能源汽车行业整体利润率下降,蔚来、小鹏、零跑等企业仍处于亏损状态中。

对于价格战,业内人士也有不同的看法。2024年11月25日,蔚来创始人、董事长、CEO李斌向全体员工发布了一封十周年内部信,表示蔚来正处于智能电动汽车产业资格赛最激烈和残酷的阶段:“两三年后,只有少数优秀的企业能生存下来。”

2014年10月,长城汽车董事长魏建军在与新浪财经CEO邓庆旭的对话采访中表示,中国电动车在核心技术上尚未建立明显优势,只有在产业链中的领先地位。并且,他在一次直播中警示,“价格战”的后遗症可能会延续六七年的时间。

供应链成本下降,可能也将带来产品质量隐患,进而影响客户满意度。12月4日,由中国质量协会发布的测评结果指出,2024年中国新能源汽车行业用户满意度指数(NEV-CACSI)为79分(满分100分),同比下降1分,连续两年下降。

不过市场的容量仍不饱和,2024年,中国新能源乘用车销量在全球市场的占比超过60%。同时,行业需求仍在增长。CleanTechnica最新公布的注册量数据显示,今年9月全球电动车注册量同比增长33%,达170万辆,创历史新高。

面对市场需求的持续增长,新能源车企也在价格战以外探索新的发展之道。现阶段的新能源市场,比亚迪、上汽、吉利等传统车企在技术研发、产品出海上持续发力,比亚迪与OPPO和华为智驾合作。蔚小理等造车新势力也在基础设备、智能驾驶、企业宣传等方面加大投入:蔚来出海阿布扎比、阿塞拜疆,小鹏进军英国市场,理想新增超充站、到车位智驾。与此同时,跨界造车的华为和小米也借自身优势抢占市场。华为联合广汽集团造车,在智能化领域展开合作。小米则通过“米式营销”以及强大的品牌效应为小米汽车赢得更多消费者。

可见,面对持续增长的市场需求,各方势力正急于抢占更多市场份额,以期在行业中稳固地位。因此,从长远来看,价格战或许并非新能源企业竞争的核心所在,而将逐渐演变成淘汰赛,一场新能源车企的“大洗牌”。这或许也意味着,除了价格优势,服务全面性、技术智能化以及产业国际化将成为更大的筹码。

推荐阅读

比亚迪:猎杀时刻

“亏电油耗2.9L/100km”,这是比亚迪在5月28日发布的第五代DM技术给出最核心的数字。除此之外,第五代DM的发动机热效率为46.06%,续航2100km。

“独孤求败”的比亚迪,又分手了

10月18日,广汽与比亚迪合资成立的广州广汽比亚迪新能源客车有限公司(以下简称“广汽比亚迪新能源客车”)49%股权转让项目结束挂牌。

A股公司上半年研发投入揭晓!比亚迪居首,中国移动等紧随其后

随着科技创新成为推动经济高质量发展的核心动力,A股上市公司对研发投入的重视程度持续提升。

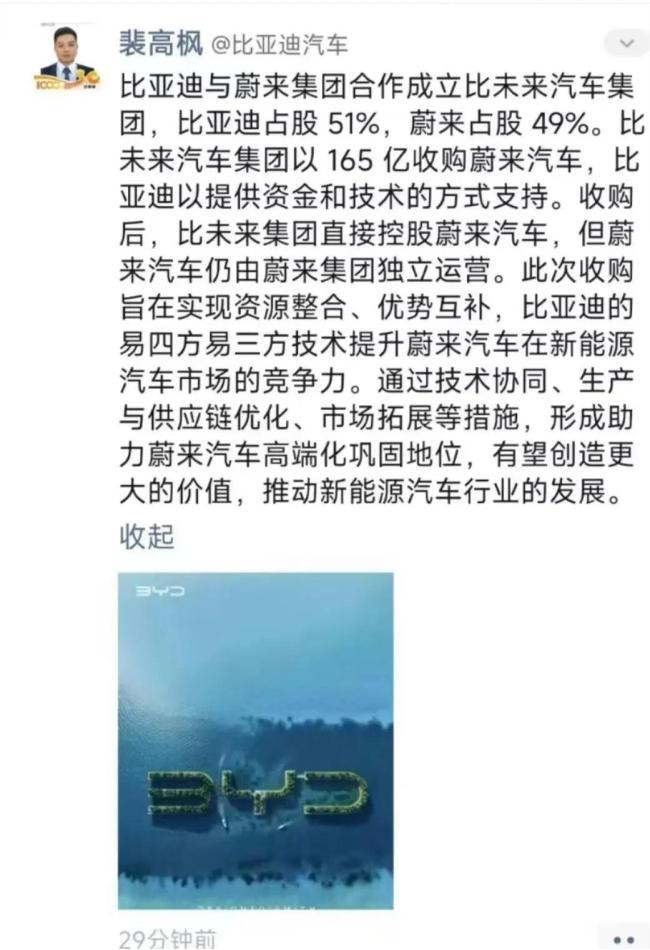

某公司员工称比亚迪165亿收购蔚来!李斌怒斥:胡说八道

11月22日,有认证为比亚迪员工的人士发文称比亚迪与蔚来集团合作成立比未来汽车集团,比亚迪占股51%,蔚来占股49%。