上饶城投:寻非标融资造血 年内待偿破百亿

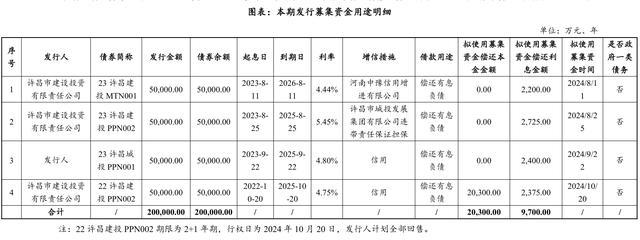

今年以来,城投公司在普遍存在发债难度加大的情况下,上饶市城市建设投资开发集团有限公司(以下简称“上饶城投”)走回“老路”,通过信托进行融资,融资规模为5亿元,利率为6.99%。记者在调查中发现,目前城投的发债融资普遍在2.5%以下,对于如此高的利率,是否意味着上饶城投亟需融资“造血”?其融资背后的原因值得关注。此外,上饶城投年内需要偿还的短期债务就多达120亿元,对于公司是否有充足资金偿债,值得关注。

增收不增利

2023年年报显示,上饶城投的营业收入为56.38亿元,同比增加1.41%,归母净利润为5.29亿元,同比减少26.84%。对于增收不增利的背后,或与多项原因有关。根据跟踪评级报告显示,上饶城投近年来受代建业务、铝业板块毛利率下滑以及工程施工亏损影响,2023年公司营业毛利率大幅下降的同时期间费用率有所增长,致使营业利润下滑36%,其中主要依靠政府补助对其形成有效补充,剔除政府补助后公司营业利润为负,公司盈利能力偏弱。

图1:上饶城投2023年营业收入

图2:上饶城投2023年净利润

中诚信国际跟踪评级报告显示,上饶城投除政府类项目外,也逐步拓展市场化业务,收购了上市公司闽发铝业,形成基础设施建设、铝业、光伏发电、高速公路运营、商品销售、酒店管理等多元化的业务布局,其中铝业已成为最大的收入及利润来源,公司各业务运营模式相对稳定,业务稳定性、可持续性较强。但是,就传统业务而言,作为公司主要收入来源的代建业务回款周期较长,安置房项目去化慢,使得项目建设资金沉淀较多,公司面临较大资金压力。

在业内,上饶城投是较早进行股权投资的城投平台。中诚信国际跟踪评级报告显示,跟踪期内闽发铝业收入保持增长,但铝加工行业竞争加剧,公司毛利率持续下滑,盈利能力有所下降。截至2024年3月末,公司持有闽发铝业31.57%的股份(持股数量296,329,179股,其中148,164,589股已质押),为闽发铝业第一大股东。同期末,闽发铝业总资产25.64亿元,净资产15.55亿元,资产负债率39.36%。2023年,闽发铝业实现营业收入28.24亿元,收入保持增长;同期毛利率大幅下降为4.66%,利润出现下降,原因主要是受房地产行业影响,行业产能过剩、市场竞争加剧,公司各类型材加工费及铝模板租赁费均有不同程度下降。2024年1月至3月,闽发铝业实现营业收入4.08亿元,同比下降27.03%;实现净利润856.03万元,同比下降12.52%。

中诚信国际跟踪评级报告显示,2023年,上饶城投收到政府补助6.56亿元。综上,跟踪期内上饶市潜在政府支持能力强,同时保持对公司的强支持意愿,可为公司带来较强的外部支持。虽然政府补贴对于上饶城投有一定的资金补充,不过,据业内人士透露,目前城投公司都在执行“335”指标,其中的“5”是净政府补贴不能高于公司净利润的50%,对于此数据,显然上饶城投并不符合,对于后续如何压降数据,值得关注。

偿债压力待解

企业预警通数据显示,上饶城投目前的存量债券共有29只,其中1年内到期的高达120.5亿元,已经接近总存量债券规模的一半,对此,上饶城投是否在1年内是否有足够的资金来应对上述债务兑付压力,值得关注。此外,中诚信国际跟踪评级报告也指出,上饶城投存在财务杠杆水平偏高问题,短期偿债压力较大。近年来公司债务规模持续上升,财务杠杆水平偏高;公司EBITDA和经营活动净现金流对利息支出保障能力较弱,债务偿还对外部融资存在较强依赖性,面临较大的短期偿债压力。

推荐阅读

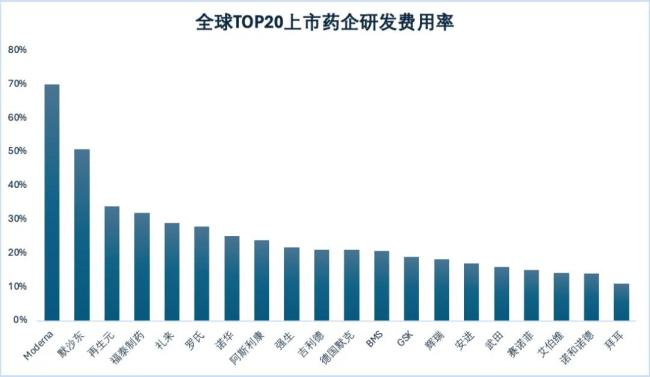

全球TOP20药企狂砸研投超万亿元,都干了啥?

罗氏、诺华沉寂“让贤”,默沙东、礼来拼命砸钱,诺和诺德研投令人“大跌眼镜”。当全球TOP20大药企研发费用率进行大PK,这场头部的较量中,谁是智者?谁是赢家?

股价抢跑涉“内幕交易”质疑,华东重机投芯片企业参保仅2人

7月29日,华东重机涨停,成为业内外关注焦点,原因是28日华东重机拟以不超过1.425亿元的价格,收购锐信图芯的43.18%股权股权。

去哪儿:节中机票预订增1.23倍,出国游覆盖1754城

甲辰龙年春节假期已结束,今年春节假期中国游客足迹遍布全球115个国家,覆盖全球1754个城市(除中国大陆及港澳台地区)。