国寿、新华保险再出手,500亿鸿鹄基金斥资19亿“押注”陕西煤业

由中国人寿、新华联合设立的500亿险资私募基金——鸿鹄基金开始下场“买股”。继中报现身伊利股份前十大股东名单后,三季度鸿鹄基金再持有陕西煤业7016.23万股,持股市值约19亿元。从鸿鹄基金的持股标的来看,其偏好大蓝筹、分红率高的个股。

中国人寿和新华保险联手设立的500亿鸿鹄基金这次“看上了”陕西煤业。

10月29日,据陕西煤业披露的三季报显示,鸿鹄基金以新进身份位列第十大流通股东,持有公司7016.23万股,折合持股市值约19亿元。

据悉,鸿鹄基金由中国人寿与新华保险联手设立,是一只规模达500亿元的私募基金,因被视作险资践行长期投资理念的“风向标”而受到高度关注。

着眼投资风格,鸿鹄基金偏向优质大市值蓝筹股。目前,鸿鹄基金仍处建仓阶段,除陕西煤业外,其还投资了伊利股份。

鸿鹄之外,各路保险公司也加大了对股票市场的投资力度。年内,险资举牌上市公司已创四年新高,而它们举牌的对象大多为高股息资产。

鸿鹄基金19亿“押注”陕煤

500亿鸿鹄基金成为陕西煤业的前十“座上宾”。

10月29日,陕西煤业披露三季报。在股东名单中,“国丰兴华(北京)私募基金管理有限公司-鸿鹄志远(上海)私募投资基金有限公司”(下称“鸿鹄基金”)以新进身份入围前十大股东序列。

公告显示,截至三季度末,鸿鹄基金持有陕西煤业7016.23万股。按9月30日陕西煤业收盘价27.47元/股计算,其手握市值超19亿元。

那么,鸿鹄基金有何来头呢?

事实上,鸿鹄基金的背后站着中国人寿与新华保险,是国内保险公司直接投资设立的首个私募证券基金;并且该基金被视作险资践行长期投资理念的“风向标”之一,因此其“一举一动”均倍受资本市场瞩目。

据悉,鸿鹄基金由中国人寿与新华保险联手于2024年2月29日成立,并于3月1日备案,距今仅有8个月左右的时间。

规模层面,鸿鹄基金拥有500亿体量,中国人寿和新华保险分别“对半”出资。截至三季度末,其实收股本已有320.1亿元。

而除了重押陕西煤业外,鸿鹄基金目前还是伊利股份的第六大流通股东。中报显示,鸿鹄基金持有这家伊利股份1.19亿股;三季度末其持仓未变,持股金额达34.6亿。

从鸿鹄基金买入的陕西煤业与伊利股份来看,两者均为大蓝筹企业。

截至发稿,陕西煤业市值高达2397亿元,前三季度净利润超159亿。此外,公司2021年至2023年股利支付率均超60%,目前股息率约5.3%。

伊利股份市值则为1683亿元,前三季度归母净利润同比增长15.87%至108.68亿元。同时,公司自2016年起年度股利支付率均高于64%,最新股息率约4.5%。

据了解,鸿鹄基金的投资倾向正是选择具有较大市值、流动性好及较高市场影响力的优质上市公司,投资风格为“长钱长投”。

中国人寿方面透露,鸿鹄基金的考核期限将拉长,从1年延长到3年,且会更聚焦总投资收益率并兼顾综合收益率。

险资开启举牌“大时代”

鸿鹄基金先后“出手”陕西煤业、伊利股份,只是险资加码资本市场的一个缩影。

据了解,年内各保险公司举牌上市公司事件频现,其中长城人寿最为活跃。

2024年1月11日,无锡银行公告称,长城人寿于2023年12月29日至2024年1月9日期间增持公司999.99万股,持股数量上升至1.08亿股,占总股本5%,触及举牌。

而后,两家A股公用事业上市公司城发环境、江南水务也在2024年5月17日宣布,长城人寿分别持有3210.4万股、4676.17万股,持股比例已达到5%。

2024年6月12日,长城人寿再增持赣粤高速18.59万股。交易完成后持有公司1.17亿股,持股比例超5%,再一次已达到举牌条件。

对于港股市场,长城人寿同样兴致勃勃。统计显示,2024年5月至7月,长城人寿先后完成对秦港股份H股以及绿色动力环保的举牌。

举牌完毕,长城人寿仍对相关标的进一步加仓。截至三季度末,长城人寿持有无锡银行、城发环境、江南水务、赣粤高速的股数上升至1.53亿股、4072.53万股、5871.41万股、1.48亿股,对四家公司的持股市值约25亿元。

另截至2024年9月20日及10月17日,长城人寿所持绿色动力环保与秦港股份H股股数分别达1.04亿股、1.66亿股,合计持股市值超6.6亿港币。

除长城人寿,瑞众人寿也举牌了龙源电力、中国中免H股,中国太保、紫金财险也先后举牌华能国际电力股份、华电国际电力股份、华光环能。

年初至今,保险公司举牌次数达11次,创近四年新高。但相比历史最高的36次,仍有较大提升空间。细看被举牌标的发现,多数品种虽不具备超高ROE,但分红能力显著。

举牌事件频出之余,险资对于二级市场的整体配置“水位”也一并提升。仅上半年,共有792家A股上市公司获得保险资金重仓,合计持股市值达到1.22万亿元。两项数据分别较一季度增加38家、增加304.51亿元。

这其中,红利板块成为“重配”。海通证券研报显示,二季度银行股、公用事业股占险资持股市值的46.9%、7.8%。

为何当前险资对于“买股”的热情持续提升。一是政策将险资权益类投资上限升至45%;二是在国债收益率不断走低的背景下,各保险公司为了规避利差损纷纷“加码”资本市场;而红利类股票有着稳定的股息,更易获得险资的青睐。

另外,政策层面持续鼓动险资入市做长期投资,在一定程度上也助推保险公司买股的热情;此外,随着全新的互换便利创设,保险公司也能通过资产质押从中央银行获取流动性,增进资金获取能力,有助于其进行股票投资。

险资业绩“爆表”

9月末A股市场的暴涨给了一众险企业绩甜头。

具体来看,中国人寿前三季度实现归母净利润1045亿元,同比增长173.88%;同时,新华保险、中国太保Q1-Q3归母净利润分别同比增长116.73%、65.49%,至206.8亿元、383.1亿元。

同时,中国平安、中国人保前三季度实现归母净利润1191.8亿元、363.3亿元,同比增长36.1%、77.2%,均远超2023年全年。

而业绩的暴涨主要是因为资本市场的回暖。

例如,中国人寿表示,2024年三季度股票市场显著回暖,本公司投资收益同比大幅提升。新华保险也坦言,近期资本市场回暖使得公司2024年前三季度投资收益同比实现大幅增长。

据统计,截至上半年,中国人寿、中国平安、中国太保、新华保险、中国人保股票投资占比分别为7.26%、6.38%、9.0%、10.03%、2.90%,投资金额达4417亿元、3330亿元、2212.5亿元、1443亿元、450亿元。

如此大规模的股票投资量再遇上市场表现强劲,无疑能助力保险公司交出一份漂亮的三季报成绩单。

而在市场为险企三季报欢呼之时,也有一些不同的声音随之而来。

中金公司在点评保险行业时曾指出,股票投资收益在不同年份之间波动较大,不可简单用今年三季度以来的股票投资收益推演后续长期盈利表现。

值得一提的是,被称为保险业新会计准则的《企业会计准则第22号——金融工具确认和计量》与《企业会计准则第25号——保险合同》已经于2023年起开始实施。

相较以往,在新准则框架下,会有更多资产被分类为以公允价值计量;而这也将促使保险公司净利润变动幅度加大。

未来,随着险企不断加大权益资产的配置,险企的利润将与资本市场的表现更为密切。

推荐阅读

差别化费率成重点 绿色保险迎政策红利

绿色保险再迎政策力挺。8月11日,中共中央、国务院发布《关于加快经济社会发展全面绿色转型的意见》(以下简称《意见》)。

套现精达股份8亿元,保险“大佬”李光荣缺钱了?

在股价飙升之际,保险业大佬李光荣决定出售其控股的精达股份部分股权给牛散乔晓辉,以缓解资金压力。

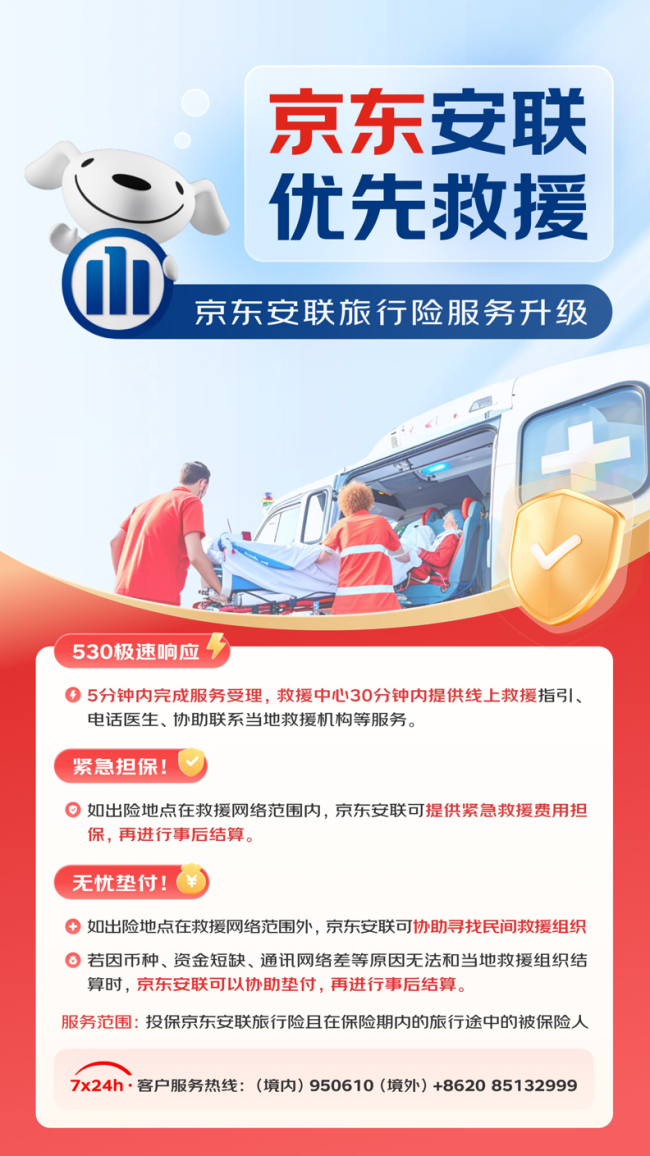

以人为本、生命至上!京东安联行业首推旅行保险 “优先救援”服务机制

为了更好地保障客户生命安全,京东安联近日面向旅行保险客户,推出了“优先救援”服务机制,对旅行保险服务进行了整体升级.

一个村50多人假住院骗保!有人骗取保险津贴超14万!背后猫腻曝光…

经查,2019年开始至2022年间,蔡某购买了多家保险公司的意外险,自己或伙同他人通过住院“挂床”的方式,多次骗取保险津贴共计14.51万元。

华泰保险660万股股权二度挂牌:出让底价打九折,东北轻合金拟出清离场

今日,华泰保险集团股份有限公司(以下简称“华泰保险”)660万股股份的挂牌信息正式披露。

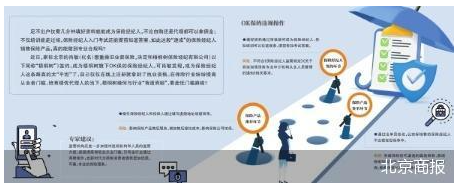

梧桐树的OK保不OK

足不出户仅需几分钟填好资料就能成为保险经纪人,不论自购还是代理都可以拿佣金;不仅培训能走过场,保险经纪人入门考试还能提前知道答案。