酒业从“巨头竞争”进入“寡头竞争”,酒商如何应变?

白酒竞争,“寡头格局”出现?

8月,今世缘酒业党委书记、董事长顾祥悦曾提出自己对行业的看法:白酒市场将从“头部竞争”向“寡头竞争”转变。

“头部”和“寡头”一字之差,差异极大。

经济学中的寡头竞争是指在一个行业中,只剩下几家大企业拼杀生存,大部分中小企业要么被排斥在主流竞争以外,要么面临经营压力出局。

套用一句热词——卷,寡头格局那是相当地“卷”。

按照上述分析,2005-2019年,白酒还处于“巨头竞争”阶段,各大酒企竞争尘埃未定,江小白、光良等品牌脱颖而出。2020年以来,寡头竞争格局日益凸显。

巨头转寡头,市场已有征兆。

2024年中秋国庆前夕,白酒市场旺季不旺。多位酒商向云酒头条反馈,“赚钱的酒卖不动”“去库存非常难”“价格倒挂严重”,某种程度上,这都是行业竞争度提升、寡头竞争加剧的体现,在钢铁、家电、汽车等行业早已出现,“山雨欲来风满楼”,酒业或将进入这一阶段。

在此背景下,头部酒商纷纷谋变。

华致酒行作为A股唯一酒类流通上市公司,近年相继推出自有白酒品牌荷花、“赖高淮”等。公司2024年半年报显示,以荷花、“赖高淮”为代表的精品酒动销良好;创业23年的酒仙网创始人郝鸿峰,推出零售价149元(全坤沙)容大酱酒,希望打造一款最有性价比的大众酱酒;酒类连锁领军企业1919,积极推出“快喝”,推进“餐加酒”跨界,向互联网化平台化转身……

从巨头到寡头,酒商版图变局缓缓拉开帷幕。

白酒集中度比肩啤酒

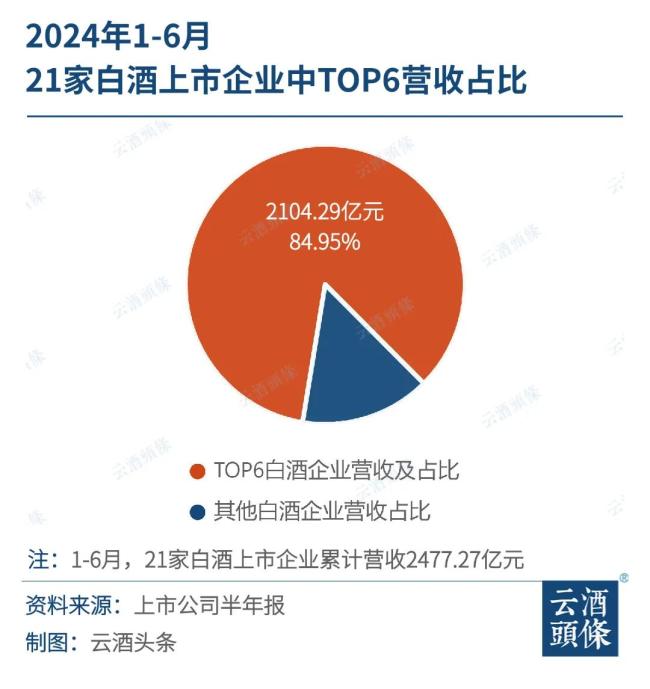

作为行业优秀企业代表,上市公司年报是行业走势晴雨表。2024年21家A股白酒上市公司中报显示,1-6月前6家酒企营收突破百亿。

同期,21家白酒上市企业累计营收2477.27亿元,累计实现净利润964.34亿元,以贵州茅台为首的前6家酒企实现营业总收入2104.29亿元,营收占比84.95%;实现归母净利润887.06亿元,占比91.98%。

可以看出,6家头部上市酒企,占据市场近92%利润,剩余15家白酒上市公司只能争夺剩余8%利润。

在酒类行业,啤酒以集中度高著称,对比可以发现,国内啤酒市场由华润、青岛、百威、燕京、嘉士伯(重啤)五大企业占据。2023年啤酒行业CR5市占率92%左右,白酒行业集中度已经与之相差不大。

营收和利润高度向巨头集中之际,在头部名酒中,核心大单品又成为收入和利润来源的主力。

深水财经社分析,2023年,贵州茅台大单品飞天茅台销售占比超过85%;五粮液中以普五、1618为核心的核心产品占比达到82%;洋河股份以梦之蓝系列的中高端产品销售占比达到87%;泸州老窖高端酒占比大幅提升至58%。

2023年,全国白酒行业完成销售7563亿元,实现利润总额2328亿元,蛋糕看似很大。由于营收和利润高度集中,经销商只有拿到主流品牌的主流产品代理权,才可能做大市场和规模。

从产品端来看,近年来市场可以自然动销的流通白酒聚焦30-50款产品。在1000-2000元价格带,五粮液普五、茅台飞天占据主流;在300-500元价格带,泸州老窖、剑南春、习酒、红花郎、珍酒、水井坊、舍得强势凸显;在100-200元价格带,洋河、今世缘优势突出;在50-60元光瓶酒中,玻汾一家独大。

酒类流通品牌高度集中也预示,经销商要想做大,就必须选择头部名酒,依靠打造自有品牌或者运营非知名品牌做大的时间窗口已经非常小。

定价权缺失,百亿补贴成“大杀器”

成功携手大品牌,拿到了名酒代理权,经销商是否能心遂所愿,做大做强?

如果回到2005-2019年,答案是肯定的,携手名酒大概率可以助力酒商成功,因为这一阶段名酒利润不高但引流效果明显,“名酒引流+其他酒赚钱”行之有效。

但在2022年以后,白酒深度调整,厂商关系生变,酒类销售线上普及以及电商“百亿补贴”出现,让酒类流通竞争环境发生新变化。这一阶段,名酒价格越来越透明、利润受限,酒商要想做大,合理定价权的重要性愈发凸显。

对此,商源集团创始人朱跃明表示,自己曾投入数千万资金开发产品,由于没有定价权而处处受制。

郝鸿峰也坦言:“2021年,自己曾合作的酒水产品的出厂价是每瓶在100多元,但市场打开后,厂方就要将出厂价上调至400元/瓶,经销商很受伤。”

除了定价权,互联网平台陆续推出线上“百亿补贴”,对酒类原有价格体系猛烈冲击,“名酒引流+其他产品赚钱”模式,难以维系。

多位酒商表示,伴随酒类线上渗透率提升,近年来互联网平台卖酒“百亿补贴”成为常态,在“618”“双11”“中秋、元旦、春节”等重要节日体现得更明显,买家补贴后到手价格可以低于出厂价100元/瓶以上,为此,渠道出现一批低价收酒吃补贴的“羊毛党”,直接拉低了很多白酒品牌的价格中枢。

互联网平台为何祭出“百亿补贴”大杀器,是一种战术还是战略?郝鸿峰一语中的:“谁不补贴即刻出局,低价和补贴是互联网巨头竞争策略,也是某些平台的核心竞争力。”

从这个意义看,“百亿补贴”不只是战术,也难以短期消失。

受到“百亿补贴”等模式冲击,经营名酒可能不赚钱甚至亏钱,极大削弱了酒商在价值链上的话语权和作用。越来越多酒商意识到,酒类流通需要新型厂商关系和运营模式,才能适应酒业从巨头竞争转向寡头竞争之变。

多维度对冲行业挑战

酒业竞争从巨头到寡头,叠加平台“百亿补贴”冲击,酒商如何破局?

酒类连锁链接消费者。2005年,一手打造出“金六福”等爆款白酒的金东集团创始人吴向东意识到酒类连锁的重要性,创立了华致酒行。2019年1月,华致酒行在深交所挂牌上市,成为A股首家酒类连锁上市企业。

2006年,杨陵江在以小酒馆知名的成都玉林路创办了1919首家门店,截至2024年,1919门店总数超过5000家,覆盖全国1000多个城市,成为酒类连锁领军品牌。

以此为契机,酒类流通行业掀起一股连锁热,浙江久加久、酒仙国际名酒城、也买酒等应运而生、快速发展。据不完全统计,迄今全国门店超过10家的酒类连锁约200家,2023零售总额超1600亿元,通过直接服务消费者获得竞争力,成为酒类流通行业重要力量。

区域联合打造供应链。2023年4月,河南平顶山万福源商贸公司、洛阳乐购商贸公司、郑州酒港供应链公司等13家区域酒类连锁抱团合作,成立中玖商联供应链管理有限公司(简称中玖商联),通过打造供应链,提升自身产业链位置。

中玖商联成立后,通过公司13家股东“集采分销”,内部股东“联采分销”,与水井坊、宝丰等多家酒企合作,还在千岛湖啤酒打造自有精酿品牌,通过联合采购,降低采购成本提升运营效率,很大程度上解决了困扰经销商“定价权”的问题。

开发自有品牌。2014年8月,及时转型电商、拥有互联网思维的郝鸿峰学习小米,携手原泸州老窖集团总裁张良、艺术大师许燎源打造出互联网白酒“三人炫”。

“三人炫”上市后,采用互联网预售,在酒仙网首发前48小时就销售40吨,上线84天销量突破100万瓶,销售金额突破7000万元,成为酒商打造自有品牌的标杆。2024年8月,郝鸿峰再次登台,以性价比为突破口,打造149元/瓶容大酱酒(全坤沙)。在此之前,1919也推出清香白酒“杜牧”,“打造自有品牌”成为酒商抗衡巨头的不二法宝。

平台+发展。在业内,浙江商源以“共好”为人所知,背后也折射出朱跃明“平台+”的发展理念。

2019年3月,浙江商源发布“平台+”战略,提出建设一个平台、形成两个品牌、三张网、四个工程、提升五大能力。

一个平台指商源后台不做生意,而是做文化、优化;两个品牌指打造产品品牌和渠道品牌;三张网指形成线上交易网、消费场景网、城市物流网;四化工程指平台规模化、主体资本化、运营品牌化、线上线下一体化;五大能力指专业化运营能力、资源整合能力、终端服务能力、资金服务能力、IT技术服务能力。

为此,商源启动了“四个帮”——帮你搭、帮你推、帮你卖、帮你管。朱跃明坦言:商源不缺产品、不缺资金,最缺的就是人才,公司还将提出飞鹰计划,成就30个“百万创业合伙人”。

据悉,2018年以来,商源通过平台战略,构建“平台+合伙人+渠道/品牌+公司”大生态圈,已帮助40多家平台公司,实现销售超10亿元。

纵观一部经济发展史,品牌和产业集中属于经济铁律,在这一过程中,“大鱼吃小鱼”成为规律,白酒发展到一定阶段,从巨头竞争到寡头竞争不足为怪。

另一方面,与钢铁、汽车、家电等工业产品相比,白酒自带文化色彩、拥有极强的区域和精神属性,“一方水土养一方人、一方人喝一方酒”,白酒的内涵是文化、文化的底蕴是个性,这为白酒区域发展提供基础。

因此,面对白酒行业可能的“寡头格局”之变,酒商已经从多个维度突围并取得经验,这将为酒业健康持续发展,提供源源不断的动力和成功案例。

9月6日,“酒业领军50人大会第四届峰会”即将在宝鸡举办(点击链接了解更多),产区政府、行业协会、酒企、酒商以及社会各界专家再次齐聚一堂,共同研判社会宏观经济、酒类产业经济的现状与趋势。

华致酒行、酒仙集团、1919、商源、新星等酒类流通大商代表将针对当前焦点议题发表真知灼见,更多会议内容,敬请关注云酒头条。

推荐阅读

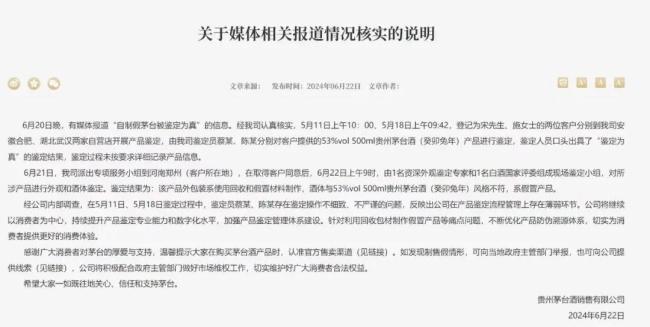

茅台下跌的锅,巽风背不动

茅台酒和贵州茅台(600519.SH)股票的投资者们,煎熬了好几天。从上周二开始,茅台股价连日下跌。昨日开盘亦大跌,尾盘拉升后,最终平盘。

茅台冰淇淋个别门店暂停营业?

6月3日,茅台冰淇淋小程序显示,北京、广州、深圳、青岛等地的7家茅台冰淇淋旗舰店处于暂停营业状态,引发了市场和消费者的关注。

茅台观察:以可持续发展的“美学”实践破题

从“人”“空间”“时间”三大维度破题,解决“谁来喝”“在哪里喝”“什么时候可以喝”三个重要疑问,回答茅台践行可持续发展的“美学”实践。