18.2亿,华润系再添一员

“华润系”血制品板块再添一员大将

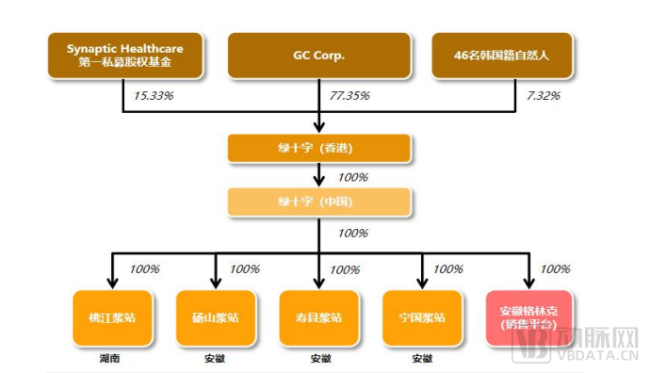

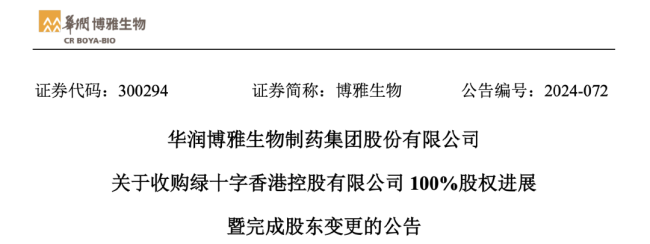

11月8日,华润博雅生物官网宣布“华润博雅生物与绿十字(中国)见面会暨工作对接会顺利召开”。

两天之前(11月6日),华润博雅生物完成收购绿十字(香港)100%股权,并开始将其纳入合并报表范围。

至此,“华润系”在血制品板块正式再落一子。

今年7月,华润博雅生物以自有资金18.2亿元协议受让绿十字(香港)100%股权,从而间接收购境内血液制品主体绿十字(中国)(具体可参看往期文章《斥资18.2亿!华润系再出手》)。

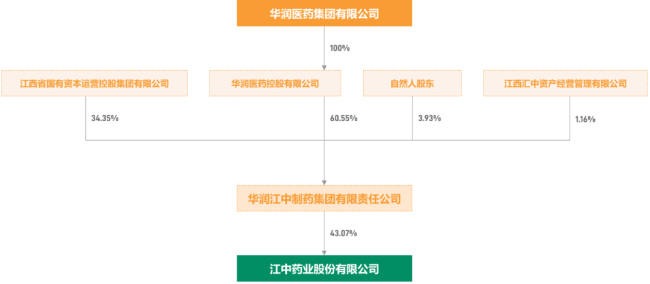

作为华润大健康版块的血液制品平台,华润博雅生物对华润医药的业绩贡献不容小觑。

华润医药曾在2022年年报中表示,生物药业务实现收益22.19亿港币,较上年同期高速增长405.9%(以人民币口径增长422.3%),主要受益于其2021年下半年完成华润博雅生物以及晋城海斯制药的并购。

进入“华润系”的第一年(2022年),华润博雅生物的表现不负众望——营收27.59亿元,同比增长4.08%;归母净利润4.32亿元,同比增长25.45%;扣非净利润3.92亿元,同比增长33.61%。

不过,在2023年和2024年前三季度,华润博雅生物的营收和净利润均出现下滑——2023年营收26.52亿元,同比下降3.87%;净利润2.37亿元,同比下降45.06%。2024年前三季度营收12.45亿元,同比下降43.16%;净利润4.13亿元,同比下降11.07%。

华润博雅生物曾对2023年营收和净利润下降作出解释——一方面,其转让了复大医药和天安药业股权,此后,两家公司不再纳入合并报表;另一方面,系其计提新百药业形成的商誉减值准备及其他资产减值准备影响。

而在成为华润医药旗下上市平台后,博雅生物不断剥离非血液制品业务,持续聚焦主业发展。

华润医药深知血制品板块的市场和潜力,其曾向外表示:“向外关注与战略发展相同的生物制品。”

根据米内网数据,2022年我国公立医疗机构血液制品销售额约为464亿元。与欧美成熟市场相比,我国血液制品行业成长空间巨大。据前瞻产业研究院统计,预计到2027年,中国血制品行业市场空间有望提升至780亿元左右,2022至2027年间的复合增长率将达到11.6%。

此次华润博雅生物斥资18.2亿元间接收购的绿十字(中国),是国内少数同时拥有人源Ⅷ因子及重组Ⅷ因子销售权的血液制品企业,目前拥有白蛋白、静丙、Ⅷ因子、纤原、乙免及破免6个品种16个品规,现有4个浆站,2023年采浆量104吨,2017至2023年采浆量复合增长率13%。

不止于此,绿十字(中国)还同时代理进口白蛋白、重组Ⅷ因子及医美产品在中国地区的销售。

交易完成后,华润博雅生物除全资控股一家血液制品生产企业,新增一张生产牌照、四个在营单采血浆站及两个省份区域的浆站布局外,还为其整合行业资源、拓展新浆站开辟了新路径。

龙头药企,在血制品板块“厮杀”

因具备资源品属性,血制品的发展无非两条路径,或是从内出发,加强浆源存量挖潜,促进浆站的内生增长;或是通过收并购或自建的方式扩张浆站。

2001年5月起,国家不再批准新的生产企业,对生产企业实行总量控制,目前国内正常经营的血液制品生产企业不足30家,且少数企业拥有多张生产牌照,行业壁垒较高,生产企业牌照资源非常稀缺。

浆站是血液制品生产的原料来源,对血制品企业至关重要。通过收并购,企业可以迅速增加浆站数量、提高采浆量。而且,因不同企业拥有不同的血液制品品种,企业整合不同品种资源丰富产品线,规模不断扩大,市场竞争力进一步提高。

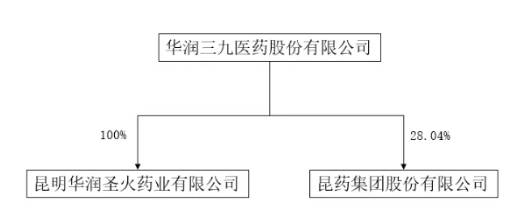

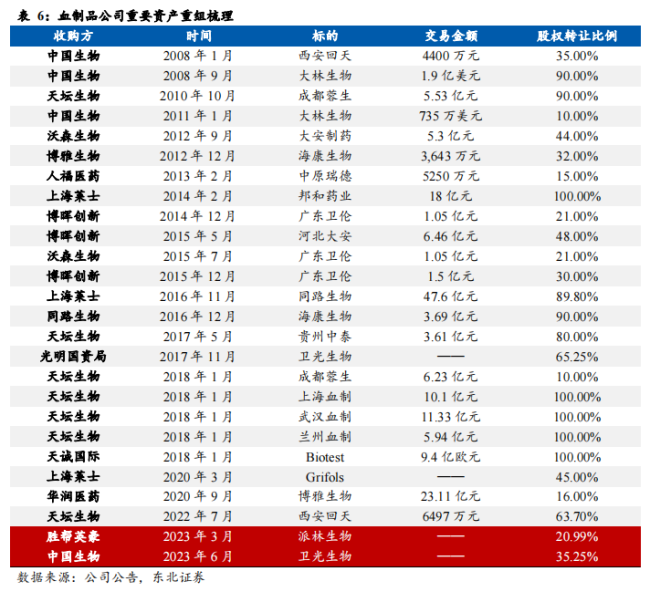

正因为如此,血制品领域企业的收并购动作更加频繁。从陕煤集团收购派林生物、国药集团入主卫光生物到海尔集团入股上海莱士,行业集中度持续提高。

从收并购的企业来看,血制品领域民企变国资的趋势明显。东北证券在一份研报中分析,博雅生物控股股东变更为华润医药,国企入主增添发展潜力;卫光生物实际控制人变更为国药集团,央企资源加持增强了其竞争力。

图源:东北证券

目前来看,我国血制品企业中,天坛生物、上海莱士等企业因具有较多浆站,行业龙头效应已经十分明显,未来这些企业还有望获得更多的浆站资源。

在一次次外延并购下,血制品领域药企的竞争愈演愈烈。

推荐阅读

华润第18家上市公司诞生:华润饮料本周四IPO预路演,拟集资5-10亿美元

日前,据IFR引述知情人士报道,华润就旗下饮料子公司「华润饮料」计划最快于本周四(9月26日)开始香港IPO预路演,拟集资5亿至10亿美元。

以“醴”为媒,华润啤酒“酒魂”传四海

华润啤酒超高端系列“醴”在中国与赞比亚建交60周年暨赞比亚独立60周年招待会上大放异彩,并成为赞比亚驻华大使馆招待指定啤酒。