翰思艾泰首次港股递表:一年多估值翻12倍,核心产品商业化路漫漫

日前,翰思艾泰生物医药科技(武汉)股份有限公司(以下简称“翰思艾泰”)赴港递表,拟于主板上市,工银国际为独家保荐人,中信证券为独家财务顾问。

招股书显示,翰思艾泰是一家拥有结构生物学、转化医学及临床开发方面自主专业技术及经验的创新生物科技公司,致力开发新一代免疫疗法。

简单来说,翰思艾泰也是国产PD-1大军的一员,但不同于1.0免疫时代的单靶点抗体药物,翰思艾泰专研的是2.0免疫时代的“一药双靶”PD-1产品,其核心管线HX009是一款双特异性抗体及双功能融合蛋白产品。

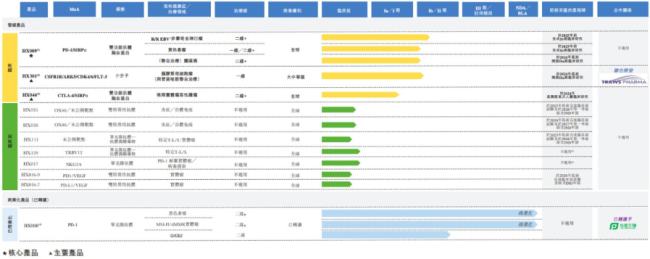

截至目前,翰思艾泰的研发管线中进展最快的尚未进入临床II期,开发进度靠前的核心管线HX009预计将在2025年前完成Ib期临床研究。另外,公司还有2项针对肿瘤学的临床阶段候选药物,为主要产品HX301、HX044,以及7项临床前阶段候选药物,包括针对自身免疫和肿瘤市场的抗体偶联药物、BsAb及mAb。

图源自翰思艾泰招股书

财务数据显示,翰思艾泰在2022年、2023年及2024年上半年的累计亏损分别为0.25亿元、0.85亿元和0.43亿元。不过,与大多数流血上市的前沿生物科技公司不同,翰思艾泰并不十分缺钱,而且也有一部分稳定的收入。

一年多估值翻12倍,PD-1是早期催化剂

在投融资市场寒风阵阵的行业大背景之下,翰思艾泰却频频感受暖意。本次递表之前,公司共完成了A轮、B轮、B+轮三轮融资,其中,B轮于2023年10月进行,B+轮于2024年6月进行。

截至最后可行日期,翰思艾泰的股东阵营中已有多家上市生物医药企业,贝达药业(300558.SZ)持股5.45%,泰格医药(300347.SZ/03347.HK)系的杭州泰鯤持股2.17%,金斯瑞科技透过两家成员公司(海南扬子、扬子香港)持股1.53%。

最近一次的B+轮融资后,翰思艾泰估值从2023年初A轮融资的1.32亿元增至16.15亿元,一年多时间,估值翻了12倍多。而往前追溯,7年前的翰思艾泰更加“便宜”。

翰思艾泰核心的产品研发平台为杭州翰思,2017年,翰思艾泰仅花费40万元就获得了杭州翰思40%的股份,当时的杭州翰思99.98%的股份对价仅为100万元。经后续股权变更后,目前,翰思艾泰持有杭州翰思85%的股份,公司的核心研发管线和专利注册均在杭州翰思。

翰思艾泰之所以在A轮融资后估值大涨,并在之后吸引多家生物医药企业加盟,PD-1产品HX008发挥了关键作用。

2022年7月,乐普生物-B(02157.HK)的PD-1抗体普特利单抗(HX008)获批上市,这是第8款拿到入场券的国产PD-1。这款产品最早来自杭州翰思,由其旗下的泰州翰思开发,只不过在该产品获批之前,翰思艾泰已将泰州翰思股权及产品管线转让给了乐普。

虽然HX008获批时,国产PD-1赛道已经拥挤不堪,如今更甚,但翰思艾泰仍凭借于此收获满满。

一方面是真金白银入账。在前述股权转让和管线授权中,翰思艾泰累计获得一次性现金款项3.15亿元作为里程碑付款,其中0.7亿元于2024年收取。除此之外,据双方约定,HX008商业化后,乐普每年要支付该产品销售收入净额的4.375%给翰思艾泰。

基于此,2022年及2023年,翰思艾泰分别收取年该产品年费约700万元及440万元。据乐普财报,今年上半年,普特利单抗销售额同比增长115%至9480万元,粗略估算,翰思艾泰上半年有约414万元的产品年费进项。

另一方面是研发能力得到验证,公司价值得到资本市场认可。在翰思艾泰2023年初的集团重组及A股融资中,其估值增至1.32亿元,招股书解释称,一个重要原因是2022年HX008上市,以及其收到了转让付款。

通过出售HX008以及上市前三轮融资,让翰思艾泰没有为钱所困。截至2024年6月底,公司的现金及现金等价物及原到期日超过三个月的定期存款合计为1.53亿元,除可能获得的银行借款外,公司在IPO前也没有计划进行重大外部债务融资。

根据招股书预测,若公司未来平均现金消耗率为2023年水平的4.4倍且IPO未果,预计公司当前的现金及现金等价物将能够维持其约23个月的运营。

以2022年为分界点,催涨公司估值的产品由PD-1单克隆抗体切换为当下再掀免疫治疗新热潮的双靶药物。

剑指免疫治疗2.0时代,但不在第一梯队

翰思艾泰的核心管线HX009是免疫治疗2.0时代的一条创新探索药物管线。

免疫疗法旨在增强机体的自然防御能力从而消除恶性肿瘤细胞,是癌症治疗的重要突破,最具代表性的药物是目前的全球“药王”——由默沙东开发的PD-1产品帕博利珠单抗(Keytruda,“K药”)。

2023年,K药销售收入250亿美元,2024年前三季度销售收入216亿美元,预计全年销售额将接近300亿美元。K药引领了肿瘤免疫治疗1.0时代,也让PD-1产品一跃成为红海赛道,国产选手前赴后继,抢到市场先机者搭上末班车,分到了PD-1时代红利,如百济神州的替雷利珠单抗、君实生物的信迪利单抗等。

在肿瘤免疫治疗1.0时代,PD-1赛道的竞争主要有扩充适应症和开展联合用药两大方向,目前PD-1已经逐渐覆盖大多数癌种,联合用药方面,此前有统计数据显示,K药在全球范围内开展了超过1600项相关临床试验。但这些竞争方向在解决PD-1产品本身的低应答率方面存在局限性,联合用药的主要策略是提高应答率,但高用药成本和联用产生的严重不良反应成为关键制约点。

这催生了升级版PD-(L)1产品的研发热潮,即将初代PD-(L)1抗体升级为一药双靶的双特异性抗体或融合蛋白药物,通过靶点协同作用,提升疗效并避免药物联用带来的严重不良反应。

根据翰思艾泰招股书,2022年10月,翰思艾泰核心管线HX009在澳大利亚启动的首次人体临床试验完成,该试验主要研究者的结论显示,HX009在所有21名接受治疗的晚期恶性肿瘤受试者中均具有良好的耐受性。

截至最后实际可行日期,翰思艾泰研发的HX009是全球及中国市场仅有的同时靶向PD-1及CD47的双特异性抗体融合蛋白。其研发路径与市场上大多数参与者有所不同,具有一定的靶点差异性。

图源自翰思艾泰招股书

在公司自己选定的双抗细分赛道中,翰思艾泰无疑是独一无二的领跑者。然而,在迅速崛起的整个双抗市场中,翰思艾泰尚未跻身第一梯队,毕竟HX009尚在临床Ⅰ期。

而据医药魔方统计数据,截至2024年10月,全球在研的PD-1多特异性抗体和抗体融合蛋白药物共计125款,其中进入临床I/II期、II期、II/III期、III期和批准上市阶段的产品分别有13款、14款、1款、2款和2款。

获批方面,全球已有16款双抗获批上市,在国内,康方生物(09926.HK)已有两款药物(PD-1/VEGF双特异性抗体新药依沃西注射液、PD-1/CTLA4双特异性抗体卡度尼利单抗注射液)获批上市用于癌症治疗,其中,依沃西是全球首个且唯一在III期单药“头对头”临床研究中“击败”K药的药物。

双抗药物变现方面,“淘金热”持续,今年以来中国双抗出海交易数量已达10余起,就在不久前,BioNTech以豪掷8亿美元预付款拿下中国创新药企普米斯生物100%的已发行股本,后者正在开发PD-L1/VEGF双抗PM8002;默沙东又斥资32.88亿美元,收购了礼新医药在研抗癌药PD-1/VEGF双特异性抗体LM-299全球权益。

值得一说的是,从在研PD-(L)1双靶药物的地域分布来看,中国创新药企引领了全球双靶PD-(L)1药物的研发,中国的“工程师红利”再一次大显身手。身处其中的翰思艾泰,押对了方向,却也一定程度上失了先机。

推荐阅读

严监管下的IPO“撤退潮”

在证监会严把上市入口关的背景下,上市门槛提高,IPO持续收紧。据统计,截至6月17日,年内超200家公司IPO终止审核,较去年同期增加86.29%。

IPO动态数据汇总(9.9~9.13)

据览富财经网统计,9月9日-9月13日,1家企业提交注册,1家企业顺利拿到批文,2家企业成功上市,1家企业终止审核。

美的集团启动港股年内最大IPO

港股年内最大IPO来了!9月9日早间,美的集团(000333)披露公告称,公司H股香港公开发售于9月9日开始,预计于9月12日结束,并预计将于9月13日公布发行价格。

资产负债率高达95%!古茗IPO“很着急”

茶饮企业选择上市既是扩张的表现,也充满了风险挑战,尤其是对于以加盟模式为主力的品牌而言,食品安全问题始终是一根紧绷的弦。