拟59亿收购芯联越州72.33%股权,芯联集成有何图谋?

从中芯国际分离的芯联集成五年来亏损近70亿。虽自身造血不佳,其却计划用价值58.97亿元的股份及现金,向15名芯联越州股东溢价收购72.33%股权,而后者两年亏约25亿元。芯联集成欲大手笔拿下芯联越州的背后,有何隐情?

2024年以来芯片行业最大规模并购案例或将出现。

9月4日,芯联集成宣布,拟通过总计价值58.97亿元的公司股份、现金对价,向15名芯联越州股东购买该公司72.33%股权。

值得一提的是,芯联越州在此笔交易中的估值为81.52亿元,溢价高达132.77%。回顾过往,15名芯联越州股东曾于2021年12月31日总计耗费45.4亿元认购过其注册资本。

经营层面,近两年来芯联越州累计亏损约25亿元,不过在SiC MOSFET业务层面有所建树,也是芯联集成发展计划中的一部分。此外,芯联集成还对外宣称,芯联越州会是一枚“金子”;但另一边,芯联越州却未有任何业绩承诺。

着眼芯联集成,因重资产属性突出、折旧幅度较大以及部分行业方面原因,公司更是在六年不到的时间内大幅亏损近70亿元。眼下,芯联集成正寻求着做好诸如SiC MOSFET在内的一众“第二曲线”业务。

约59亿收购芯联越州72.33%股权

“科八条”落地后,芯联集成曾率先抛出并购未盈利硬科技企业之意愿。现如今,此事收获进展。

9月4日晚间,芯联集成发布公告称,公司收购控股子公司芯联越州剩余72.33%股权的重组草案通过决议。

据悉,经市场法评估的芯联越州增值率132.77%,估值达81.52亿元,对应交易价格为58.97亿元。交易落地后,芯联集成将最终全资控股芯联越州。

具体来看,芯联集成拟向滨海芯兴、远致一号、辰途华辉、芯朋微在内的15位芯联越州股东以4.04元/股的价格发行13.14亿股公司股份,用来支付58.97亿元交易价格中的53.07亿元;剩余5.9亿元,公司则会以现金方式支付。交易完成后,芯联集成股本由70.5亿股扩大至83.67亿股。

回溯过往,2021年12月31日芯联集成曾签订过一份协议。彼时,滨海芯兴为首的15名股东与公司一同投资设立芯联越州;而这15名股东总计耗费45.4亿人民币认购芯联越州注册资本21.7亿元,入股价格为2元/注册资本。并且,在芯联集成上市后,公司可通过发行股份或支付现金方式购买投资人所持芯联越州全部股权。

值得一提的是,当前芯联越州业绩不佳。2024年芯联集成半年报显示,芯联越州上半年亏损5.66亿元;而2022年以及2023年,芯联越州合计亏损近19亿元。

那么,芯联集成又为何要在此时加码收购一家如此经营状况的子公司股权?

资料显示,芯联越州本就是芯联集成IPO募投项目“二期晶圆制造项目”的实施主体,投资总额达110亿元。

根据芯联集成描述,芯联越州车规级SiC MOSFET功率器件产品良率和技术性能在国内位居前沿,2024年上半年其6英寸SiC MOSFET出货量为国内第一,预计2025年将有望成为国内首家规模量产8英寸 SiC MOSFET的企业;同时,其目前还具备国产化率较低的高压模拟IC生产能力。

而芯联集成是半导体晶圆代工企业,为中国最大的车规级IGBT生产商之一,原来主营产品主要涉及IGBT、MOSFET、MEMS、模组等,目前正进一步扩展至模拟IC、SiC MOSFET等细分领域。

综合看来,当前“拿下”具有SiC MOSFET、模拟IC制造能力的芯联越州,或必然成为芯联集成“未来计划”中的一步。

芯联集成还在公告中说明,芯联越州相比其产线建设时间相对靠后,能够采用更先进的产线、更成熟的技术和工艺进一步扩大IGBT和硅基MOSFET产能,另一方面前瞻性布局SiC MOSFET、VCSEL(GaAs)以及高压模拟IC等更高技术平台的研发和生产能力。

与此同时,芯联集成表示,芯联越州在2023年才开始规模量产,已展现出良好基本面,息税折旧摊销前利润为正,未来会成为公司重要盈利来源之一。

然而略显矛盾的是,芯联集成方面虽称芯联越州将担纲重任,但却并未对芯联越州设置业绩承诺。

对此,芯联集成的解释是本次交易前芯联越州已经由公司控制,且评估方法未采用收益法。

六年亏近70亿元

芯联越州亏损累累,而芯联集成的赔本生意也没少做。

自2023年亮相科创板后,芯联集成尚未有过任一报告期盈利的记录。而从2019年开始,公司年度归母净利润先后取得-7.72亿元、-13.66亿元、-12.36亿元、-10.88亿元、-19.58亿元,2024年上半年公司实现归母净利润-4.708亿元。整体而言,公司在六年不到的时间内亏损近70亿元。

透视芯联集成发现,公司固定资产规模较大,折旧幅度不低,重资产属性浓厚。

Choice数据显示,截至二季度末,芯联集成总资产金额为361.3亿元,而固定资产金额198.5亿元,占比高达54.94%。

对标半导体晶圆代工同行,芯联集成资产之重的程度更为突出。在二季度末,中芯国际、华虹公司、晶合集成固定资产规模占总资产比例分别为32.96%、24.13%、44.65%。

此外,芯联集成所拥有的机器设备、办公设备及其他、房屋建筑物、动力及基础设施均采用年限平均法进行折旧。具体来看,作为折旧“主力”的机器设备折旧年限为5至10年,年折旧率拥有10%至20%。

着眼其余主要成本项,2024年上半年芯联集成费用化研发投入8.69亿元,总额占营业收入比例高达30.19%。在其中,职工薪酬、折旧及摊销、物料消耗合计7.5亿元,是研发费用的主要去向。

另一方面,芯联集成所处赛道的格局亦抑制公司业绩成色。

芯联集成在其半年报中透露,公司车载领域的营收占比高达48%,2023年上半年及下半年,车载领域分别占据营收比例为52%和42%。

然而,伴随着各方产能释放,近年来车载领域的生意竞争激烈;透视芯联集成车规级IGBT代工业务对应的IGBT行业,其产能利用率已从2019年至2023年均值的90%以上持续下滑。并且,包括英飞凌以及意法半导体在内的国际企业亦在争夺国内市场份额。

如此情形下,芯联集成才选择开辟第二成长曲线——SiC MOSFET,希望抓住碳化硅领域机遇。

据统计,2022年至2027年期间,碳化硅市场年复合扩容速率高达35%;同时,碳化硅材料国产化提升空间较大,SiC器件市场规模也有望从2023年的近130亿元上升至2028年的400亿元。

不过,SiC MOSFET的前景也非高枕无忧;现如今,芯联集成面临着与士兰微、燕东微、瞻芯电子、长飞先进等多个同行的“角逐”。与此同时,华为也于近些年着力加码碳化硅领域,先后参股天岳先进、天科合达、瀚天天成、天域半导体等业内公司。

中芯国际元素浓厚

芯联集成原名中芯集成。管理人员方面,公司总经理赵奇、执行副总经理刘煊杰、资深副总经理肖方等多名董监高均有长期中芯国际任职履历。

不难看出,芯联集成与中芯国际存在深厚渊源。

回溯历史,芯联集成前身是中芯国际的功率器件及MEMS事业部。2017年下半年,中芯国际开始将经营重心转移至数字电路芯片研发和生产层面,公司也着眼从中芯国际分离并独立寻求发展。

不久之后,芯联集成扎根浙江绍兴。2018年3月,绍兴国资系的越城基金与中芯国际、盛洋电器共同出资58.8亿元设立公司;彼时,越城基金持有68.03%股权,中芯国际持有23.47%股权。

截至上半年,中芯国际尚持有公司9.94亿股,手握股权数量14.09%,为第二大股东。而目前,公司处于无实控人之状态。

值得注意的是,根据芯联集成于2018年3月21日、2021年3月21日签署的《知识产权许可协议》以及《知识产权许可协议之补充协议》显示,若与中芯国际存在竞争的公司及其他组织成为公司的第一大股东或实际控制人,那么中芯国际有权终止知识产权许可。

与此同时,协议还补充道,中芯国际许可公司主营相关的 MEMS&MOSFET&LGBT 573项专利与31项非专利技术,但也拥有单方面终止技术许可的权利;并且,在2024年3月20日后,中芯国际将不再对限制竞争期限进行续期。

在本次芯联集成计划收购芯联越州而发布的《发行股份及支付现金购买资产暨关联交易报告书(草案)》中,公司对中芯国际的描述为“主要为Foundry(代工)模式,产品应用领域存在差异”。

但往后看,假设中芯国际有朝一日进军SiC MOSFET或相关赛道,那么理论上存在其握有芯联集成“技术授权否决权”的同时,还将与公司展开同业竞争。

推荐阅读

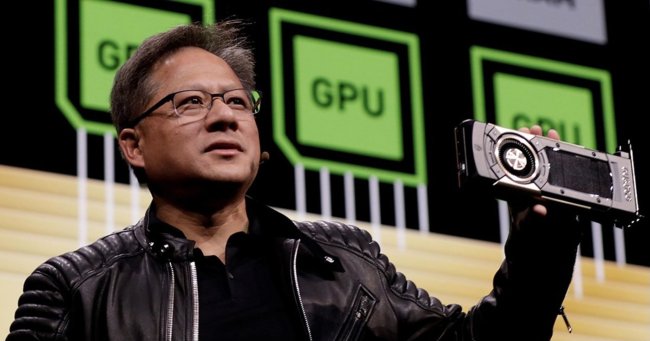

英伟达“过山车”式股价背后,AI芯片巨头地位并非不可动摇

在诸多乐观预测后,如今,华尔街对于 AI“泡沫化”担忧有所缓解,这促使投资者重新涌入科技领域,并且重振市场对 AI 芯片行业和英伟达的热情。

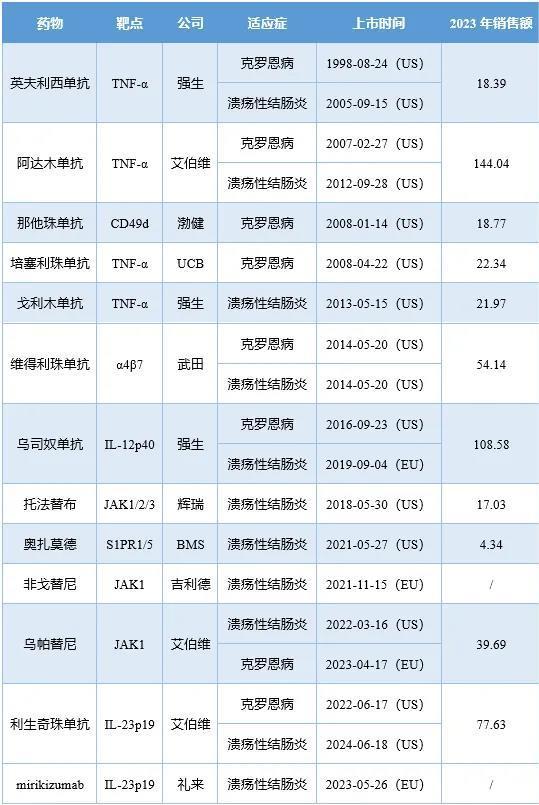

炎症性肠病:巨头争霸,高潮迭起

近几年,非肿瘤领域的临床需求逐渐进入众多制药企业的视野,尤其是肥胖、代谢功能障碍相关脂肪性肝炎(MASH)、炎症性肠病(IBD)等疾病领域。

光伏行业巨头“抱团取暖”

继4月与协鑫科技签署42.5万吨采购合同后,5月10日,隆基绿能又与通威股份签署高纯晶硅产品销售合同,预计总金额约为391亿元。