缩水超600亿,韵达艰难保三

据国家邮政局统计,2024年前8月我国快递业务量达1088亿件,同比增长22.5%,相比2023年的19.4%进一步提升。突破1000亿件体量相比去年,提前了71天。

但行业复苏并没有改变内卷的局面,国内快递企业“以价换量”的情况仍在持续。其中,韵达快递作为头部快递企业之一,近年来市场份额不断下滑,昔日的“老二”地位已被圆通速递取代,还大有被申通快递赶超之势。

叠加业绩放缓和终端运营管理的缺位,未来韵达增长的挑战仍然巨大。

“老三”或将不保

韵达排名的滑落,也是近年来行业洗牌的缩影。

回顾过往,3年卫生事件对快递企业的运营管理提出了严苛考验,但危中有机,这也是企业抢占市场份额,扩大业务规模的好时机。这期间,从巨头在价格的白热竞争上就能窥见一斑。

早在2017年,快递行业的单票均价约在12.5元左右,在经历了2020年前后的价格内卷后,当年便下降至10.55元,几大巨头的单票价格最大跌幅多在20%以上,此后随着监管政策的出台暂时偃旗息鼓,2022年增速才暂时得以回升。

而“休战”仅仅一年时间,价格内卷再度复燃。到2024年8月行业单票均价已经降到了7.93元,同比继续下降了10.8%。

就在这场激烈的巨头博弈中,行业座次也悄然生变。

韵达作为曾经的行业老二,早在2021年业务量为184.02亿件,仅次于中通的223亿件,市场份额16.99%,高于圆通和申通的15.28%和10.23%。

进入2022年,韵达的业务量同比下降了4.31%至176.09亿件,而彼时其他巨头仍然维持着扩张状态,中通、圆通和申通的业务量分别为243.9亿件、174.79亿件、129.47亿件,同比增长了9.37%、5.66%、16.89%。

韵达业务量的下滑态势在2023年上半年仍未止住,完成快递业务量84.02亿件,同比减少了1.63%,要知道同期国内整体快递业务量为595.2亿件,同比增速达16.2%。

直到2023年下半年,韵达的业务量才止跌回升,全年完成业务量188.54亿件,同比增长了7.07%,但相较于其他通达系巨头20%以上的增速并不算高。

也正是在2023年,韵达正式被圆通超越,市场份额降为14.28%,滑落至老三的位置。

更为要紧的是,当下韵达即便老三的地位也正遭受挑战。曾经的快递老大申通快递,在经历了此前的掉队之后,近年来也在加速追赶。

早在2021年,申通业务量仅有110.76亿件,距离韵达的223亿件还有超过1倍的距离。到2023年业务量已经达到了175.07亿件,与韵达的差距缩小至14.47亿件。

到2024年8月,申通当月实现快递业务量19.36亿件,同比增长了27.26%,韵达同比增长21.57%达到19.73亿件,二者差距仅有0.37亿件。

同时,申通的市场份额从2021年的10.23%增长到8月的13.5%,与韵达的13.7%差距仅有0.2%。

申通在8月的市场淡季阶段仍能保持较快的业务量增速,按当下的势头,10月行业逐步进入旺季后超越韵达晋级前三,也并不是难事。

后劲不足

韵达之所以被赶超,与终端网点运营管理不力有关。

尤其是2022年,韵达在山西、北京等地区的部分网点关停,包裹滞压配送延误、无人配送、客服不受理等末端配送异常情况频出,暴露了网点运营方面的短板。

财报显示,2022年上半年韵达的终端网点数量出现了下降,2021年在全国尚有32274个网点及门店,到了2022年上半年就降到了29844个,共减少2430个。就在当年4月,韵达的业务量首次被圆通超越。

意识到问题的韵达反应也很迅速,于2022年下半年开始迅猛发力布局终端,在当年底网点及门店数量便增长至33301个,但仍未能止住全年业务量下滑的颓势。

2023年韵达的业务量能够恢复增长,依旧是靠着“以价换量”的传统打法。

透过下面图表不难看出,当下行业的价格内卷程度已经可以与2021年相类比。近年来韵达的单票价格下滑较快,2024年8月为1.99元,在几大快递巨头中垫底,其他巨头顺丰、申通、圆通分别为15.67元、2元和2.17元。

而韵达2022年的单票价格在通达系中还是最高的,达2.6元,高于圆通的2.59元、申通的2.53元以及中通的1.34元。2024年8月单票价格相对于2022年已经下降了23.46%。

需要注意的是,当下申通和韵达的单票价格均已处在2元附近的底部位置,结合国家邮政局明确定调的“反内卷”恶性竞争,未来价格竞争或有所缓和。

在业绩层面,韵达的“以价换量”犹如一剂强心针,规模增长对业绩的提振效应在减弱。2023年尽管规模恢复正增长,但营业收入却同比下滑了5.17%至449.8亿,是“三通一达”中增速唯一下滑的一家。

此外,2024年上半年韵达的业务量增速虽然达到了30%,但业绩仍谈不上有多好。公司实现营业收入232.5亿,同比增长7.8%;归母净利润10.4亿,同比增长19.8%。净利润双位数增长还与处置长期股权投资及理财产品的3.28亿收益有关,扣除非经常性损益后净利润为8.3亿,同比仅增长了5.4%。

业务量高增而业绩增速较低,也从侧面说明了公司业绩的增长缺乏动力,从股价上也很能说明问题。截至10月11日收盘,韵达8.46元的股价距离前期29.62元的高点跌幅超70%,市值缩水也超过了600亿。

造成韵达当下这种局面的,与行业竞争业态的改变关系很大。

运营时代下模式该变了

快递作为规模效应的典型行业,此前在快速发展时期,头部企业通过价格竞争获取市场份额建立规模优势。但当下行业的单票价格已经处于相对低位,未来下降的空间已经不是很大,“以价换量”的空间预计也相对有限。

同时,随着直播带货、社交电商等线上渠道的崛起,大量低价散单退换件快速增长,不仅韵达,在圆通身上也能看出规模对业绩的拉动效应在降低。

上半年圆通完成业务量122.03亿件,同比增长24.81%,但扣非净利润增速也仅为6.84%的低个位数,申通由于单票利润回升使得净利润实现了翻倍增长,但其仍然是几大快递巨头中最低的,为0.044元,未来回升幅度还有多少空间仍未可知。

因此,当下行业的博弈已经不能只停留在价格维度上,注重成本管理,拼运营和服务才是下一阶段的核心。

目前各巨头的经营策略已经出现分化,继续拼规模保份额,还是保利润,是企业面临的重要战略抉择。可以说中通已经率先走出了价格竞争维度,进入了运营和服务驱动模式。

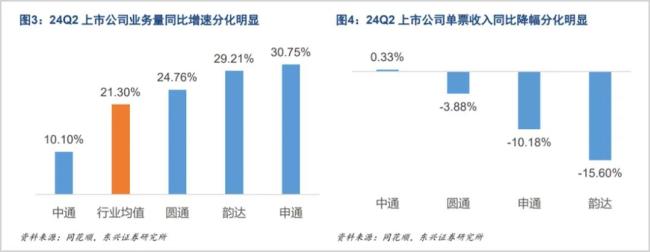

在业务量上,中通2024年第二季度明显放缓,同比仅增长了10.1%至84.52亿件,低于行业均值的21.3%的水平。

中通业务量的放缓自然也导致市场份额的下降,由2023年的22.87%降到了第二季度的19.6%,也是自2020年来首次跌破20%。

中通主动放缓了内卷强度,主要是没有参与低价散单件竞争,向服务更高价值客户转变,也更好维持了单票价格和利润水平。今年第二季度其他通达系巨头单票收入增速都有一定程度的下滑,而中通单票收入则同比上涨了0.33%至1.24元。

在单票利润上,2024年第二季度,中通的单票净利润0.33元,同比增长了0.2%,显著高于其他通达系巨头。圆通单票净利润为0.17元,同比下降了7.8%;韵达同比下降了5.8%至0.11元,申通为0.04元,同比提高了60%。

在运营层面,近些年通达系一直在加大直营化和自动化投入,诸如对运营干线、转运中心、分拣设备与运力资源和数字化建设等资本开支,以达到降本增效的目的。其中中通的投入强度最大,降本增效效果也最明显。

以2023年为例,据国联证券研究,中通单件快递对应的资产支出(固定资产+在建工程+土地使用权)金额为1.64元,高于圆通、韵达、申通的1.36、1.42和0.88元。

可以说,中通经营模式的转变已经初见成效。2024年上半年调整后净利润为50.3亿元,同比增长了13%。

而反观申通和韵达,目前仍明显处在第一阶段的竞争维度中。圆通的策略则是在向第二阶段过渡的同时,希望兼顾价格与市场份额。自2022年以来其单票价格下滑幅度并不大,上半年其单票价格为2.34元,期间下跌了9.65%,小于韵达的20%和申通的17.4%,市场份额一直在15.8%附近,较为稳定。

对于韵达而言,此前由于终端运营不善导致份额流失,反映出在加盟制模式下对终端网点监督管理体系的缺失。

韵达采用的是中转和干线网络直营、终端网点加盟的经营模式,以多级加盟体系为主,总部按区域分给加盟商,加盟商再将区域进行承包。这种情况下韵达对加盟商缺乏强有力的管理,对问题更多是以罚代管,并没有起到根治的效果。

而韵达由于没有稳固的市场地位做支撑,当下还陷在规模内卷的困境中。在向运营要利润的时代,若不能尽快在规模和利润之间寻求平衡,实现模式转型,未来的成长性依然存忧。

推荐阅读

快递价格战,三年无赢家

三年价格战的“低效竞争”没能打出结果,却让快递公司的集中度变得更加分散,“差生”并未如期掉队;在“优等生”梯队里,顺丰苦苦挣扎,中通的领先优势也不够安全。

送一单快递成本 2.28 元,极兔中国首次扭亏为盈

自 2022 年完成对百世的收购整合,站稳中国加盟制快递第五名后,极兔中国过去两年不再烧钱换量,持续推进降本减亏。

闪送平台表彰骑手善行,六年评选超200名“善行者”

骑手群体规模大、流动性强,常出现在各类紧急事件的第一现场,已成为一股不可忽视的社会爱心救助力量。