顺丰11月27日在香港二次上市

11月19日,顺丰控股在港交所发布公告,公司H股香港公开发售时间为11月19日-11月22日,11月26日前(含当日)公布发行价格,并预计于11月27日在香港联交所挂牌并开始上市交易。

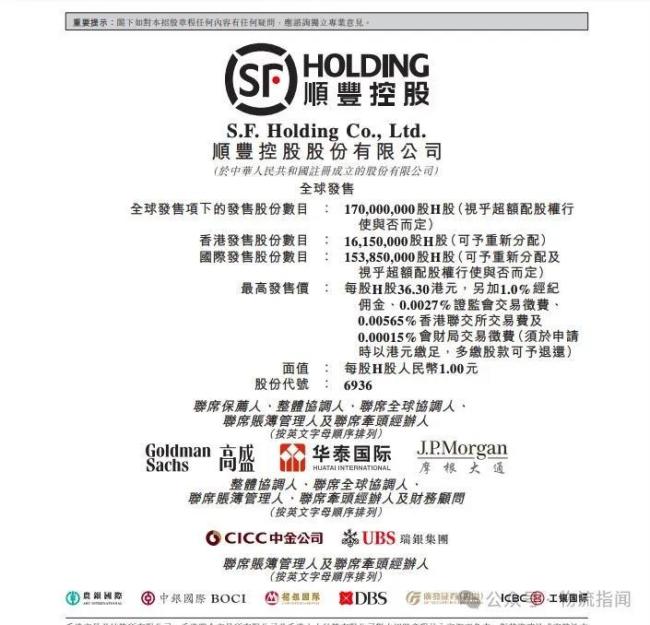

公告显示,公司本次全球发售H股基础发行股数为1.7亿股,其中,初步安排香港公开发售1615万股,约占全球发售总数的9.5%;国际发售1.5385亿股,约占全球发售总数的90.5%。H股发行的价格区间初步确定为32.30港元至36.30港元。

自上市日至香港公开发售截止日后起30日内,整体协调人(代表国际承销商)还可以通过行使超额配售权,要求公司按发售价配发及发行最多不超过2550万股额外H股。在超额配售权悉数行使的情况下,公司本次全球发售H股的最大发行股数为1.955亿股。

此次全球发售预计募资净额约为56.61亿港元(假设发售价为每股H股34.30港元),募资净额用途为:45%(或2547.6百万港元)用于加强公司的国际及跨境物流能力;35%(或1981.5百万港元)用于提升及优化公司在中国的物流网络及服务;10%(或566.1百万港元)用于研发先进技术及数字化解决方案,升级公司的供应链和物流服务及实施ESG相关举措;10%(或566.1百万港元)用于营运资金及一般企业用途。

目前,顺丰控股旗下已有嘉里物流、顺丰同城、顺丰房托3家港股上市公司,待此次顺丰成功赴港二次上市后,顺丰将拥有4家港股上市公司,也将成为快递行业首家“A+H”股上市公司。

推荐阅读

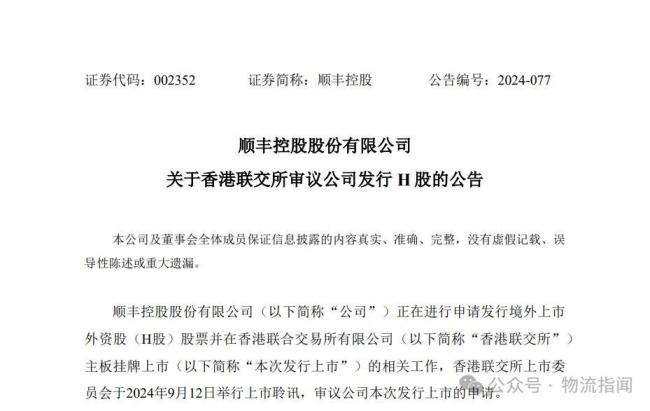

顺丰控股寻求香港上市批准

9月13日,顺丰控股发布公告称,顺丰控股股份有限公司正在进行申请发行境外上市外资股(H股)股票并在香港联合交易所有限公司主板挂牌上市的相关工作,香港联交所上市委员会于2024年9月12日举行上市聆讯,审议公司本次发行上市的申请。

传音控股的舒适圈,被搅乱了

十多年前,传音控股成功解决非洲深肤色人群拍照的痛点,一举成为非洲手机一哥。近年来,国内手机厂商竞相出海,搅乱了传音控股的“舒适圈”。

非法寄递国家机关公文,顺丰速运一营业部通报批评

近日,牡丹江市邮政管理局就黑龙江省顺丰速运有限公司牡丹江分公司新安营业部非法寄递国家机关公文下达了行政处罚决定书。

三大方向看新城控股估值修复的长期逻辑

房地产周期持续轮动,凭借着“住宅+商业”双轮驱动战略,新城控股不仅加筑了自身的安全底线,还在一步步地迈入新的发展阶段。