LPR大幅下降!100万商贷,30年月供累计减少5.1万!

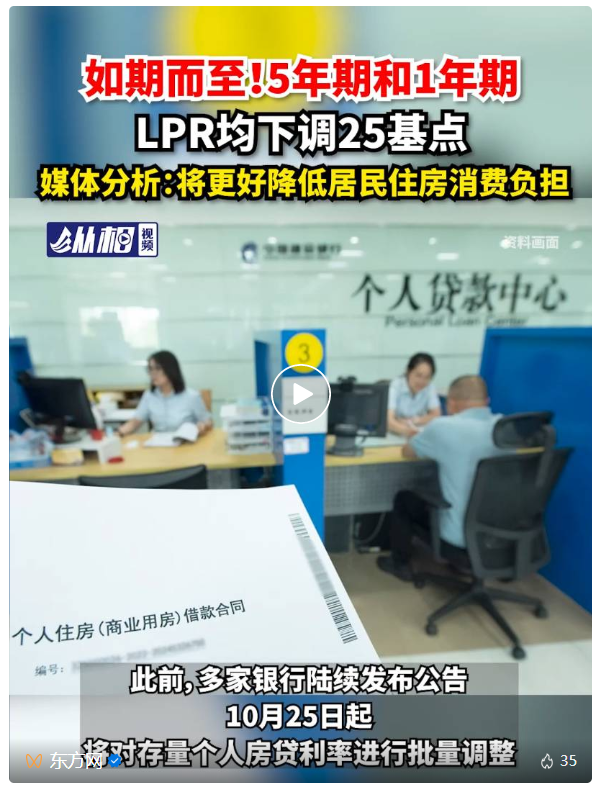

今天(10月21日),中国人民银行授权全国银行间同业拆借中心公布,2024年10月21日贷款市场报价利率(LPR)为:1年期LPR为3.10%(前值是3.35%),5年期以上LPR为3.60%(前值是3.85%),均较此前下降0.25个百分点。

这是今年以来LPR第三次下降,也是降幅最大的一次。LPR下降有助于降低融资成本,支持信贷需求回升,进一步增强消费和投资增长动能。本次LPR下降后,居民房贷利息支出将明显减少。

此前(10月12日),工商银行、农业银行、中国银行、建设银行等多家银行陆续发布公告,10月25日起,将对存量个人房贷利率进行批量调整。除贷款在北京、上海、深圳等地区且为二套房贷款的情形外,其他符合条件的房贷利率都将调整为贷款市场报价利率LPR-30BP。

据财联社报道,如以商贷额度100万元、贷款30年、等额本息还款方式计算,此次LPR下降25个基点,月供将减少141.5元,累积30年月供减少5.1万元。

此前,人民银行下调公开市场7天期逆回购操作利率0.2个百分点;中期借贷便利(MLF)利率下降0.3个百分点,从2.3%下降到2%;商业银行也公布下调存款利率。

一系列操作下,人民银行行长潘功胜在2024金融街论坛年会上预计,10月21日公布的LPR也会下行0.2—0.25个百分点。

这是十分少见的预测。此前,LPR的定价主要参考MLF,而潘功胜今年6月在陆家嘴论坛上表示“未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能”,市场认为LPR的定价锚可能从MLF利率转向7天逆回购利率。如今,这两大利率都下降了,那么LPR的下降就变得顺理成章了。

LPR全称Loan Prime Rate,由各报价行按公开市场操作利率(之前主要指MLF)加点形成的方式报价,由全国银行间同业拆借中心计算得出,为银行贷款提供定价参考。

贷款市场报价利率由中国人民银行于2019年8月底改革完善,并授权全国银行间同业拆借中心每月20日(如遇节假日则顺延至下一个工作日)公布,银行可参考LPR进行贷款利率定价。

LPR由20家代表性商业银行参考市场资金成本和供求关系,根据自身最优客户贷款利率报价,由全国银行间同业拆借中心计算并发布,分为1年期和5年期以上两个品种。LPR的调整直接影响贷款利率,降低LPR意味着贷款利率下降,房贷、企业的贷款利率都会跟随LPR下调,这有助于刺激投资和消费,促进经济增长。

1年期LPR通常是银行为企业和个人提供流动性贷款的参考基准,比如消费贷款等,5年期以上LPR则是中长期贷款的参考基准,比如企业中长期贷款、个人住房按揭贷款等。

随着LPR下调,与LPR紧密相连的各项贷款利率也将迎来新一波调整。比如企业融资、居民存量房贷和新增房贷、车贷、消费贷等利率都将下降,进而降低企业的融资成本,减轻个人的还款压力,刺激信贷需求,提振居民消费和投资。

那么,很多人有疑问,这次存量房贷调整为LPR-30BP,本来预计最低能降到3.55%。现在LPR调整了,是不是我的房贷利率会变得更低,降到3.30%?

答案是,会变低,但不是立刻。

此前,银行就明确,按照此次批量调整存量房贷利率的有关政策和要求,本轮仅调整LPR加减点,不同时进行贷款重定价。

也就是说,存量房贷的利率调整中的LPR,并不会立刻发生变化。因为贷款人在签订房贷合同的时候,会与银行约定一个重定价日,简单来说就是每年重新算利率的日子。在每年的这一天,房贷利率才会以最新一期的LPR作为依据,重新调整。一般来说有两种情况,要么是每年的1月1日,要么是当时的贷款放款日,具体可以查询贷款合同。

以上海首套房为例,正是由于贷款重定价日的不同,目前贷款采用的5年期以上LPR就会有不同,有的购房者是3.85%,有的是3.95%,还有4.2%,这也造成了整体利率的不同。这些存量房贷利率虽然调整后都是按LPR-30BP计算,但因为LPR的不同,最后计算出来的利率也就会不一样,目前最低是3.55%,但也有更高的。

如果他们的重定价日都是2025年1月1日,那么等到那天之后,这些贷款利率将调整至相同的水平,即3.30%(假设LPR不继续下降)。如果重定价日是贷款放款日,那就又要“一日一议”了。比如购房者重定价日在11月,那么他就可以更快享受到最新的利率了。

推荐阅读

最新LPR出炉!如何看待?

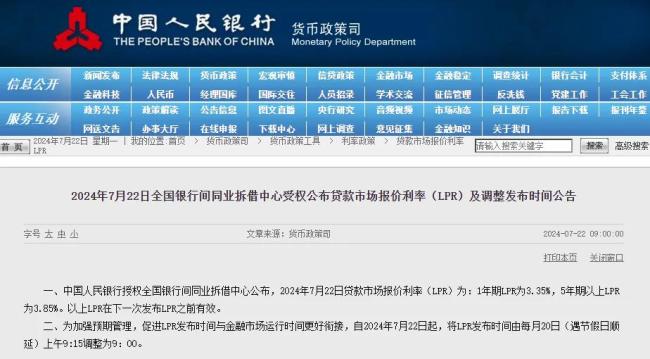

中国人民银行授权全国银行间同业拆借中心公布,2024年8月20日贷款市场报价利率(LPR)为:1年期LPR为3.35%,5年期以上LPR为3.85%。

兴业银行如何构筑高质量发展新底座?

从市场需求、类目拆解、竞争格局及发展前景等多个维度进行深入解读预制菜行业的现状与发展态势。并结合实际案例,揭示预制菜领域的机遇与挑战,也为相关企业制定战略规划提供有价值的参考。

探寻浦发银行的“数智化”经营之道

在充满挑战的2024年,浦发银行靠着坚定的战略、稳健的经营,交出了一份亮眼的半年度经营业绩,也让诸多资金看到了真实的价值。

设置发放红线 银团贷款新规出炉

10月12日,国家金融监督管理总局发布《银团贷款业务管理办法》(以下简称《办法》),这是在2011年的《银团贷款业务指引》(以下简称《指引》)上进行的修订。

多家银行官宣!明确存量房贷利率调整部分细则,能省多少钱?

10月10日,工行、招行、交通银行、浦发银行、浙商银行等多家银行发布了“存量房利率调整问答”,明确存量房贷利率调整部分细则。

邮储银行半年报出炉:净息差1.91%,国股行领先,零售基因正向反馈,中期分红落地在即,靠五大差异化增长极塑造新动能

拥有近4万个网点覆盖99%的县(市),下沉深度稳居同业前列。